L’indice della fiducia dei consumatori, come il nome stesso suggerisce, misura la fiducia dei consumatori sulle prospettive dell’economia generale e personale.

Si tratta di un dato alquanto rilevante perché il grado di fiducia sul futuro incide notevolmente sulla propensione al consumo (la quale si contrappone alla propensione al risparmio).

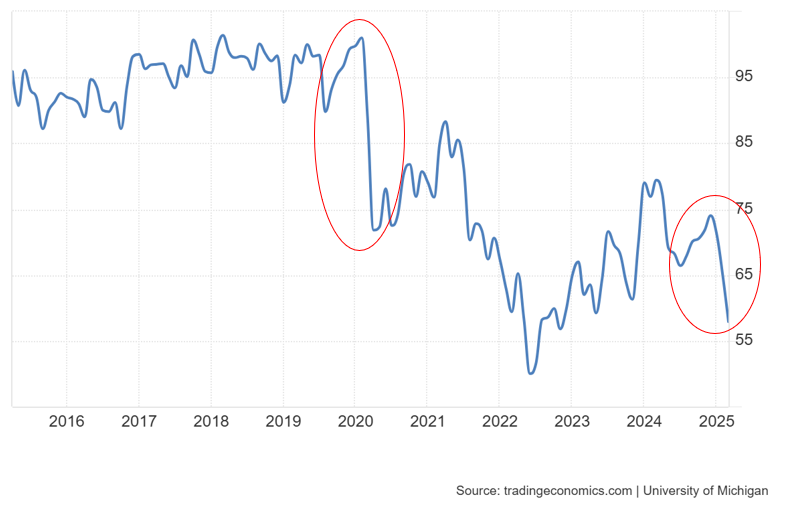

Ciò premesso, di seguito il grafico del sentiment negli Stati Uniti, elaborato dall’Università del Michigan:

Si osservi come il recente crollo avviatosi dai massimi di dicembre abbia come precedente più simile quello del 2020, ai tempi del covid.

A preoccupare i consumatori americani, ci sono elementi tra essi connessi, come le incertezze sulle scelte di Trump, l’inflazione e le possibilità di una recessione.

A tal proposito, a domanda precisa in merito alla possibilità che gli Stati Uniti cadano in recessione quest’anno, il presidente americano non l’ha escluso, parlando di “periodo di transizione“.

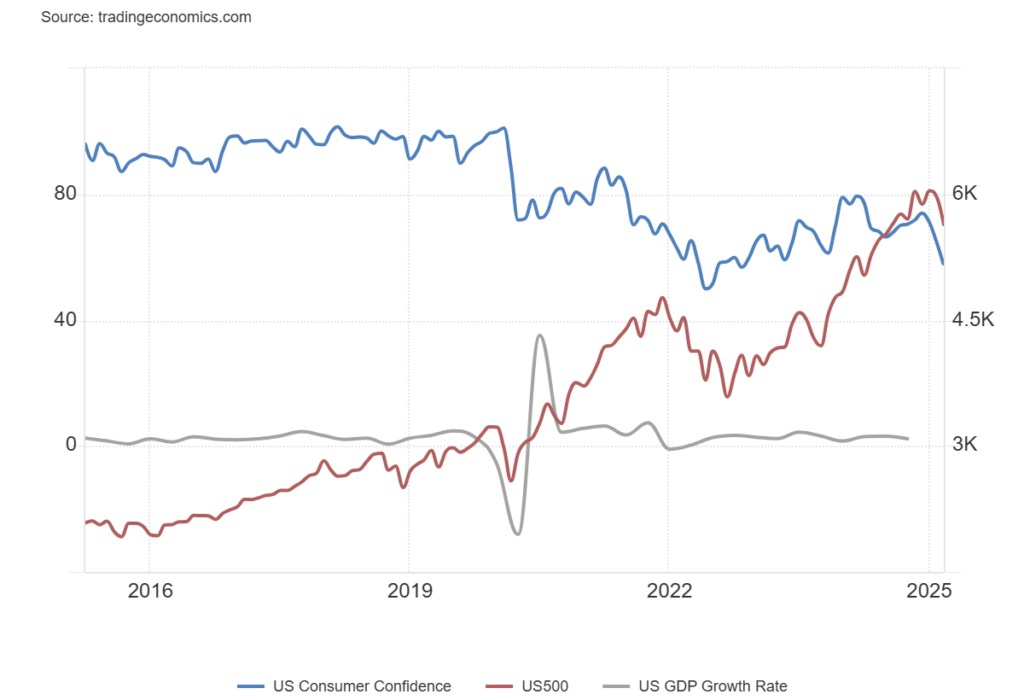

Concludiamo col grafico comparato dell’indice della Fiducia sui consumatori, lo S&P 500 e il PIL:

Al di là di una certa correlazione tra le tre variabili, si evidenzia soprattutto come cali significativi della fiducia dei consumatori anticipino di qualche mese o coincidano con forti ribassi della borsa americana e del PIL.

Movimenti repentini come quello in corso dai massimi di dicembre della fiducia dei consumatori meritano attenzione.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

- Offerto da Investing.com

Luglio 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow