In settimana i governi dell’Area Euro hanno deciso di mettere a disposizione della Spagna fino a 100 miliardi di euro (sia chiaro, questo è un tetto massimo, la cifra potrebbe esser inferiore), senza imporre alcun piano di austerity (come invece successe con Grecia, Irlanda e Portogallo) ma richiedendo esclusivamente la ristrutturazione del settore creditizio.

La Spagna probabilmente farà richiesta ufficiale di aiuti entro fine mese.

I prestiti non andranno direttamente alle banche ma passeranno attraverso il FROB (Fondo de Reestructuración Ordenada Bancaria); tale strategia consente di non contravvenire quella norma secondo la quale sia il Fondo Salva Euro (EFSF) che il Fondo Permanente (ESM) non possono utilizzare il proprio denaro per salvare le banche, e aggirano tale regola prestando il denaro al FROB, che è un organo statale.

Altro dettaglio alquanto importante: con ogni probabilità sarà l’ESM ad erogare il prestito e, l’ESM, al contrario dell’EFSF, gode di precedenza di rimborso. Ciò implicherebbe che in caso di fallimento della Spagna i crediti dell’ESM avranno precedenza sugli altri, il che sposta i BONOS (titoli di stato della Spagna) nel mezzo tra normali titoli di stato ed obbligazioni subordinate, con chiare ripercussioni negative in termini di affidabilità.

Da ricordare inoltre che si tratterebbe sempre e comunque di prestiti da restituire a scadenza….nessun regalo.

Da sottolineare anche che tra un aiuto e l’altro le casse dei vari fondi si riducono rapidamente.

In buona sostanza: questi aiuti possono anche esser positivi in ottica di breve periodo, ma non sono certamente risolutivi; si sta solo cercando di comprare tempo, di ritardare la catastrofe.

Ora passiamo al grafico del Ftse Mib:

Il nostro indice ha chiuso a 13.390 punti, registrando un +2,34%.

Il bilancio settimanale è pari ad un -0,41% che, alla luce del +5,54% della scorsa settimana e di come s’era messa la situazione fino a ieri mattina, va considerato molto positivamente.

La settimana scorsa, nel raccontare la comparsa di una Engulfing Bullish, si specificava:

“Il fatto che la Engulfing Bullish sia, come sottolineato in precedenza, talmente affidabile da non richiedere conferme nel periodo successivo (ricordiamo che è comparsa su grafico settimanale) concede al Mib la possibilità di flettere, seppur entro certi limiti, durante la prossima settimana, senza che ciò invalidi il segnale di inversione che dovrebbe anticipare almeno qualche settimana di rialzo.”

Ciò premesso, durante la settimana s’è scesi sotto quei ‘certi limiti’ di cui si parlava, e la engulfing è stata negata; fermo restando che l’invalidazione di una figura rialzista non ci consente più di affermare, almeno sotto questo aspetto, come probabile un rialzo, ciò non esclude la possibilità di salire per altri motivi.

In sintesi, si può anche salire, ma in tal caso il rialzo non si potrebbe collegare alla engulfing; ad ogni modo, col proseguo del post andremo a vedere che non mancano altri elementi di natura tecnica che giustifichino uno scenario positivo.

Ultime sedute:

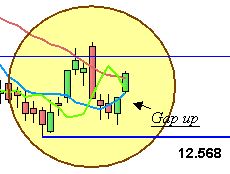

Da segnalare la comparsa di un gap up, la cui chiusura richiede una discesa almeno fino a 13.085 (massimo di ieri).

Essendosi formato nei pressi dei minimi (12.568) della correzione avviatasi a marzo, tale gap va considerato come un segnale di forza; questi tipi di gap spesso non sono colmati, ed un’eventuale chiusura indicherebbe un indebolimento del recupero appena inziato.

A rafforzare la tesi rialzista v’è la chiusura odierna sui massimi, che ne rende probabili ulteriori nella seduta di lunedì.

Inoltre, il fatto che il recupero iniziato ieri si sia sviluppato proprio nell’ultima parte della settimana (solitamente la più sincera) e a ridosso di un appuntamento così importante (elezioni greche) lascia supporre che le mani forti abbiano preso posizioni long per l’occasione.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow