Ftse Mib a contatto con la neck line

Partiamo subito col grafico del Ftse Mib:

Il nostro indice ha chiuso la seduta a 15.636 punti, registrando un +0,53%.

Il bilancio settimanale è pari ad un +5,25%.

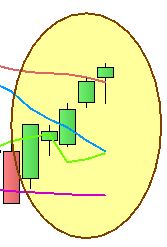

Ora andiamo ad osservare i vari trend attraverso l’uso delle medie mobili spostate:

Il trend di breve e quello di medio sono chiaramente rialzisti, mentre per quello di lungo, essendo troppo esigua l’entità con la quale il Ftse Mib ha oltrepassato la 25+5 (linea rossa), è bene attendere conferme o smentite prima di considerarlo invertito al rialzo.

Mercoledì scorso si scriveva:

“Premesso che l’analisi tecnica ci indica lo scenario più probabile, quello che il più delle volte s’avvera ma non sempre, in base agli elementi esposti è plausibile affermare che area 15.550-15600 potrebbe ostacolare il rialzo in corso.

Se il Ftse Mib dovesse fallire il superamento convinto di tale soglia per poi ripiegare, l’attendibilità del testa e spalle ribassista salirebbe di molto.

Attendiamo di vedere ciò che ci dirà la fase finale della settimana, quella più importante.“.

Per quanto ovvio, è bene sottolineare che i margini superiori dell’area sopracitata, tenendo quest’ultima in considerazione anche una neckline inclinata verso l’alto, crescono giornalmente.

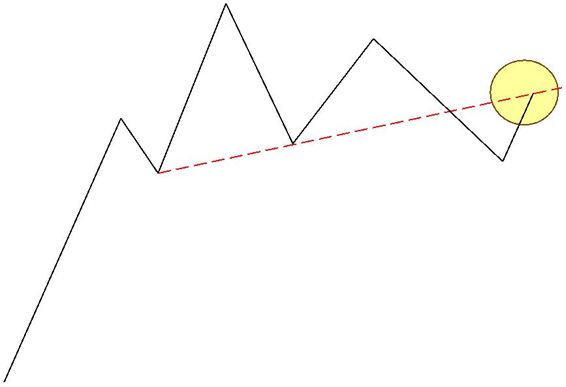

Andiamo ora ad osservare lo sviluppo del testa e spalle ribassiste:

Semplifico ulteriormente disegnando lo ‘scheletro’ del testa e spalle ribassista:

In entrambi gli ultimi due grafici è evidente come il Ftse Mib sia risalito fino a trovarsi alla chiusura di questa settimana esattamente a contatto con la neck line.

La chiusura di seduta e di settimana sui massimi rendono probabile il superamento della neck line, con conseguente negazione del testa e spalle ribassista.

Tale aspetto va indubbiamente annoverato tra quelli positivi, pur ricordando che questa stessa settimana ci ha dimostrato che tale regola (come peraltro tutte quelle dell’analisi tecnica) non sempre è rispettata.

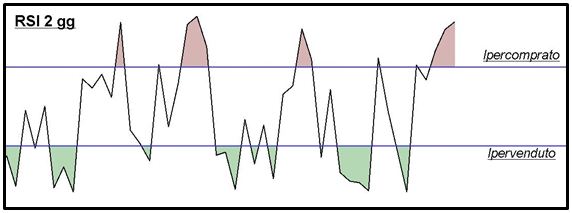

D’altro canto, infatti, s’è arrivati ad un appuntamento tanto importante con un pò di fiatone:

L’RSI a 2 giorni segnala un forte ipercomprato, il che spesso (non sempre) anticipa una imminente flessione; che poi tale eventuale flessione si esaurisca in una sola seduta o che dia il via ad un movimento più duraturo non ci è dato saperlo.

Torniamo però alla neck line (grafico nr. 3 e nr. 4); a questo punto è lecito chiedersi a che punto la stessa debba esser considerata rotta e non semplicemente sforata.

I criteri per considerare rotto un supporto od una resistenza sono sostanzialmente i seguenti:

-

Filtro prezzi: una valida rottura di un supporto o di una resistenza prevede una perforazione in chiusura di almeno il 3% (in caso di trading la percentuale richiesta si può ridurre all’1%). Ad ogni modo tali percentuali andrebbero aumentate o diminuite anche in funzione della volatilità del sottostante più o meno alta;

- Filtro tempo 2 giorni: una valida rottura di un supporto o di una resistenza prevede una perforazione confermata per due chiusure consecutive.

-

Filtro venerdì: una valida rottura di un supporto o di una resistenza prevede una perforazione di almeno l’1% registrata nella chiusura del venerdì; in tal modo si manifesta un segnale settimanale.

L’uso combinato di più filtri offre all’investitore una maggiore garanzia sulla validità della rottura, limitandone però l’operatività; ad ogni modo, l’investitore con in portafoglio eventuali posizioni ribassiste dovrà fissare lo stop loss anche in funzione del proprio profilo di rischio e della propria operatività.

Riassumendo quanto finora scritto, nel momento in cui il Ftse Mib è giunto a contatto con la neck line, esistono aspetti tra loro contraddittori: alcuni (trend di breve e di medio rialzisti , chiusura giornaliera e settimanale sui massimi) ne suggeriscono il superamento, altri (ipercomprato di breve e presenza del testa e spalle ribassiste) il ripiegamento.

Personalmente mi limito a consigliare di seguire le regole e di non considerare negata la figura fino a che non s’avranno uno o più criteri di rottura precedentemente elencati.

Infine, evidenzio che l’eventuale negazione del testa e spalle ribassista non significa necessariamente che non si debba scendere per altri motivi.

Comunicazione: questo pomeriggio ho ricevuto l’avviso dell’inserimento di un bonifico per contribuire al blog; volendo inserire il gentile sostenitore (CLAUDIO A*****) nell’elenco di chi riceverà il prossimo ‘Check up’, gli chiedo cortesemente di fornirmi il suo indirizzo mail scrivendomi a finanzaedintorni@gmail.com.

Riccardo Fracasso

6 Responses to Ftse Mib a contatto con la neck line

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow

Buongiorno Riccardo

Non credo che la prossima settimana sia piu’ probabile una discesa? ; considerando che La candela di venerdì sembrerebbe un hanging man , quindi candela di inversione.

In più come hai scritto Rsi a 2 giorni in ipercomprato e formazione della candela proprio su una resistenza.

Grazie e buon fine settimana

Ciao Matteo,

intanto complimenti davvero.

La hanging man mi era sfuggita ed è anche una delle figure statisticamente più attendibili.

Tuttavia, è una di quelle figure che, seppur molto attendibili, necessita conferma nel periodo successivo (quindi lunedì) e fino a che non l’avremo non si può darle troppo credito.

Ad ogni modo, ciò che a mio avviso risulterà determinante anche per la prosecuzione o meno del nostro recupero, sarà l’andamento del listino americano.

Un saluto.

Buonasera Riccardo

Cortesemente potresti spiegarmi come funziona il detrended prince?

Vedo che e un indicatore che usi molto

Grazie

Ciao Matteo,

Lo uso molto perchè Joe Di Napoli (noto trader) lo reputa il miglior indicatore di ipercomprato/ipervenduto.

Io imposto medie mobili passate a 7 giorni dalla chiusura.

A questo punto controlli il suo grafico a 6 mesi (giornaliero) e prendi i tre massimi o minimi (a seconda che tu stia verificando rispettivamente la presenza di ipercomprato o ipervenduto).

Sommi i tre dati e ne calcoli la media (quindi dividi per tre). Bene, se il valore del Detrended nel momento in cui tu lo stai esaminando supera il 70% del valore medio puoi definire in ipercomprato (o ipervenduto) l’indice sottostante.

Ovvio che più alta è la percentuale (70%-80%-90%,ecc.) più elevato è il livello di ipercomprato (o ipervenduto).

Ad ogni modo preciso che qualsiasi indicatore di ipercomprato/ipervenduto lo considero solo come un tassello del puzzle.

Ad esempio, se sono incerto di acquistare e il detrended mi indica forte ipercomprato di norma evito.

Dimmi se è chiaro il tutto.

Tutto chiaro Riccardo

Ma lo reputi migliore rispetto al Rsi

Ancora grazie

Difficile risponderti forse perchè non esiste una risposta ‘ufficiale’.

Servirebbe uno studio approfondito nel tempo per confrontarli e comunque c’è chi può travarsi bene con uno anzichè l’altro.

Io mi sono basato su quanto sostiene Joe Di Napoli (lui che l’esperienza per dar un giudizio ce l’ha) che sostiene che il Detrended è il miglior indicatore di ipercomprato/ipervenduto al mondo, pur parlando molto bene dell’RSI.

In alcuni esempi che riportava, quando l’RSI segnalava ipercomprato/ipervenduto ed il Detrended no, il movimento proseguiva.

Io per i livelli di brevissimo di ipercomprato/ipevenduto controllo l’RSI a 2 giorni, se invece voglio controllare la presenza di un surriscaldamento di medio/lungo termine controllo il Detrended.

Ad ogni modo spesso mi capita di cercare conferme del Detrended anche con un RSI a 14 giorni o a 14 settimane (pochi segnali ma piuttosto attendibili).

Il ricercare conferme tra i due è sicuramente una strategia valida.

Non escludo che col tempo io possa prendere in considerazione altri indicatori.

Ad ogni modo, come spesso ripeto, la presenza di ipercomprato/ipervenduto è normale nelle fasi di movimenti netti, e ciò non significa che il mercato debba invertire, ma semplicemente che è preferibile prestare cautela.