Con la chiusura odierna si conclude anche l’anno borsistico per il Ftse Mib, per cui è tempo di bilanci.

Nel 2012 il Ftse Mib ha segnato un massimo a 17.159 (19 marzo) ed un minimo a 12.296 (25 luglio), per poi concludere con un bilancio complessivo positivo: +7,84%.

L’aspetto tecnico più importante del 2012, a mio avviso, è senza dubbio la tenuta dei minimi di marzo 2009 (12.332):

Il mercato, rimbalzando da tale area, ha dimostrato di riconoscere un supporto e questa non è cosa di poco conto; difatti, in un mercato sfacciatamente ribassista non esistono supporti in grado di reggere.

Tuttavia, questi aspetti positivi (chiusura d’anno positiva e tenuta minimo del 2009) fanno decisamente a pugni con quasi tutti i dati economici.

Andiamo quindi a farne una rapida e sintetica carrellata.

Disoccupazione

La disoccupazione è salita all’11%: è il massimo degli ultimi 14 anni e ben distante dai livelli intorno al 6% del 2007.

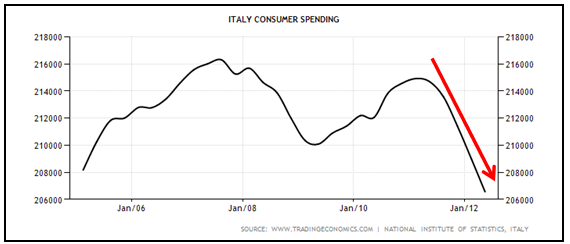

Consumi:

I consumi scendono ininterrottamente da inizio 2011 e nelle ultime rilevazioni il calo s’è accentuato vistosamente.

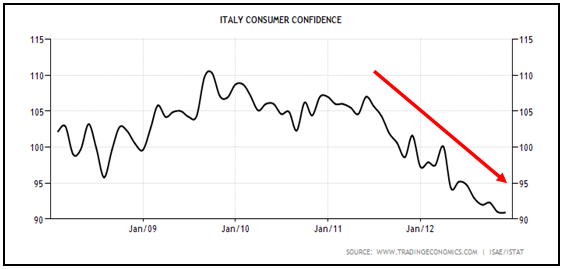

Fiducia dei consumatori

La fiducia dei consumatori è scesa persino sotto i livelli del 2008.

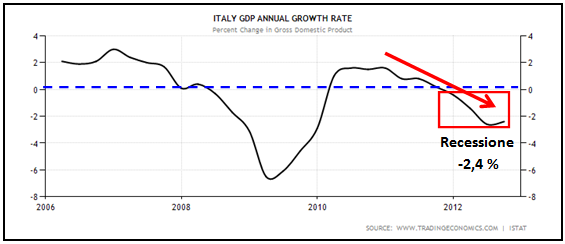

PIL (Prodotto Interno Lordo)

Il PIL è a -2,4% ed in tutto il 2012 non c’è mai stata crescita (siamo in piena recessione).

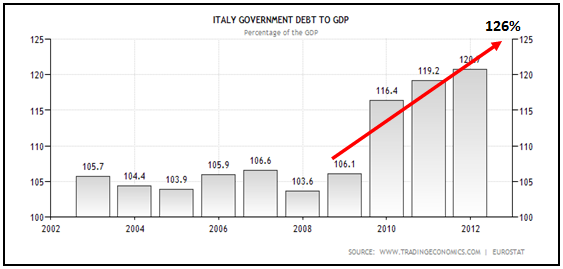

Debito/PIL

Il debito ha superato per la prima volta i 2.000 miliardi ma ciò era scontato ed inevitabile.

E’ giusto invece preoccuparsi se si rapporta il debito al PIL.

Il rapporto è pari a 126% che, in altre parole, significa che il debito supera il PIL del 26%.

Non è un caso che gli economisti al valore assoluto del debito preferiscano il rapporto tra Debito e PIL: difatti, se a fronte di un debito elevato v’è un prodotto interno lordo molto consistente, il debito è sostenibile ed in tale situazione il mercato premia il Paese richiedendo rendimenti (mi riferisco ai titoli di Stato) molto bassi (ne è prova la Germania).

Nel nostro caso, purtroppo, il PIL non solo non aumenta a sufficienza ma, come abbiamo visto, persino cala.

Va da sè che con un debito in aumento ed un PIL che addirittura scende il rapporto tra i due fattori cresce.

In buona sostanza, bene avere un occhio di riguardo nei confronti del debito, ma se si continua a disinteressarsi della crescita non si va da alcuna parte.

Molto positiva, invece, la tendenza ribassista degli ultimi mesi dei rendimenti dei titoli di Stato, ma in assenza di una crescita convincente il mercato potrebbe improvvisamente tornare a dimostrare poco gradimento ed a quel punto verrebbe meno anche questo dato positivo.

Inoltre, suggerisco di non limitarsi esclusivamente a monitorare esclusivamente lo Spread, il cui valore, come si sa, non dipende unicamente dal rendimento del nostro decennale ma anche da quello della Germania.

Non sono certo tra quelli che dicono che lo spread non sia importante, ma sono tra quelli che dice che basarsi solamente ad esso in alcune circostanze può ingannare.

Per esempio, un eventuale calo dello spread potrebbe verificarsi anche nel caso in cui il nostro rendimento salisse ma in misura minore al Bund decennale; tale scenario, diversamente da quanto ci consiglierebbe la sola lettura dello spread, non è positivo perchè implica comunque un maggior esborso che dobbiamo pagare.

Quindi, bene monitorare anche i singoli rendimenti.

Poichè i Bund sono piuttosto ‘tirati’, sarà ancor più utile seguire tale consiglio.

Considerando quanto sinora esposto, i numeri parlano di un anno indubbiamente positivo per il Ftse Mib ma negativo per l’economia reale.

In una situazione simile o i dati economici fanno un deciso passo avanti (d’altra parte i mercati azionari anticipano l’andamento economico) o sarà il nostro listino a farlo.

Questo è uno dei punti focali per il 2013.

Il secondo punto viene invece da fuori e più precisamente dagli Stati Uniti: sarà difficile vedere il nostro listino protagonista di rialzi duraturi se non sarà accompagnato da una salita dei listini americani…salita ad oggi piena di punti interrogativi.

Tornando all’analisi tecnica e più in particolare a quella di breve periodo vi propongo il seguente grafico:

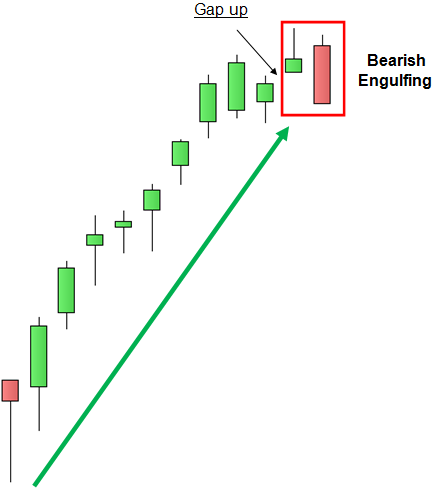

Innanzitutto va evidenziato che ieri sul grafico è apparso un gap up la cui chiusura richiedeva una discesa fino a 16.356 punti.

Come più volte affermato, mentre un gap up che compare ad inizio trend rappresenta un segnale di forza, un gap up che appare dopo una fase di buona continuità annuncia un probabile indebolimento.

Il gap è stato chiuso oggi.

Sono solo due le sedute di borsa di quest’ultima settimana, ma sono bastate per dar vita ad una Engulfing Bearish, figura di inversione ribassista (vedi le due candele all’interno della cornice rossa).

Come più volte precisato, l’attendibilità delle figure a candele oscilla, a seconda della configurazione, in un range che approssimativamente è del 40-60%.

La percentuale non è elevata ma l’affidabilità può salire notevolmente se si filtrano le figure.

Innanzitutto, dopo aver individuato una figura, è doveroso valutarne il posizionamento: una figura di inversione ribassista, come la Engulfing Bearish, richiede ovviamente la presenza di un chiaro movimento rialzista da invertire.

Nel caso specifico, come possiamo notare dal grafico, tale requisito è soddisfatto.

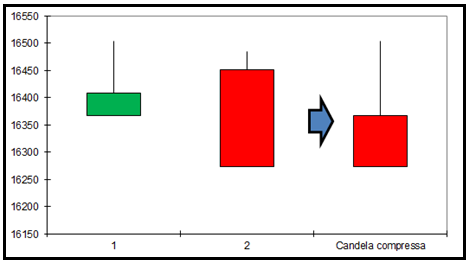

Ora, attraverso il programmino che ho creato personalmente e che trovate tra gli strumenti (CANDELE-COMPRESSIONE), andiamo a comprimere le due candele in una singola per valutare se il messaggio di quest’ultima conferma il segnale originario della configurazione:

Pur sapendo che una Shooting star (figura di inversione ribassista) come si deve presenta un’ombra almeno doppia al corpo, la candela risultante dalla compressione è molto simile.

Ne consegue che il segnale ribassista della figura ridotta conferma quello originario.

In sintesi, una correzione è probabile.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow