Mettetevi comodi che sarò piuttosto lungo.

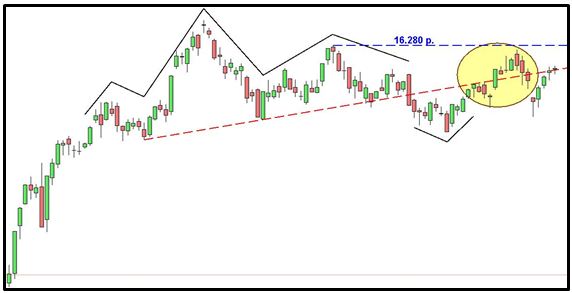

Partiamo subito col grafico del Ftse Mib:

Il nostro indice ha chiuso la seduta a 15.908 punti, registrando un +0,26%.

Il bilancio settimanale è pari ad un +1,33%.

Giunti a questo punto ritengo sia utile fare il punto della situazione.

Per diverse settimane s’è monitorato lo sviluppo di un testa e spalle ribassista.

Andiamo allora ad osservare la situazione aggiornata:

Come si può notare il nostro indice nel risalire ha oltrepassato la neck line (linea tratteggiata rossa) la quale, quindi, non ha agito da resistenza; tuttavia l’indice finora non ha oltrepassato la spalla destra (16.280 punti), evento che rafforzerebbe l’ipotesi rialzista.

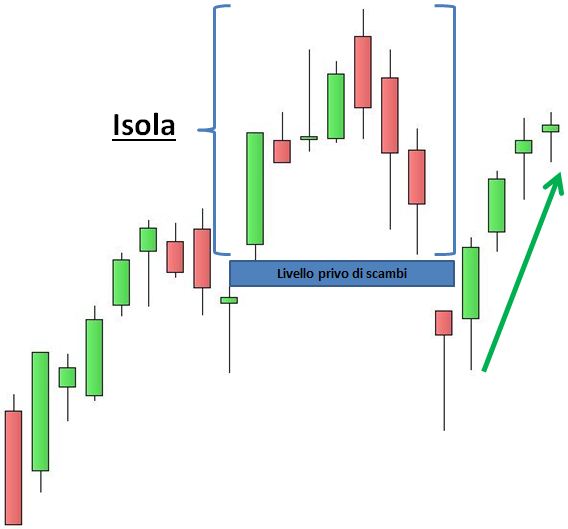

Lunedì scorso, dopo aver evidenziato la formazione di un’isola ribassista, scrissi:

“Tenendo in considerazione tutti gli elementi esposti, ritengo improbabile la negazione dell’Isola, la cui smentita necessiterebbe di una salita almeno fino a 15.554.”.

Grafico aggiornato:

Senza tanti inutili giri di parole è evidente che quanto previsto non s’è verificato, tanto che nella seduta immediatamente successiva (quartultima candela) il Ftse Mib è risalito fino a chiudere completamente il livello privo di scambi e conseguentemente annullando l’isola ribassista.

Quindi, negli ultimi tempi abbiamo avuto una neck line che in fase di pull back non ha fatto il suo dovere (agire da resistenza e respingere la risalita dell’indice) ed una figura tanto rara quanto forte come l’isola ribassista che è stata negata il giorno successivo alla sua comparsa.

Questa è la dimostrazione che le figure tradizionali col passare del tempo siano sempre più oggetto di manipolazione da parte della cosiddetta mano primaria (gli operatori che controllano il mercato).

Ciò non significa che le tali figure non siano utili, ma che comunque sono meno affidabili di un tempo.

Gli stop-hunters sono i cacciatori di stop, operatori con notevoli risorse che nei trade più visibili e quindi probabilmente più affollati, intervengono per far scattare gli stop dei diversi operatori.

E così capita che una neck-line non regga o che l’area senza scambi di un’isola sia immediatamente chiusa e di conseguenza gli stop loss di molti operatori posti in livelli corretti ma allo stesso tempo pericolosamente prevedibili scattano (con conseguenti perdite).

E’ sicuramente bene continuare a considerare le figure tradizionali, ma è altrettanto bene inserirle all’interno di una cornice che tenga in considerazione diversi aspetti che ci consentano di verificare l’eventuale presenza di elementi di conferma.

Questo è uno dei motivi per i quali ultimamente, per esempio, quando identifico una configurazione a candele non mi limito a prendere atto della sua comparsa ma ne approfondisco i dettagli (posizionamento, compressione, ipercomprato/ipervenduto, ecc.).

Tuttavia, anche così facendo non v’è e mai vi sarà certezza sugli effetti delle figure, ma perlomeno ciò aiuta a filtrare le configurazioni più attendibili.

Mercoledì sera Paolo, un lettore di Finanza e Dintorni, riferendosi alla mia affermazione “…il livello privo di scambi (15.482- 15,554) è destinato a rimanere inviolato per diverso tempo” mi ha chiesto:

“…alla luce di quanto successo fino ad oggi come si inquadra?”.

Il quesito è lo stesso che mi sono posto io nel momento in cui il Ftse Mib è risalito negando l’isola.

A mio avviso, è proprio questa la domanda che bisogna porsi nel momento in cui una figura viene negata.

Sia chiaro, so bene che in borsa è dannoso intestardirsi su un’idea e cercare forzatamente degli elementi di conferma alla proprie tesi (che ad un certo punto più che tesi si potrebbero definire speranze), ma ritengo che quando le cose non vanno per il verso previsto (ed è il caso di una figura smentita) sia bene fermarsi e chiedersi quanto s’è chiesto Paolo nell’occasione.

Se poi lo si vuole fare da liquidi o mantenendo eventuali posizioni che si erano costruite questa è una scelta legata al profilo personale dell’investitore, anche se è ovvio che nel primo caso solitamente si lavora in modo più lucido ed obiettivo.

Dopo questa lunghissima premessa va innanzitutto sottolineato che una volta fatti scattare gli stop, non è detto che gli stop-hunters abbiano interesse a far proseguire il mercato nella direzione opposta a quella consigliata dalla figura.

Per esempio, saltati gli stop potrebbero aver approfittato della prosecuzione del rialzo per aprire posizioni ribassiste a prezzi più convenienti e nel frattempo aver estromesso dal mercato un buon numero di piccoli investitori che, dopo lo scotto, potrebbero riaprire eventuali short più tardi apprezzando gli short che nel frattempo la mano primaria si è costruita; questa è un’ipotesi che non esclude quella della prosecuzione del rialzo, ma che comunque non va essa stessa sottovalutata.

Non è inoltre detto che quanto successo sia avvenuto esclusivamente perchè la mano primaria ha voluto far scattare gli stop loss….il motivo potrebbe non esser quello o perlomeno non essere solo quello.

A tal proposito, andiamo a vedere il seguente grafico con evidenziato il profilo dei volumi del Ftse Mib Future:

Come potete notare, dopo un trend chiaramente rialzista avviatosi a fine luglio il mercato ha iniziato a muoversi lateralmente e ad oggi, nonostante la neck line violata e nonostante l’isola negata, il mercato, se si osserva un grafico a 5-6 mesi, va considerato tuttora in fase laterale.

Bene, le fasi laterali possono essere di accumulazione o di distribuzione; nel primo caso la mano primaria accumula posizioni cedendole alla mano debole per poi far salire verso l’alto l’indice, nella seconda ipotesi succede l’esatto opposto.

Più lunga e ricca di scambi è la fase laterale e più l’entità del movimento sarà potenzialmente forte; poi ovviamente se il movimento che parte non viene sorretto da nuovi volumi potrà fare poca strada.

Come potete osservare dal grafico la fase laterale è molto lunga e questo continuo zigzagare (vedi linea ondulata blu) ha permesso una notevole concentrazione di volumi in area 15.595 (e nei suoi pressi) che testimonia la presenza della mano primaria.

Fino a che la mano primaria non sarà soddisfatta di quanto accumulato/distribuito (a seconda che l’attuale fase sia di accumulazione o di distribuzione) è lecito attendersi che il nostro indice sia destinato a muoversi intorno a questa area ed è quanto sta succedendo da diversi mesi (vedi grafico).

Chiarito che il Ftse Mib attualmente si trova in piena fase laterale, è lecito chiedersi se nel caso specifico si tratta di fase di accumulazione o di distribuzione.

Prima di approfondire, un pò di didattica faciliterà la comprensione di quanto andrò scrivendo.

Il POC (la linea dei prezzi col massimo volume – nel caso specifico posta a 15.595) agisce come:

- Magnete (tende ad attrarre verso sé il prezzo);

- Repulsore (una volta attratto tende a respingerlo).

Pertanto il POC tende ad attrarre i prezzi verso sè e fino a che agisce da magnete i prezzi oscillano sopra e sotto a tale area, alimentandola di nuovi volumi.

Nel momento in cui la mano primaria si ritiene soddisfatta di quanto distribuito/accumulato, il POC cessa di agire come magnete ed agisce da repulsore e ciò può avvenire sia nel senso contrario al trend preesistente che nella direzione originaria.

Ora, tornando alla domanda, un segnale di questa trasformazione del POC da magnete a repulsore lo si ha quando il mercato, nel suo continuo oscillare intorno al POC (15.595 nel caso specifico), si ferma senza più riuscire ad oltrepassarlo; un comportamento simile spesso significa che la mano primaria non ha più necessità di accumulare/distribuire e che quindi il movimento è pronto per partire.

A secondo che il Ftse Mib si fermi in un senso anzichè un altro si saprà se il movimento sarà verso l’alto o verso il basso e di conseguenza se la fase laterale che stiamo vivendo sarà stata di accumulazione o di distribuzione.

Per cui ora si tratta di attendere tale segnale, anche se va detto che lo stesso non sempre si verifica (talvolta capita che il mercato attraversi l’area per salire o scendere direttamente).

Ad ogni modo, tenendo in considerazione tutto, il POC sta ancora agendo da magnete e lo stesso sta succedendo allo S&P 500.

Io ritengo che le sorti del nostro listino siano legate all’andamento di quello americano e, per quanto riguarda quest’ultimo approfondiremo la situazione nel prossimo articolo anche se già molto s’è detto col Check Up.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow