Lo S&P 500 ha chiuso la seduta a 1925 punti, registrando un -0,29%.

Il bilancio settimanale è pari ad un -2,69%.

La performance di Luglio è pari ad un -1,51%.

Nell’ultimo check up (11 Luglio) si evidenziarono 5 chiusure mensili ed addirittura 6 trimestrali consecutive positive, ricordando per l’ennesima volta come un movimento rialzista diventa vulnerabile ad eventuale correzione già dopo 3/4 chiusure di periodo positive consecutive.

La perfomance negativa di Luglio ha spezzato la sequenza di chiusure mensili consecutive positive.

Resta però ancora intatta quella a livello trimestrale e ciò rappresenta un pericolo per il trimestre in corso.

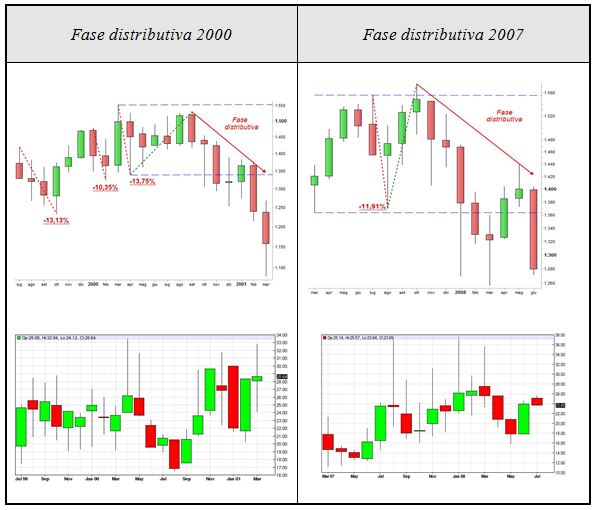

Nel penultimo check up (21 marzo), invece, si mise risalto alle fasi distributive del 2000 e del 2007:

Si evidenziò quanto segue:

“Le due inversioni si sono articolate in modo molto simile:

- dapprima lo S&P 500 subisce uno o più storni insolitamente profondi e piuttosto rapidi;

- il primo vero campanello d’allarme si ha nel momento in cui lo S&P 500, nel recuperare, si dimostra incapace di registrare un nuovo massimo significativo su base mensile (fase distributiva);

- l’uscita dalla fase distributiva determina l’avvio del crollo, in cui ogni rimbalzo registra un massimo decrescente;

- l’intera fase distributiva è contraddistinta da una volatilità crescente, in grado di superare in modo deciso anche il 30% e, soprattutto, di abbandonare definitivamente livelli inferiori al 15%.”.

Solitamente gli eventi non si ripetono esattamente allo stesso modo, ma comunque spesso sono simili.

Se il passato dovesse effettivamente ripetersi e se il mercato americano fosse entrato nella fase distributiva, il calo in corso dovrebbe estendersi.

Grafico:

Nel grafico si nota un corposo aumento della volatilità;

Seppure questo elemento non consenta di affermare con certezza l’ingresso nella fase distributiva, è comunque congruo a tale ipotesi.

Inoltre, tale aspetto va aggiunto a tutti quelli in più occasione citati (in particolar modo nell’ultimo check up); mi riferisco alla durata ed all’entità della salita avviatasi nel 2009, alla forma parabolica assunta dal rialzo, all’elevatissimo ricorso alla leva (margin debt), al notevole ottimismo del mercato (Consensus Index), all’eccesso di lungo termine (RSI mensile), al raggiungimento dell’importante area 2000 punti, l’attuale fase del ciclo economico al cui termine si avvia la fase distributiva.

Da diverso tempo la lettura d’insieme di questi elementi mi ha portato a definire in più occasioni che fosse (ed è tuttora) corretto finanziariamente acquistare solo su correzioni decise.

Al momento la discesa è di poco superiore al 3% rispetto ai massimi, ancora troppo poco per parlare di opportunità.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow