Mercoledì scorso la Yellen, presidente della FED, ha annunciato il rialzo dei tassi.

Il livello è stato così innalzato dallo 0-0,25 allo 0,25-0,5%.

Annuncio storico se si considera che i tassi erano fermi da esattamente 7 anni (16 dicembre 2008) e che l’ultimo rialzo risale persino al 29 Giugno 2006.

Si interrompe così una politica monetaria di tassi zero senza precedenti e si compie il primo passo verso la normalizzazione.

Difatti, in un’economia sana i tassi a zero non rappresentano una normalità (è pur vero, d’altro canto, che in un’economia sana l’inflazione dovrebbe esser già iniziata a salire).

La Yellen ha parlato di rialzo graduale (si parla di innalzamenti dello 0,25 ogni singolo trimestre) che sarà comunque legato all’andamento economico degli Stati Uniti.

Io dalle parole della Yellen, più che una promessa di continui futuri rialzi, leggo la promessa che eventuali futuri rialzi non saranno comunque superiori allo 0,25% per volta.

Ad ogni modo, stiamo parlando dei tassi interbancari, ossia quelli con cui le banche si prestano denaro ed una loro modifica incide ovviamente anche sul credito erogato ai privati.

Pertanto, il rialzo dei tassi è una misura che frena il ricorso al debito e, quindi, sfavorevole anche al sistema finanziario.

Tale decisione ha suscitato una serie di allarmismi in merito al mercato azionario.

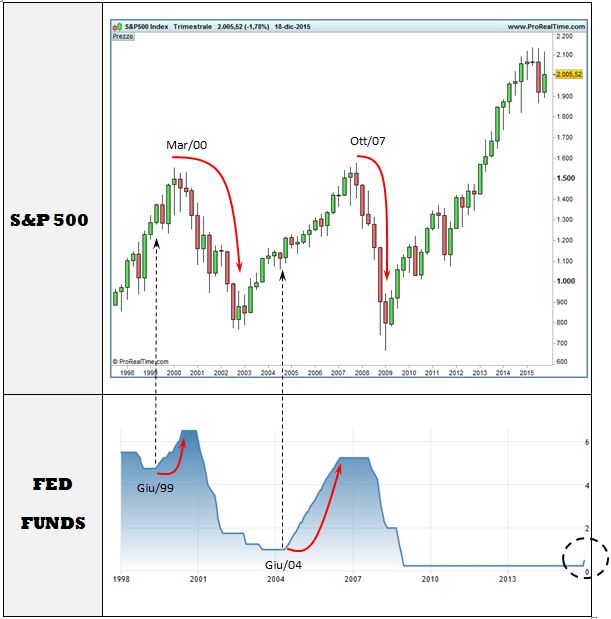

Pertanto, andiamo ad esaminare l’andamento di lungo termine dei tassi e quello della borsa americana:

Si osservi come, al di là della volatilità di breve periodo, nei due precedenti cicli economici la borsa americana abbia invertito la propria tendenza rialzista ben dopo il primo rialzo dei tassi.

Nel Giugno del 1999 la FED avviò una politica restrittiva mentre lo S&P 500 proseguì il rialzo fino a toccare il massimo nel Marzo del 2000 lo S&P 500.

Nel ciclo economico successivo, la FED iniziò ad innalzare i tassi nel Giugno del 2004 e lo S&P 500 toccò il massimo addirittura nell’Ottobre del 2007.

Pertanto, nei precedenti cicli economici il rialzo dei tassi non ha assolutamente coinciso con un calo della borsa americana ma, anzi, con un’accelerazione del rialzo preesistente.

Semmai, il picco di lungo termine dello S&P 500 ha pressoché combaciato con l’ultimo rialzo dei tassi da parte della FED.

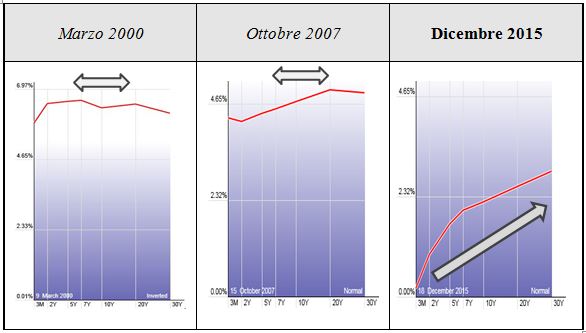

Inoltre, ciò che nel passato ha coinciso/anticipato un’inversione del trend primario rialzista della borsa americana è la presenza di una curva dei rendimenti piatta/inversa:

E sotto questo aspetto, come possiamo notare, la curva non segnala alcun pericolo.

V’è comunque un aspetto da tenere in considerazione: l’attuale ciclo economico, rispetto ai precedenti, è distorto notevolmente dagli ingenti QE attuati e ciò ci impone comunque di non escludere a priori un comportamento diverso.

Ma non escludere uno scenario non significa in alcun modo considerarlo l’ipotesi più probabile, anzi.

Un eventuale rialzo dei rendimenti a lungo termine (quindi calo dei bond) rappresenterebbe un elemento di conferma positiva sia per l’economia che per l’azionario.

Se così fosse, il vero pericolo risiede nei bond ed è rappresentato dal rischio tassi.

In caso contrario, si configurerebbe un preoccupante scenario deflazionistico (negativo per l’equity e per le materie prime).

Tuttavia, il rialzo dei tassi, seppur minimo, rivela un certo ottimismo da parte della FED.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow