Ormai da qualche anno, all’interno del check up, pubblico l’aggiornamento del rapporto tra la capitalizzazione della Borsa degli Stati Uniti ed il PIL, al fine di valutare la convenienza/sconvenienza della Borsa stessa:

Attualmente il rapporto si attesta al 135,1%, valore sempre più vicino al massimo storico del 2000 (148%), decisamente superiore al fair value (80%) ed anche al picco del Giugno 2007 (110%) che, come sappiamo, anticipò un crollo storico.

L’allungo degli ultimi trimestri è frutto non solo del rialzo della Borsa ma anche del rallentamento del PIL (evidenziato con l’analisi di martedì).

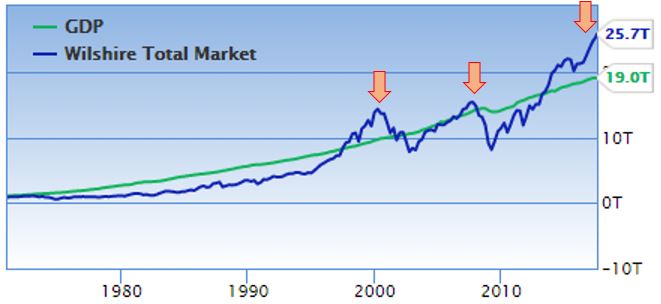

Dopo aver osservato il rapporto, oggi andremo ad esaminare per la prima volta il grafico che sovrappone le singole variabili (capitalizzazione di borsa USA e PIL reale):

Innanzitutto è possibile osservare come dal 1970 in poi la capitalizzazione di borsa raramente si è mossa al di sopra del PIL.

Attualmente stiamo vivendo proprio una di quelle fasi.

Ricercando i precedenti ne troviamo solo due (il che fa capire l’eccezionalità dell’attuale momento e l’entità della sopravvalutazione):

- Giugno 1997 – Settembre 2001

- Settembre 2006 – Marzo 2008

In entrambi i casi si giunse ad un TOP seguito da un pesantissimo crollo (-50% e -57%).

I TOP furono registrati rispettivamente a Marzo 2000 e ad Ottobre 2007, rispettivamente dopo 32 e 13 mesi dai corrispondenti ingressi in queste particolari fasi (Giugno 1997 e Settembre 2006).

Spostandoci alla stretta attualità, la capitalizzazione della borsa americana ha oltrepassato il PIL nel Marzo 2013, ben 52 mesi fa.

Tale aspetto non costituisce garanzia di una discesa immediata, ma rappresenta comunque un ulteriore elemento d’eccesso che va ad aggiungersi agli altri (durata ed entità rialzo borsa americana, politica monetaria espansiva senza precedenti, leva sui massimi storici, ecc.).

Inoltre, non v’è garanzia che la storia si ripeta e che, quindi, assisteremo ad un ulteriore crollo di almeno il 50%, ma i precedenti ci impongono di tenere sul tavolo anche questo scenario.

In altre parole, si è creata una scollatura sempre più ampia tra finanza ed economia reale (Wall Street e Main Street), una forbice che in passato s’è chiusa in modo violento e incontrollato (il principale obiettivo che si pone la FED attualmente è proprio quello di rendere quanto più ordinata e controllata una eventuale discesa).

Il riallineamento può avvenire per effetto del calo della borsa e/o del rialzo del PIL, e quanto più il rallentamento economico in corso dovesse proseguire (portando alla recessione?), quanto più profonda sarà la correzione dell’equity.

Il rialzo cui abbiamo assistito negli ultimi anni è legato principalmente alla politica monetaria espansiva e, nell’ultimo periodo, dalla carenza di alternative, e solo marginalmente e non proporzionalmente alla ripresa economica: ciò non è sano.

Un’ultima considerazione: ci si avvicina ad un bimestre (Agosto-Settembre) statisticamente difficile per i mercati azionari, in presenza di eccessi e di una compiacenza che rappresentano il quadro ideale per un passaggio improvviso dall’attuale fase di RISK ON (propensione al rischio) ad una RISK OFF (avversione al rischio), con tutti rischi che ne conseguono.

Con ciò non si vuol necessariamente sostenere che Agosto sarà speso tutto al ribasso, ma che sono presenti probabilità sempre maggiori che una correzione violenta possa aver inizio proprio nel corso del mese entrante; troppo spesso, quando il cielo è sereno da molto tempo, si perde memoria dell’esistenza dei temporali e di quanto essi possano rivelarsi violenti ed improvvisi.

Considerando che probabilmente in buona parte di Agosto sarò assente dal blog, in via eccezionale e per pochi giorni a partire da ora, sarà tenuto aperto il canale dei commenti su questo articolo, esclusivamente per darvi l’opportunità di rivolgermi eventuali chiarimenti in merito a quanto scritto.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

Follow

Follow