La forbice tra Wall Street e Mean Street

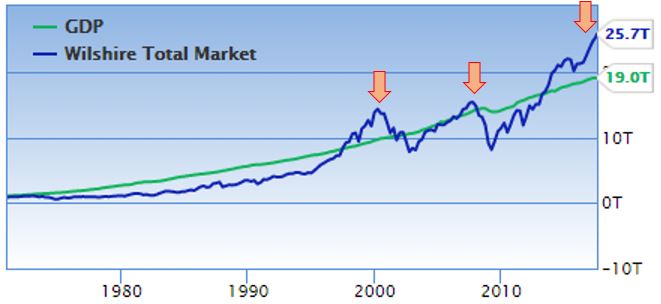

Ormai da qualche anno, all’interno del check up, pubblico l’aggiornamento del rapporto tra la capitalizzazione della Borsa degli Stati Uniti ed il PIL, al fine di valutare la convenienza/sconvenienza della Borsa stessa:

Attualmente il rapporto si attesta al 135,1%, valore sempre più vicino al massimo storico del 2000 (148%), decisamente superiore al fair value (80%) ed anche al picco del Giugno 2007 (110%) che, come sappiamo, anticipò un crollo storico.

L’allungo degli ultimi trimestri è frutto non solo del rialzo della Borsa ma anche del rallentamento del PIL (evidenziato con l’analisi di martedì).

Dopo aver osservato il rapporto, oggi andremo ad esaminare per la prima volta il grafico che sovrappone le singole variabili (capitalizzazione di borsa USA e PIL reale):

Innanzitutto è possibile osservare come dal 1970 in poi la capitalizzazione di borsa raramente si è mossa al di sopra del PIL.

Attualmente stiamo vivendo proprio una di quelle fasi.

Ricercando i precedenti ne troviamo solo due (il che fa capire l’eccezionalità dell’attuale momento e l’entità della sopravvalutazione):

- Giugno 1997 – Settembre 2001

- Settembre 2006 – Marzo 2008

In entrambi i casi si giunse ad un TOP seguito da un pesantissimo crollo (-50% e -57%).

I TOP furono registrati rispettivamente a Marzo 2000 e ad Ottobre 2007, rispettivamente dopo 32 e 13 mesi dai corrispondenti ingressi in queste particolari fasi (Giugno 1997 e Settembre 2006).

Spostandoci alla stretta attualità, la capitalizzazione della borsa americana ha oltrepassato il PIL nel Marzo 2013, ben 52 mesi fa.

Tale aspetto non costituisce garanzia di una discesa immediata, ma rappresenta comunque un ulteriore elemento d’eccesso che va ad aggiungersi agli altri (durata ed entità rialzo borsa americana, politica monetaria espansiva senza precedenti, leva sui massimi storici, ecc.).

Inoltre, non v’è garanzia che la storia si ripeta e che, quindi, assisteremo ad un ulteriore crollo di almeno il 50%, ma i precedenti ci impongono di tenere sul tavolo anche questo scenario.

In altre parole, si è creata una scollatura sempre più ampia tra finanza ed economia reale (Wall Street e Main Street), una forbice che in passato s’è chiusa in modo violento e incontrollato (il principale obiettivo che si pone la FED attualmente è proprio quello di rendere quanto più ordinata e controllata una eventuale discesa).

Il riallineamento può avvenire per effetto del calo della borsa e/o del rialzo del PIL, e quanto più il rallentamento economico in corso dovesse proseguire (portando alla recessione?), quanto più profonda sarà la correzione dell’equity.

Il rialzo cui abbiamo assistito negli ultimi anni è legato principalmente alla politica monetaria espansiva e, nell’ultimo periodo, dalla carenza di alternative, e solo marginalmente e non proporzionalmente alla ripresa economica: ciò non è sano.

Un’ultima considerazione: ci si avvicina ad un bimestre (Agosto-Settembre) statisticamente difficile per i mercati azionari, in presenza di eccessi e di una compiacenza che rappresentano il quadro ideale per un passaggio improvviso dall’attuale fase di RISK ON (propensione al rischio) ad una RISK OFF (avversione al rischio), con tutti rischi che ne conseguono.

Con ciò non si vuol necessariamente sostenere che Agosto sarà speso tutto al ribasso, ma che sono presenti probabilità sempre maggiori che una correzione violenta possa aver inizio proprio nel corso del mese entrante; troppo spesso, quando il cielo è sereno da molto tempo, si perde memoria dell’esistenza dei temporali e di quanto essi possano rivelarsi violenti ed improvvisi.

Considerando che probabilmente in buona parte di Agosto sarò assente dal blog, in via eccezionale e per pochi giorni a partire da ora, sarà tenuto aperto il canale dei commenti su questo articolo, esclusivamente per darvi l’opportunità di rivolgermi eventuali chiarimenti in merito a quanto scritto.

Riccardo Fracasso

24 Responses to La forbice tra Wall Street e Mean Street

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Powell a Jackson Hole

- Cina: aggiornamento grafico

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

Follow

Follow

Buongiorno Riccardo

Complimenti come sempre per i tuoi super articoli.

Buone Ferie.

Ciao Graziano.

Grazie e buone ferie anche a te.

Riccardo

Buon giorno, da anni ho letto i suoi articoli riguardo a tutte le tematiche economiche italiane e internazionali, analisi ecc. Il tutto l’ho trovato molto interessante e gradito. Le mie congratulazioni al suo lavoro svolto.

Buone ferie.

Lello piccolo e modesto trader.

Grazie Lello, troppo buono.

Buona weekend.

Riccardo

Buongiorno Riccardo,

due considerazioni:

1) L’eventuale approvazione della riforma fiscale americana di Trump potrebbe allungare di altri due anni l’attuale ciclo economico uguagliando il ciclo record 1992 – 2002 (10 anni)?

2) Si parla di una eventuale conferma della Yellen alla FED nel 2018 da parte di Trump (incredibile…) che notoriamente è una colomba in fatto di interessi , quando in realtà i repubblicani sono sempre stati a favore di tassi alti.

Cosa ne pensa?

Marco

Ciao Marco.

Personalmente farei molto poco affidamento sulle proposte/promesse di Trump: finora pochissimo di quanto detto in campagna elettorale da lui è stato effettivamente fatto; la sua posizione è sempre più in bilico e persino parte del suo partito talvolta gli è contro.

Anzi: alla sua elezione la borsa è salita proprio grazie agli annunci espansivi in campagna elettorale, ed ora che queste non trovano un riscontro oggettivo, v’è un motivo in meno per salire ed uno in più per scendere, non appena la mano primaria deciderà di far cadere il castello.

In merito alla politica monetaria, io credo che, indipendentemente da chi presiederà la FED, la gradualità con la quale saliranno i tassi dipenderà soprattutto dall’inflazione.

Ma, non bisogna commettere l’errore di dar per certa l’equazione tassi bassi = borsa al rialzo (in Giappone, per esempio, non regge)

I tassi bassi implicherebbero una crisi economica, quindi una scollatura sempre maggiore tra Wall Street e Mean Street.

D’altro canto, un corposo rialzo dei tassi (che al momento reputo improbabile, ma potrei sbagliarmi), rappresenterebbe una minor sostegno al sistema finanziario.

Il messaggio che voglio trasmettere è che, comunque la si veda, il gioco non vale la candela, per cui se si desidera posizionarsi sugli Stati Uniti (proprio in una stagionalità sfavorevole), ritengo che sia bene farlo neutralizzando l’esposizione con uno short contestuale sul Ftse Mib, almeno per Agosto e Settembre.

Riccardo

Riccardo , riprovo a completare il mio pensiero ( scusa per le frazioni di messaggio che mi sono partite accidentalmemte) , ti ringrazio questo è il minimo per le tue analisi supergradite da me e credo tante altre persone, ti volevo fare se posso una domanda sul Gold , io seguo un poco Elliot , so che tu hai altri metodi, ma sul gold vedrei attualmente la fine o quasi di una onda chiamiamola due di ritracciamento , da 1205 a 1270 buy,dopo una prima onda sell, pertanto contro forse il momento attuale che potrebbe far pendere verso acquisti di gold ecco dicevo potrebbe invece partire una onda 3 sell di vendite che potrebbe far scendere i corsi sotto i 1200 punti , a tuo avviso è uno scenario plausibile una discesa dell’oro o sono solo mie teorie un poco assurde visto che tutto sembra volgere a favore del gold ??grazie se vorrai rispondere , sono comunque d’accordo sul tuo scenario in merito alle borse Usa, a presto Renzo

Salve Renzo.

In merito all’oro, come più volte affermato, ritengo che sia uno dei pochi asset in cui sia presente valore.

Onestamente pensavo in un minimo un pò più profondo rispetto a quello visto a Luglio (1.204), ma poco male perchè i titoli auriferi (che potrebbero essere considerati come alternativa più aggressiva all’oro), in queste settimane di rialzo per il metallo prezioso sono rimasti sostanzialmente stabili.

Venendo alla tua domanda, spinto dalla presenza di valore (questa si che potrebbe essere la classica opportunità da non perdere, non l’azionario), credo che un’eventuale correzione nella prima metà di agosto dell’oro (e dei titoli auriferi), andrebbe sfruttata senza voler necessariamente cogliere i minimi.

In merito ai target, una volta che disporremo del massimo di questo rialzo, io mi calcolerei i ritracciamenti di Fibonacci partendo dal minimo di Luglio (1.204), e prenderei in considerazione il livello del 38,2%.

Che possa scendere più giù ci sta, ma c’è il rischio di perdere il treno.

La domanda è pertinente ed utile anche perchè in Agosto è proprio sull’oro, o ancor meglio sui titoli auriferi, che potrebbe concretizzarsi un importante punto di ingresso, e ciò potrebbe avvenire in mia assenza dal blog.

Ovviamente si ricorda che i titoli auriferi sono un asset particolarmente volatile.

Grazie per le belle parole.

Riccardo

Nell’augurarti buone ferie e ringraziarti per le tue analisi fondamentali per tutti i tuoi followers,volevo chiederti quali potrebbero essere i target di una eventuale correzione estiva di SP500 e Ftse Mib e se pensi che sia solo una correzione prima di un’ultima gamba rialzista oppure l’inizio della vera discesa pluriennale. Grazie

Grazie Paolo.

Ne approfitto della tua domanda per integrare un concetto.

Innanzitutto è giusto affermare che, nonostante la statistica e gli svariati eccessi, prima di una violazione dei minimi di Luglio (2.407 punti) non avremo nulla di graficamente concreto per parlare di correzione: in buona sostanza, fino ad allora, l’ipotesi di calo (più o meno profondo) resta una semplice ipotesi.

In merito alla tua domanda, pur consapevole che gli scenari potenziali sono infiniti, io ne ho ‘sul tavolo’ due (che potrebbero prender corpo come invece dover esser archiviati):

1 – correzione del 38,2% di Fibonacci (fermo restando i massimi attuali, significherebbe tornare sui minimi segnati nel 2014 e nel 2016 in area 1.790).

2 – la palla di neve si trasforma in una valanga, il calo diventa un’inversione e prosegue fino a livelli attualmente impensabili (ovviamente non si escludono rimbalzi intermedi).

La carenza di alternative mi porterebbe ad assegnare qualche probabilità in più alla prima ipotesi (i precedenti crolli furono caratterizzati dalla presenza di rendimenti elevati tra i bond), ma è pur sempre bene non scordare che la distorsione dei mercati (listini leader e bond) legata ad una politica monetaria espansiva senza precedenti potrebbe portare a comportamenti diversi rispetto al passato.

A mio avviso, al di là delle previsioni (l’analisi tecnica non serve a prevedere ma ad individuare uno scenario più probabile), all’eventuale violazione dei 2.407 punti, sarà bene attendere almeno inizio Ottobre per cercare di stabilire un eventuale target.

In merito al Mib, senza fornire obiettivi, sono piuttosto convinto che sia nella prima che nella seconda ipotesi proposte per la borsa americana, il nostro listino sia destinato a sottoperformare.

In ogni caso, una solida strategia (mi riferisco a quella long S&P e short MIB), ha il pregio di non obbligarci ad azzardare target e ci consente di osservare comodamente gli sviluppi.

Riccardo

Accidenti Riccardo, parli di un eventuale 38% come correzione estiva? Perché di una correzione estiva parlava l’utente Paolo nella domanda. Mi sembra una bella slavina. O i tuoi target ipotetici si riferiscono a tutto il movimento di lungo?

Grazie,

marco

Ciao Marco,

mi riferisco al livello di ritracciamento del 38,2%, che corrisponde a -27% dai valori attuali.

Io penso sia necessario far un passo per volta.

Il primo passo è quello di attendere l’eventuale cedimento dei minimi di Luglio, poi valutare come saranno messe le cose ad Ottobre.

Io non darei grande importanza ai target, ma se devo azzardare una risposta non pongo limiti alle possibilità del calo, nè sulla velocità (Anche se onestamente un quasi -30% in due mesi è davvero tanto) nè sull’entità.

Io però vi invito come sempre a dar il giusto rilievo alle diverse informazioni che leggete nei diversi blog (questo compreso): l’informazione più importante è quella che inizia un bimestre in cui il rischio potenziale incrementa ulteriormente (già prima era alto) rispetto al rendimento potenziale, poi tutto il resto (target inclusi dei quali, guarda caso, non ho fatto cenno nelle mie analisi), sono informazioni marginali e molto fragili in questa fase, azzardi.

Poniamo un’ipotesi: tra qualche mese la correzione si rivelerà ‘solo’ di un 10% e capiremo che il contesto sarà migliorato; il fatto che il calo non si sarà esteso ulteriormente, è irrilevante perchè la nostra visione ribassista ci avrà comunque permesso di non perdere.

Anzi, l’unica cosa che realmente ci interessa è che la strategia long usa e short mib (l’unica proposta!!!) si rivelerà vincente, al di là dei minimi che saranno raggiunti.

Se si guadagna un 3% controllando la volatilità grazie alla strategia proposta e contestualmente a mercati che scendono (più o meno rovinosamente), l’operazione sarà stata comunque di successo.

Riccardo

Ciao Riccardo.. da quale minimo parti per calcolare il 38 di fibonacci e arrivare a un -27 dai valori attuali?

Grazie Alessandro P.

Ciao,

dal minimo del 2009, ammesso che effettivamente sarà l’intera gamba rialzista ad essere corretta e non qualche gamba intermedia.

Riccardo

Grazie riccardo Per le risposte!!!

Alessandro.

Prego e buona serata.

Riccardo

Buongiorno Riccardo, approfitto della riapertura dei commenti(che spero di rivedere in futuro)per rinnovarti i complimenti per le analisi e soprattutto per la chiarezza con la quale vengono presentate(la semplicità spesso è una virtù)!

Considerazione/domanda sul nostro indice:supponendo che il max recente in aria 21700 sia un max di lungo periodo e prendendo aria 15100(estate 2016) come minimo sempre di lungo periodo, è corretto affermare che area 17700(61%) sarebbe l’ultimo baluardo Fondamentale affinchè il trend primario rialzista rimanga in essere? sarebbe una correzione importante ma utile a riallineare i prezzi con i valori…!certo sarebbe da considerare COME si arriva a tale livello, con quale velocità, con che volatilità,con quale sentiment(panico?), con che volumi, con che pendenza(frantumando la media mobile a 200,fondamentale per il lungo periodo)etc..

Rotta tale soglia sarebbe un pò come dire”si salvi chi può” (termine tecnico!)..

Grazie

Alessandro P.

Ciao Alessandro.

Premetto che non escluderei, magari nella prima parte di Agosto, un’ulteriore allungo con falsa rottura dei precedenti massimi (falsa rottura che andrebbe letta come segnale short).

Venendo alla tua domanda, è l’area del 50% (nel caso specifico 18.400 punti) quella la cui rottura netta va letta come un segnale di potenziale inversione del trend in corso.

Poi c’è da aggiungere che, se effettivamente la borsa americana dovesse subire correzioni del 30%, difficilmente noi terremo sia i 18.400 punti che i 17.700 punti.

Buona domenica.

Riccardo

Buonasera Riccardo. Il nostro indice continua ad avere una forza relativa rispetto agli altri europei molto importante… fin dove pensi possa spingersi? Doppio massimo in area 21800 o 22500? Grazie in ogni caso. Filippo

Ciao Filippo,

dal punto di vista prettamente teorico, la violazione (seppur temporanea e lieve) dei minimi di Maggio (punto di controllo) cui abbiamo assistito a Giugno mi porta a privilegiare l’ipotesi che non assisteremo alla rottura convinta dei massimi visti (per cui ben che vada una falsa rottura).

Poi sai meglio di me che la teoria ci indica lo scenario più probabile mentre la realtà talvolta la smentisce.

Saluti.

Riccardo

ciao Riccardo,

grazie per aver riaperto, seppur temporaneamente, i commenti. Volevo sottoporre ala tua attenzione una questione:

So che monitori regolarmente il margin debt. Ho visto che da inizio 2016 continua a salire portandosi dietro l’indice.

Volevo chiederti se assegni qualche probabilità al fatto che questa bolla azionaria USA possa terminare con picchi di panic buying sullo stile Giappone 1989 o Nasdaq 2000. Quindi su valori oggi impensabili.

Leggo cose discordanti su WEB: chi dice che sono tutti pienamente investiti, chi dice che il parco buoi in realtà è liquido come non mai e le mani forti vorranno attendere l’ingresso delle masse su livelli molto più alti prima di invertire.

Mi rendo conto che non è facile dare una risposta, diciamo che ti chiedo un parere. Sappiamo di essere in territorio di chiara sopravvalutazione, ma non è semplice capire se manca ancora la fase parabolica di euforia. Da dopo elezione di Trump il grafico ha iniziato a verticalizzarsi.

grazie

un cordiale saluto

Claudio

Ciao Claudio,

L’ipotesi di un’ulteriore allungo euforico ci può stare.

Ciò premesso, innanzitutto bisogna chiedersi se il rischio è compensato dal rendimento potenziale.

A mio avviso no, ma per chi fosse ancora dentro il mercato, senza complicarsi la vita nella ricerca del massimo potenziale (acquistare sui minimi e vendere sui massimi non è un obiettivo di chi opera in borsa ma una pura illusione), è sufficiente gestire l’operazione attraverso l’uso degli stop loss (il minimo di Luglio attualmente rappresenta un buon livello).

Osservando il grafico su base mensile dell’intero rialzo partito nel 2009, è possibile comunque osservare come esso dal minimo di Febbraio 2016 abbia assunto una forma parabolica; certo potrebbe verticalizzare ulteriormente, ma è bene conoscere in che terreno ci si muove e in che condizioni si è giunti in un bimestre (Agosto-Settembre) sfavorevole.

In merito alla presenza dei piccoli investitori, onestamente non so fornirti una risposta certa ma il livello del margin debt mi spinge a dirti che ormai da mesi sul mercato americano sono entrati tantissimi operatori, anche e soprattutto indebitandosi.

Nel momento in cui il margin debt dovesse invertire, molta liquidità (poggiata sul debito) uscirà dal sistema finanziario per coprire i debiti, e come in precedenza si è saliti grazie al debito, a quel punto si scenderà per colpa del rientro dal debito.

Saluti.

Riccardo

Buongiorno Riccardo,

complimenti per il tuo sito che ho scoperto da poco, ma devo dire che mi piace un sacco (fantastici i report Check Up).

Faccio come te il consulente finanziario e tornando come altri utenti sullo Spoors (indice bussola dei mercati mondiali) ti chiederei se la media mobile a 200gg che oggi transita intorno a 2330 potrebbe essere considerato un forte supporto per arginare indicibili discese dell’indice (ho letto che hai paventato ipotesi di ritracciamento del 38% di Fibonacci).

Non potrebbe in questo caso delinearsi per i prox mesi un possibile movimento laterale 2330-2500 circa visto l’andamento del VIX molto basso?

Grazie per la risposta e ancora complimenti per gli ottimi spunti che ci fornisci anche col Blog.

Ciao Luca e grazie per le belle parole.

Un calo fino a 2.330 dai valori attuali (Ammesso che il calo parta da questi livelli) implicherebbe una correzione del 6%.

Quando si parla di investimenti tutto è possibile ma, personalmente, sarei più propenso a pensare ad un calo più ampio.

Il vix bassissimo rappresenta un ulteriore elemento di eccesso (estrema compiacenza) e, per di più, statisticamente in questo bimestre sale molto.

Buon weekend.

Riccardo