Lo S&P 500 ha chiuso la seduta a 2.619 punti, registrando un +1,49%.

Il bilancio settimanale è invece pari ad un -5,16%.

I media si sono affrettati a ricercare una giustificazione al tonfo, trovandola nel rischio di un aumento dei tassi americani meno graduale rispetto alle aspettative, come conseguenza di dati salariali migliori delle attese.

La motivazione, pur seguendo una logica, perde credibilità se si considera che le previsioni sui tassi sono rimaste praticamente invariate rispetto a quelle di una settimana fa, indicando tuttora come ipotesi più probabile 2-3 aumenti in tutto il 2018.

E’ mia convinzione personale che in un contesto ricco di eccessi, e raggiunti target significativi, s’è deciso di sfruttare il pretesto del momento per innescare il calo.

In assenza dei buoni dati salariali, si sarebbe trovato qualche altro valido motivo per scendere.

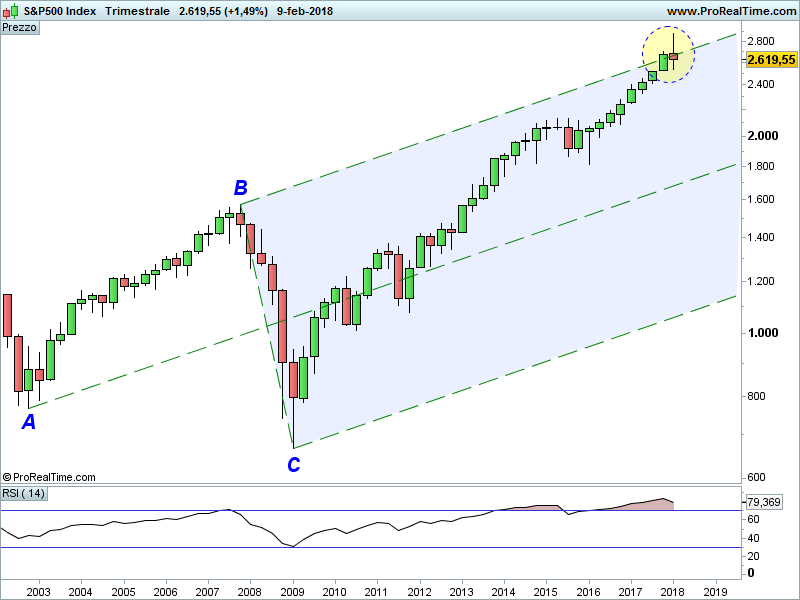

Passiamo all’aspetto grafico.

La notizia della settimana è il segnale di stop concretizzatosi col cedimento dei minimi di Gennaio (2.682 punti), punto di controllo indicato anticipatamente nel corso dell’ultimissimo check up.

Le recenti violente vendite avvenute proprio intorno all’area della parallela superiore (e per di più in convergenza col pivot annuale R1 – 2.829 punti) rafforzano notevolmente la validità della lettura grafica che ormai da tempo s’è messa sul tavolo: la forchetta rialzista di lungo termine.

Con settimane come quella appena trascorsa è facile passare dall’euforia al panico, soprattutto per chi vive in modo emotivo e poco razionale i mercati.

A questo punto è lecito chiedersi se il calo in corso è una semplice, seppur profonda, correzione o se siamo dinanzi all’inizio di una vera e propria inversione ribassista.

Preciso sin d’ora che non azzarderò una risposta, ma mi limiterò a fornire elementi che ritengo utili, in modo oggettivo ed invitando i lettori a scrollarsi di dosso l’emotività che, comprensibilmente, può comportare una fase come l’attuale.

Con lo stesso distacco con cui s’è esaminato il rialzo, analizzeremo questa discesa, senza alcun pregiudizio.

Innanzitutto va detto che la stagionalità favorevole, la carenza di alternative e la curva dei rendimenti non ancora invertita descrivono tuttora un contesto pro-equity.

Inoltre, i processi di inversione del 2000 e del 2007 si svilupparono all’interno di una fase laterale di diversi mesi, articolata dapprima con un deciso calo iniziale di 12-14 punti percentuali, poi da un recupero e, solo a quel punto, dal crollo.

Se lo schema dovesse ripetersi, siamo quindi dinanzi ad una correzione violenta ma temporanea, che lascerà il posto ad un nuovo allungo con target comunque non troppo diversi dai top recentemente registrati.

Inoltre, il calo dell’ultima settimana si è esteso, nella sua fase più acuta, del 12% dal top.

In buona sostanza, la discesa ha già raggiunto le dimensioni di quelle citate.

Tuttavia, è bene tener presente come tale ciclo sia distorto da una politica monetaria senza precedenti, e ciò può implicare sviluppi diversi a quelli cui abbiamo assistito nel 2000 e nel 2007, più simili per esempio a quello del lontanissimo 1929 (non necessariamente con le medesime dimensioni), calo verticale che non fu anticipato da una fase laterale distributiva.

Il seguente grafico ci offre un altro aspetto grafico di notevole importanza:

La decisa reazione cui abbiamo assistito ieri proprio a contatto della media mobile a 200 giorni, ci impone di attribuire a quest’area grande rilevanza.

A differenza di qualche seduta fa, oggi non è più escludibile l’ipotesi che la correzione sia già esaurita, per far spazio ad un rialzo di medio termine che consenta all’indice di tornare nei pressi dei precedenti massimi storici.

Tuttavia, è giusto monitorare con grande attenzione la media mobile a 200 giorni, il cui eventuale cedimento rappresenterebbe un segnale di forte deterioramento grafico (concetto valido anche per il Ftse Mib).

Nell’incertezza, si conferma la preferenza per la strategia market neutral proposta nel corso dello scorso anno (Long S&P 500 e Short Ftse Mib).

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow