Lo S&P 500 ha chiuso la seduta a 2.732 punti, registrando un +0,04%.

Il bilancio settimanale è pari ad un +4,3%.

La scorsa settimana:

“La decisa reazione cui abbiamo assistito ieri proprio a contatto della media mobile a 200 giorni, ci impone di attribuire a quest’area grande rilevanza.

A differenza di qualche seduta fa, oggi non è più escludibile l’ipotesi che la correzione sia già esaurita, per far spazio ad un rialzo di medio termine che consenta all’indice di tornare nei pressi dei precedenti massimi storici.

Tuttavia, è giusto monitorare con grande attenzione la media mobile a 200 giorni, il cui eventuale cedimento rappresenterebbe un segnale di forte deterioramento grafico (concetto valido anche per il Ftse Mib).”.

Grafico:

La reazione è proseguita e l’ha fatto in modo imponente.

Considerato il risveglio della volatilità, sarà comunque bene continuare a verificare la tenuta della media mobile a 200 giorni alle prossime eventuali (probabili) future oscillazioni verso il basso.

Il rischio è che, come spesso accade, terminato lo spauracchio se ne perda rapidamente il ricordo.

Primo Levi, che nulla c’entra con la finanza, un giorno scrisse:

“Chiunque dimentica il proprio passato è destinato a riviverlo”.

Tale aforisma si sposa perfettamente anche col mondo degli investimenti.

In questi anni di rialzo molti operatori s’erano dimenticati di quanto veloci ed improvvise possono essere le discese e della spiacevole sensazione di impotenza che si prova nel subirle.

Il recente calo cui abbiamo assistito è un utile pro-memoria, un semplice assaggio di quanto probabilmente accadrà, in forma molto più estesa, in un futuro non troppo lontano.

Per cui, raccogliendo il consiglio di Primo Levi, l’invito è di non dimenticare tale discesa per non doverla presto subire in misura amplificata.

Sempre la scorsa settimana:

“Innanzitutto va detto che la stagionalità favorevole, la carenza di alternative e la curva dei rendimenti non ancora invertita descrivono tuttora un contesto pro-equity.

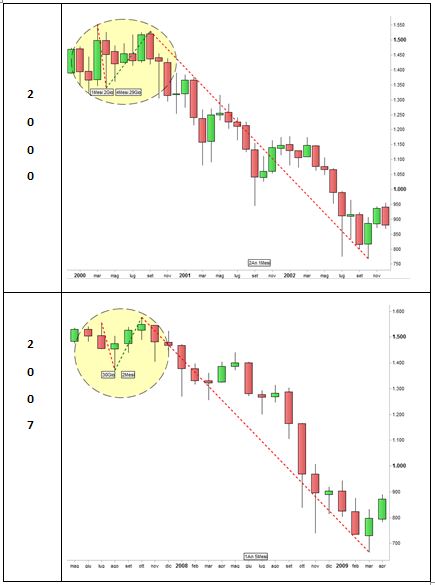

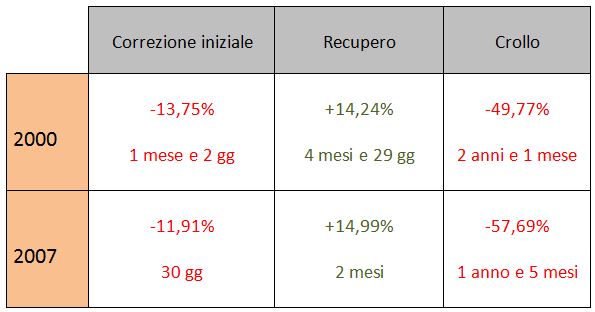

Inoltre, i processi di inversione del 2000 e del 2007 si svilupparono all’interno di una fase laterale di diversi mesi, articolata dapprima con un deciso calo iniziale di 12-14 punti percentuali, poi da un recupero e, solo a quel punto, dal crollo.

Se lo schema dovesse ripetersi, siamo quindi dinanzi ad una correzione violenta ma temporanea, che lascerà il posto ad un nuovo allungo con target comunque non troppo diversi dai top recentemente registrati.

Inoltre, il calo dell’ultima settimana si è esteso, nella sua fase più acuta, del 12% dal top.

In buona sostanza, la discesa ha già raggiunto le dimensioni di quelle citate.

Tuttavia, è bene tener presente come tale ciclo sia distorto da una politica monetaria senza precedenti, e ciò può implicare sviluppi diversi a quelli cui abbiamo assistito nel 2000 e nel 2007, più simili per esempio a quello del lontanissimo 1929 (non necessariamente con le medesime dimensioni), calo verticale che non fu anticipato da una fase laterale distributiva.”.

Nel caso di rottura della media mobile a 200 giorni si rafforzerebbe l’ipotesi di una discesa verticale stile 1929 (ripeto, non per forza con le stesse misure).

Al momento, però, tutto si sta svolgendo seguendo lo schema visto nel 2000 e nel 2007, poichè abbiamo assistito ad una rapida e profonda correzione, seguita da una pronta risalita tuttora in corso.

Riassumendo i grafici in numeri:

Ammesso e NON concesso che la storia si ripeta, entro 2/5 mesi (Aprile-Luglio) i prezzi avranno recuperato l’area intorno ai massimi segnati a Gennaio (2.872 punti), per poi precipitare.

Ribadisco: si sta parlando di un semplice scenario che considera la ripetizione di quanto avvenuto nel 2000 e nel 2007, ipotesi da monitorare senza però escludere sviluppi completamente diversi.

Si conclude confermando, a maggior ragione in un contesto di rinnovata volatilità, la preferenza per la strategia market neutral proposta nel corso dello scorso anno (Long S&P 500 e Short Ftse Mib).

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- FED: nessun taglio

- S&P 500: analisi grafica

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

Follow

Follow