Era inizio Novembre dell’anno scorso quando, esaminando Philadelphia Gold&Silver Index (riferimento dei titoli auriferi coperti al rischio cambio), si ipotizzava un allungo di oltre il 40% dai valori del tempo (95,62).

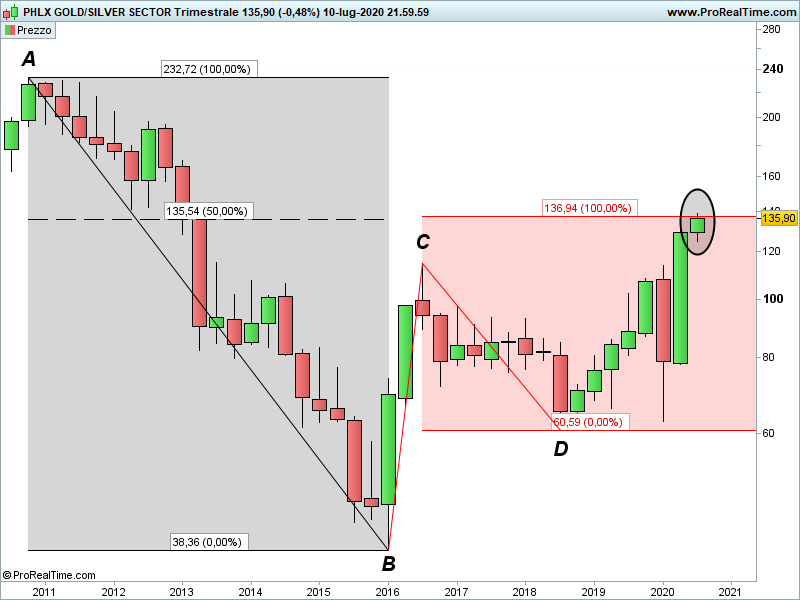

Andiamo a esaminare il grafico aggiornato:

Si osservi come i titoli auriferi, a distanza di poco più di 7 mesi, abbiano effettivamente raggiunto il livello indicato.

Area 136 è graficamente molto rilevante poiché convergono al suo interno il ritracciamento del 50% del vettore AB e l’estensione rialzista di Fibonacci dei punti BCD.

Ormai conoscete l’importanza cui assegno alle aree di convergenza.

Il raggiungimento di un’area così rilevante può rivelarsi occasione di prese di beneficio.

Al tempo stesso, ritengo che, al di là di correzioni temporanee che potrebbero anche essere prolungate, l’impostazione di fondo rimane rialzista.

E’ mia opinione non esista un’operatività giusta o sbagliata in tal caso, tanto più non conoscendo con certezza gli sviluppi futuri.

Si tratta di scegliere tra accettare il rischio di una correzione (mantenendo l’esposizione) e quello di non partecipare a un eventuale ulteriore allungo (monetizzando).

Quanto più il profilo di un operatore sarà quello di un investitore di lungo termine, quanto più sarà accettabile un’eventuale correzione (ammesso non si riveli inversione vera e propria, ipotesi a mio avviso poco probabile).

D’altro canto, non si possono biasimare parziali prese di beneficio in un’area così importante.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow