Borse: valutazioni a fine 2021

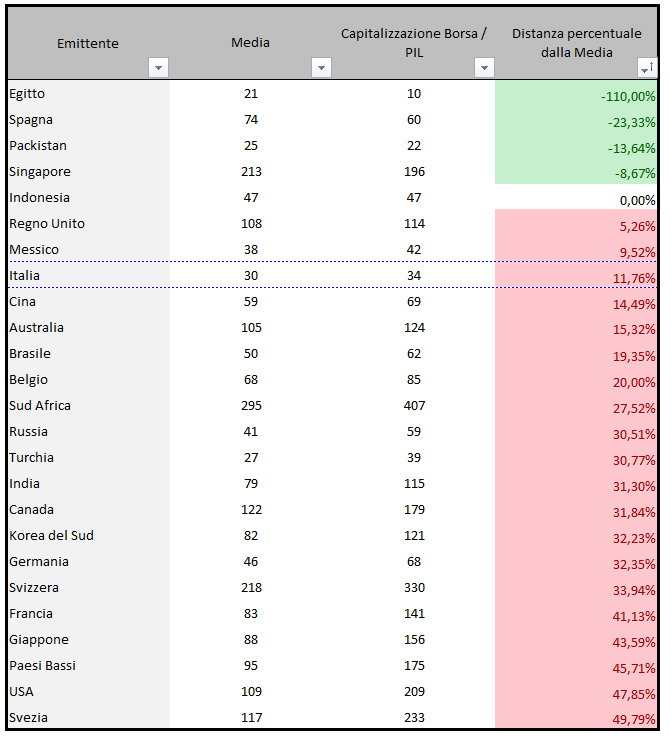

Giunti a fine anno, andiamo a valutare le borse attraverso l’ormai noto criterio che considera il rapporto che intercorre tra la capitalizzazione della borsa e il PIL e lo pone a confronto con la rispettiva media storica.

La tabella classifica le borse in ordine decrescente di sottovalutazione.

Chiariamo: secondo questo criterio le borse con sfondo verde sono quelle sottovalutate/convenienti, mentre le altre sono quelle sopravvalutate/sconvenienti.

Semplificando in modo sin troppo eccessivo si potrebbe affermare che nella prima categoria si trova valore, mentre nella seconda no.

Ciò potrebbe indurre l’investitore a posizionarsi sin d’ora sulle prime ed evitare le seconde, ma le cose sono meno facili di quanto sembra.

Infatti, nel breve entrano in gioco fattori come il trend e la forza relativa che incidono nelle tempistiche dei riallineamenti.

Inoltre, all’interno dell’analisi è necessario tener in forte considerazione le prospettive economiche che, per esempio, possono rendere appetibile nel lungo termine la borsa di un Paese anche se attualmente risulta sopravvalutata.

Il rialzo generalizzato del 2021 ha ridotto il numero di borse sottovalutate e ha acuito gli eccessi di altre già in partenza molto sopravvalutate.

Mi soffermo su alcuni paesi.

La borsa italiana, che un anno fa risultava estremamente sottovalutata, ora risulta persino leggermente sopravvalutata; le prospettive economiche a mio avviso non brillanti (contrariamente a quanto sostengono alcune istituzioni), rendono il nostro indice vulnerabile a forti discese nel caso di inversione.

Inoltre, l’area Euro è penalizzata dalla forte dipendenza con l’estero (per esempio di gas con la Russia, di petrolio con i Paesi del medio Oriente, i semiconduttori con l’Asia, ecc.).

Per gli Stati Uniti, la decisa sopravalutazione di un anno fa ora risulta ancor più accentuata e potrà rientrare grazie a un crollo della borsa e/o a un enorme quanto improbabile crescita di un’economia che, invece, è già in fase di rallentamento.

L’occidente (a parte qualche eccezione), troppo intento a salvaguardare il breve termine, insieme al Giappone è zavorrato da un debito (pubblico e privato) insostenibile che ridimensiona notevolmente le potenzialità economiche.

È bene ricordare che se da una parte il ricorso al debito ha fornito liquidità utile per la crescita economica/finanziaria, dall’altra, dovendo essere restituito, ha eroso la capacità di consumo futuro; per compensare la minor capacità di consumo è necessario aumentare ulteriormente il debito, ma questo è un gioco in corso da qualche decennio e che probabilmente è giunto a termine.

Prospettive economiche significativamente migliori per la Cina che, come altri paesi asiatici, non ha mai perso d’occhio il lungo termine.

Credo che un’eventuale inversione azionaria ribassista non risparmierà alcun Paese, ma al tempo stesso sono del parere che nel prossimo decennio le borse più performanti risulteranno essere diverse rispetto a quelle del passato.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow