Mercoledì, come da attese, la FED ha mantenuto i tassi invariati (5,25-5,50%) restando all’interno di una pausa monetaria post pivot (raggiunto con la riunione dello scorso luglio).

Secondo Powell, l’ultima rilevazione mensile dell’inflazione CPI in lieve rialzo (da 3,1% a 3,2%) “non ha modificato la tendenza generale al ribasso” e il buon andamento dell’occupazione “non sarebbe motivo per rimandare i tagli dei tassi”.

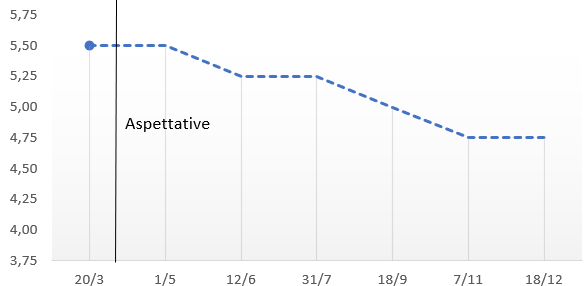

Le previsioni della FED sono per tre tagli da qui a fine anno, ridimensionando l’ipotesi di solo due sforbiciate, scenario, quest’ultimo, rafforzatosi per via dei recenti dati economici.

Una volta tanto, previsioni in linea con le attese del mercato:

Primo taglio previsto per giugno, come per la BCE (confermato dalla presidente Christine Lagarde).

Tendenza ribassista dell’inflazione e disoccupazione molto contenuta rappresentano un quadro idilliaco.

Va da sé che un’eventuale politica espansiva in un contesto come l’attuale col tempo (quindi non nell’imminenza) rischia di far rialzare la testa all’inflazione, esattamente come successo negli anni ’40 e ’70 quando una prima ondata inflattiva, dopo una temporanea discesa di circa due anni, rialzò prepotentemente la testa (vedi post del novembre 2022).

Rischio che la FED sarebbe disposta a prendere forse perché consapevole che la crescita economica è meno solida di quanto descritto dai dati.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow