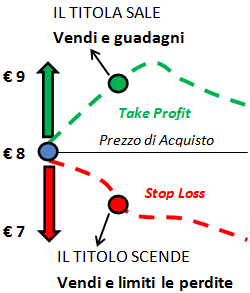

E’ la cosiddetta operazione di Take Profit, attraverso la quale gli investitori possono prendere profitto di un’operazione qualora i prezzi dovessero effettivamente raggiungere gli obiettivi previsti.Tuttavia, non sempre le operazioni vanno per il verso giusto e saper gestire questi momenti fa la differenza nel bilancio complessivo.

La nostra operatività (ed il nostro portafoglio) non può che beneficiare di una corretta gestione del rischio (Risk Management).

Per gestire le perdite e tagliarle prima che le stesse diventino eccessive è indispensabile l’uso del cosiddetto Stop Loss.

Lasciar correre le perdite è molto pericoloso perché recuperarle significa dover guadagnare una percentuale via via sempre maggiore a quella persa.

Mi sto riferendo alla Legge della rovina statistica, ossia quella legge che spiega che per recuperare un calo serve sempre un rialzo percentualmente superiore al calo (ad esempio, per scendere da 100 a 50 serve un calo del 50% ma per tornare da 50 a 100 c’è bisogno di un rialzo del 100%).

Un investitore può anche avere una percentuale di operazioni vincenti del 90% (percentuale altissima) ma se nel restante 10% non gestisce a dovere le perdite finirà per buttare al vento quanto di buono fatto.

Di contro, un investitore con una percentuale di operazioni vincenti molto più bassa, per esempio del 60%, se saprà gestire le perdite delle altre operazioni nel modo corretto otterrà risultati complessivamente migliori, pur essendo decisamente meno bravo nel prevedere il mercato.

In parole semplici, come si suol dire, non c’è potenza senza controllo.

Inoltre, il danno causato dal lasciar correre una perdita non si limita alla ‘sola’ perdita di una singola operazione ma si estende anche alle occasioni perdute a causa dell’immobilizzo del capitale.

Non è finita: lasciar correre le perdite spesso si ripercuote negativamente anche sull’approccio psicologico che un investitore ha in futuro; per esempio, un operatore che subisce una forte perdita tenderà a tagliare i guadagni troppo presto per non correre il rischio di rivivere la precedente esperienza negativa.

Non esiste (e mai esisterà) investitore al mondo in grado di chiudere ogni operazione in guadagno; avere la presunzione di riuscirci vuol dire andare incontro a sonore perdite.

Non bisogna considerare uno Stop Loss scattato come una sconfitta personale ma come una saggia gestione delle perdite, la corretta consapevolezza che non sempre le cose possono andare per il verso giusto.

Tecnicamente, il prezzo di stop rappresenta il prezzo col quale o sotto il quale si attiva lo stop ma non necessariamente quello col quale viene chiusa l’operazione; infatti, solo una volta attivato lo stop l’ordine si trasforma in ordine a mercato (‘al meglio’), motivo per cui, per l’appunto, il prezzo di esecuzione non sempre coincide con quello di stop.

La differenza tra prezzo di stop e prezzo di esecuzione è detta ‘slippage’ (ossia ‘scivolamento’).

Tuttavia, specie per i titoli più liquidi, quasi sempre i due valori coincidono; raramente l’eseguito risulta peggiore del prezzo di stop e ancor più sporadicamente si verifica il contrario.

Uno Stop Loss si dice monetario quando viene calcolato in base alla massima perdita sopportabile dall’investitore (per es. 100 euro o un 2%)

Se da una parte gli Stop monetari evitano che una perdita si ampli fino a diventare intollerabile, dall’altro tali stop hanno il difetto di non basarsi su livelli tecnici significativi (resistenze, supporti, grosse concentrazioni di volumi, ecc.).

Pertanto, lo stop loss deve:

- prevedere una perdita accettabile per l’investitore;

- esser posizionato rispettando una logica grafica (poco sotto un supporto o poco sopra una resistenza a seconda che l’investimento sia rispettivamente long o short).

Se uno di questi due requisiti non è rispettato, è preferibile non operare.

Individuato il prezzo sul quale piazzare lo Stop Loss (aspetto da approfondire prima di aprire la posizione) si rapporta la Perdita potenziale col Guadagno potenziale (profitto che si ottiene nel caso in cui l’operazione raggiunge l’obiettivo previsto).

Se il rapporto tra la Perdita potenziale (gestita attraverso lo Stop Loss) ed il Guadagno potenziale (gestito attraverso il Take Profit) è soddisfacente allora si può decidere di inserire l’ordine.

Alcuni testi definiscono come rapporto ideale tra guadagno teorico e perdita teorica quello di 3 a 1 a favore del rendimento (grazie al rispetto di tale rapporto è possibile ottenere un guadagno complessivo anche con un numero di operazioni positive inferiori al numero di quelle negative).

Ad ogni modo, si sta parlando di un rapporto ideale che raramente si presenta.

Anche un semplice rapporto di 1 a 1, nel caso in cui la vostra operatività sia valida (quindi il più delle volte funziona), darà buoni risultati.

Se invece il rapporto è sbilanciato dalla parte del rischio anziché quello del rendimento, sarà bene non operare.

Pertanto, il punto di partenza per pianificare una strategia non è tanto l’entità del guadagno, che può anche esser lasciato correre, ma quello della perdita potenziale.

Pur essendo possibile inserire lo stop loss ed il take profit anche in un secondo momento, è decisamente meglio (specialmente per quanto concerne lo stop loss) farlo in fase di immissione dell’ordine.

Investimenti molto volatili impongono stop loss e take profit più ampi di quelli usati per asset finanziari più stabili, al fine che non scattino al verificarsi di oscillazioni normali per la tipologia del titolo.

Un esempio può esser agevolare la comprensione di quanto finora scritto:

Si acquista un titolo a € 100 e contemporaneamente si inserisce lo Stop Loss a € 98 ed il Take Profit € 106; si noti la presenza del rapporto ideale di 3 a 1, difatti a fronte di un possibile guadagno di 6 euro, si rischia una possibile perdita di 2 euro (ovviamente con un prezzo di esecuzione diverso da quello inserito, viene meno il rapporto).

Da questo momento dell’acquisto sono attive le condizioni di Stop e Take: essendo autoescludenti, al verificarsi di una, la seconda sarà cancellata e la posizione sarà chiusa.

L’inserimento contemporaneo consente, quindi, di proteggere le posizioni ancora prima della loro esecuzione fissando i livelli sia d’entrata che di uscita dal titolo.

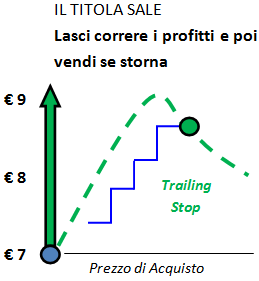

A differenza dello stop loss che è, solitamente, calcolato come livello di prezzo fisso o come valore percentuale, il Trailing Stop prende in considerazione l’ultimo massimo (minimo) relativo raggiunto dal titolo e controlla un range di scostamento massimo.

Il trailing stop è una protezione dinamica che segue il trend del titolo, calcolando il massimo (minimo) relativo e adattando il livello di stop, fissato come numero di ticks, ovvero, come numero di scostamento minimo del titolo. È attivo dal momento dell’esecuzione dell’ordine e segue dinamicamente il valore del titolo.

Il trailing stop può esser impostato a seconda di punti percentuali o di ticks.

Con l’espressione “Trailing Stop Loss a 15 ticks”, per esempio, si intende dire che si vuole mantenere una certa posizione sul mercato fino a che questa non perde 15 ticks dall’ultimo massimo raggiunto. In altri termini: se si acquista un titolo poniamo a € 20,20, ci si pone la regola di vendere se il prezzo quota € 20,05, cioè perde 15 ticks. Se però nel frattempo il titolo sale di prezzo, per esempio fino a € 20,85 e poi scende, il nuovo valore a cui vendere non sarà € 20,05, ma € 20,70, infatti, l’ultimo massimo raggiunto diventa il valore di riferimento da cui calcolare il livello di vendita “stop loss” (€ 20,85-15 ticks = € 20,70).

E’ possibile utilizzare il Trailing Stop anche per ordini di Short Selling con funzionamento speculare a quello appena descritto per l’operazione long.

Il trailing può essere utilizzato anche in combinazione con Stop Loss e Take Profit per la massima protezione degli ordini, anche quando non si ha la possibilità di seguire le proprie posizioni sui mercati finanziari.

Parlando di stop non si può non menzionare gli Stop-Hunters (dall’inglese i ‘cacciatori di stop’), operatori con notevoli risorse che nei trade più visibili e quindi probabilmente più affollati, intervengono per far scattare gli stop dei diversi operatori.

E così capita che per esempio una neck-line o un triplo minimo non reggano e di conseguenza gli stop loss di molti operatori posti in livelli finanziariamente corretti ma allo stesso tempo pericolosamente prevedibili scattano (con conseguenti perdite).

Alla luce di tale fenomeno, pur essendo tuttora utile considerare le figure tradizionali, è altrettanto bene inserirle all’interno di una cornice che tenga in considerazione diversi aspetti che ci consentano di verificare l’eventuale presenza di elementi di conferma.

Va comunque sottolineato che, una volta fatti scattare gli stop, non è detto che gli Stop-Hunters abbiano interesse a far proseguire il mercato nella direzione opposta a quella consigliata dalla figura; l’eventuale rottura di un livello di resistenza o di supporto potrebbe originare una vera inversione ma potrebbe anche rivelarsi una semplice falsa rottura che è servita a far estromettere dal mercato un buon numero di investitori che presumibilmente rientreranno a prezzi peggiori di quelli con cui avevano precedentemente fatto ingresso.

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow