Del mercato immobiliare, delle sue attuali condizioni, si legge molto poco in rete, per cui ritengo utile dare qualche informazione.

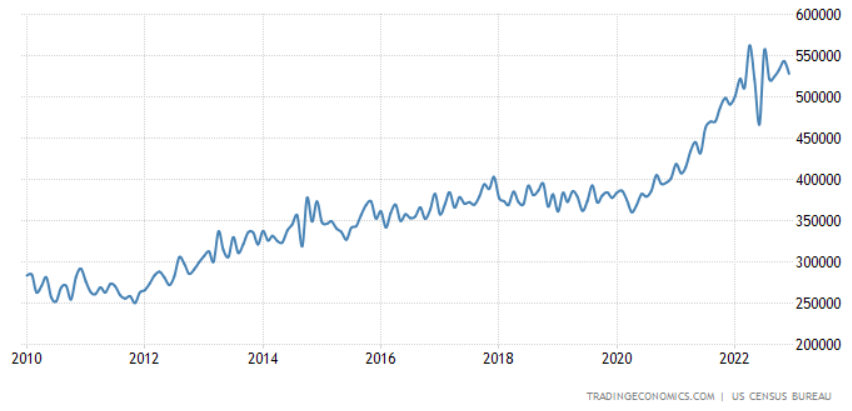

Di seguito l’andamento dei prezzi medi degli immobili americani dal 2010 in poi:

Si osservi come i prezzi siano quasi raddoppiati in poco più di un decennio, segnando nuovi massimi storici.

Stesso trend per l’Europa, seppur con rialzi meno ampi:

Rialzi favoriti da tassi d’interesse bassissimi che hanno reso più appetibile il ricorso al credito.

Discorso a parte per l’Italia che, insieme alla Grecia e nonostante il vento a favore, ha visto un deprezzamento dei propri immobili.

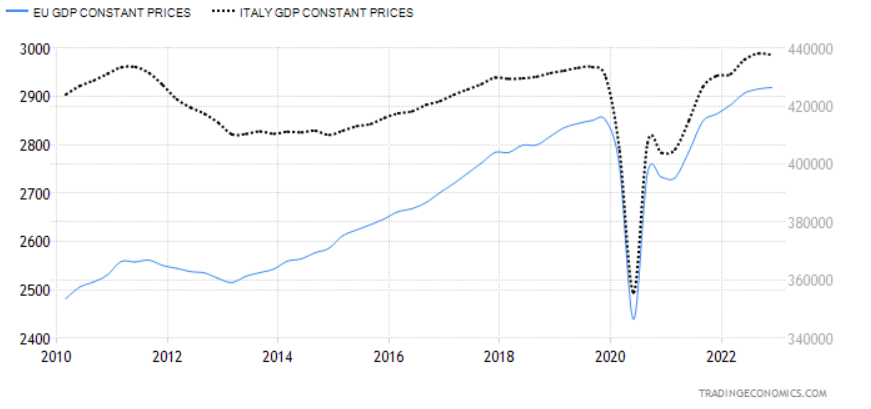

La risposta a tale andamento ce la consegna il confronto tra il PIL italiano e quello dell’Area Euro:

E ‘casualmente’ arriviamo alle stesse conclusioni per la Grecia:

Si potrebbero auspicare misure come quella del bonus del 110%, ma si tratta innanzitutto di provvedimenti estremamente dispendiosi e che, in secondo luogo, non hanno invogliato le persone ad acquistare nuovi immobili ma a ristrutturare quelli vecchi, peraltro alimentando ulteriormente l’inflazione.

Ora, il mercato immobiliare globale occidentale si ritrova a dover fare i conti con prezzi molto elevati e tassi alti, una combinazione non certo favorevole e che in passato ha portato allo scoppio della bolla.

Infatti, a una fase di stallo come l’attuale in cui chi vende mantiene i prezzi elevati sperando invano di trovare la domanda, segue la fase in cui l’offerta, pur di incassare, abbassa le pretese, riducendo/azzerando i margini di guadagno.

Per quanto riguarda l’Italia e la Grecia, quasi spontaneo chiedersi: se in presenza di un contesto favorevole il mercato immobiliare ha sofferto, come si comporterà in condizioni svantaggiose?

Sempre con la piena consapevolezza di non conoscere il futuro, si ricorda come il mercato immobiliare sia un buon indicatore per il settore bancario, la cui presenza, peraltro, è alquanto rilevante nella nostra borsa.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow