S&P 500 e considerazioni sulla QE3

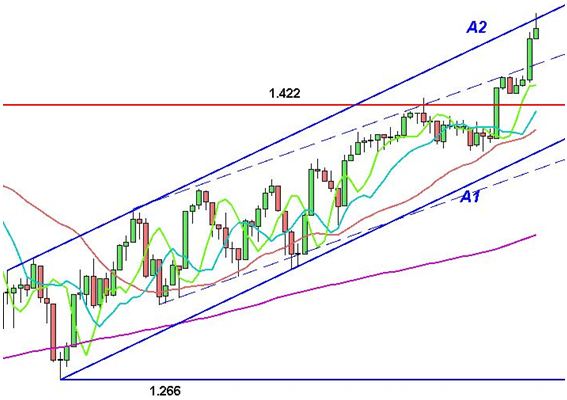

Partiamo subito col grafico dello S&P 500:

L’indice americano ha chiuso la seduta a 1.465 punti, registrando un +0,4%.

Il bilancio settimanale è pari ad un +1,94%.

Ultimi mesi:

Come si può osservare dal grafico, l’annuncio della QE3 ha portato ad un’accelerazione del rialzo in corso e conseguentemente lo S&P 500 ha oltrepassato la resistenza dell’ormai ex canale rialzista, dando vita ad uno nuovo (A1-A2) più inclinato verso l’alto.

Ieri l’indice americano sembrerebbe averne riconosciuta la resistenza, ma va detto che non si può escludere a priori nè l’ipotesi che lo S&P la oltrepassi, nè soprattutto quella che lo vede salire piano piano mantenendosi al di sotto di essa.

L’ipercomprato tiratissimo (vedi il Detrended del grafico nr. 1) sconsiglia ingressi in corsa.

L’impressione è che il mercato possa anche proseguire la propria salita, ma che la successiva correzione consentirà di vedere livelli più bassi degli attuali, almeno fino ad area 1.422 punti, ed a quel punto si vedrà se ci sarà un pull back o se le vendite proseguiranno.

Certo è che, fino a che lo S&P si muoverà all’interno del canale A1-A2, la sua impostazione rimarrà saldamente rialzista; solo l’interruzione della sequenza di massimi e/o di minimi crescenti rappresenterà un primo campanello di allarme.

Ora, torniamo a parlare di QE osservando il seguente grafico che ho preparato per voi:

Riassumendo:

1 – QE1 = 1.700 MLD (mediamente 106,25 MLD al mese) da dicembre 2008 a marzo 2010

2 – QE2 = 600 MLD (75 al mese) da novembre 2010 a giugno 2011

3 – QE3 = 40 MLD al mese, dal 14 settembre 2012 (ndr: ieri); non è stata fissata una scadenza.

Alcune riflessioni:

-

Osservando il grafico, è indiscutibile che lo S&P abbia beneficiato (e non poco) delle precedenti QE; dovessimo considerare unicamente tale aspetto, non ci sarebbero dubbi che il listino americano debba salire, ma…

- …mentre le precedenti QE sono state decise quando lo S&P 500 era in balia delle vendite, la QE3, invece, arriva in una fase di chiaro rialzo, avviatosi ad inizio ottobre 2011 (per cui la salita è in corso da quasi un anno, ed ha finora prodotto un +37% dal minimo di partenza);

- altra peculiarità della QE3 è che non sia stata indicata una scadenza, e ciò, se da una parte può rassicurare i mercati (liquidità sicura), dall’altra può anche creare un effetto ‘assuefazione’, anche per via della consapevolezza che, nel passato, il denaro fresco restò nella pancia delle banche, senza creare vantaggi al resto dell’economia;

- l’entità mensile della QE3 è decisamente inferiore alle precedenti;

- infine, se altri, come me, dovessero ritenere che la vera motivazione della QE3 sia di natura politica, la Federal Reserve e l’intervento stesso perderebbero di credibilità agli occhi degli investitori.

In sintesi, non voglio dire che lo S&P debba scendere per via della QE3 (anzi, in passato nuova liquidità, come detto, ha aiutato i mercati azionari), ma che ci sono diversi punti da tenere in considerazione e che potrebbero pesare.

Ad ogni modo, decisamente troppo presto per capire quale sarà il comportamento degli investitori nei prossimi mesi.

Da non scordare anche che gli eventi (tensioni sul debito dell’Area Euro, ecc.) potrebbero risultare determinanti sull’andamento dei mercati.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow