Curva dei rendimenti USA: analisi

Recentemente ho pubblicato un ebook di approfondimento sulla CURVA DEI RENDIMENTI.

Oggi andiamo ad esaminare la situazione della curva dei rendimenti degli Stati Uniti.

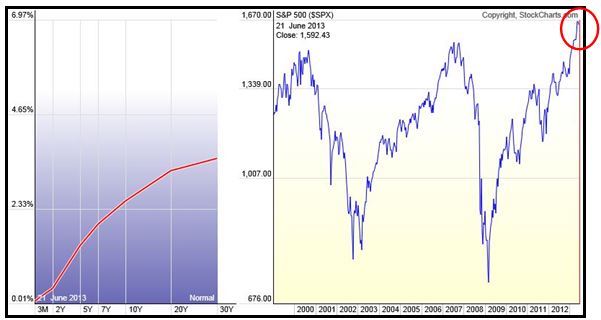

Grafico:

Sulla sinistra la curva dei rendimenti, sulla destra il grafico dello S&P 500.

Tecnicamente questa curva si definisce curva impennata poiché il differenziale tra il rendimento dei titoli a 30 anni supera di oltre il 3% quello dei titoli a 3 mesi (in situazioni normali ciò non si verifica).

Riporto dall’ebook quanto riferito in merito alla curva normale ed alla curva impennata:

Contesto: Inflazione bassa (in alcuni casi deflazione) e Tasso di riferimento della Banca Centrale contenuto.

Aspettative: Crescita economica e rialzo dell’inflazione ed attuazione da parte della Banca Centrale di una politica monetaria restrittiva con l’innalzamento del tasso di riferimento.

Operatività: contesto favorevole al mercato azionario. Per quanto riguarda il mercato obbligazionario, è in presenza di una curva positiva che segna il proprio TOP (massimo) ma è bene attendere il momento in cui diventa realistica la possibilità che in un futuro sufficientemente vicino sarà avviata una politica restrittiva per ridurre in modo significativo la sensibilità ai tassi posizionandosi sulla parte breve della curva (quindi elevando la durata delle obbligazioni in portafoglio) e contestualmente accumulare in modo consistente posizioni sulle materie prime.

In buona sostanza, è in presenza di tale curva che il mercato obbligazionario registra il TOP, ed i recenti accadimenti non fanno che confermare tale regola.

Inoltre, una simile curva descrive un contesto favorevole al mercato azionario.

In altre parole, il mercato azionario in presenza di una curva impennata (che rappresenta una politica espansiva) corre col vento a favore.

Sia chiaro, non sono assolutamente escluse correzioni in presenza di una curva normale o di una curva impennata, ma sono alquanto improbabili (seppur non impossibili) inversioni dei mercati azionari in questo contesto.

A tal proposito, risulta interessante indietreggiare nel tempo per vedere che tipo di curva si aveva nelle occasioni delle due precedenti paurose inversioni ribassiste dello S&P 500.

Marzo 2000:

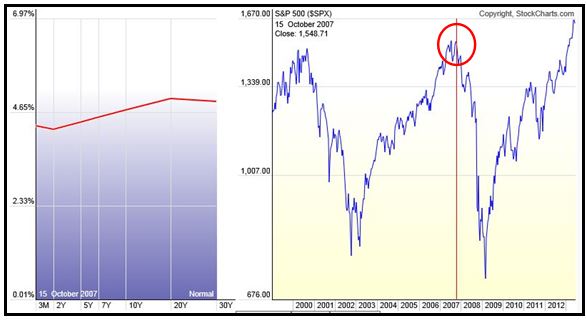

Ottobre 2007:

Come potete osservare le curve presenti alla vigilia delle due precedenti inversioni (Grafico nr. 2 e nr. 3) sono molto simili tra loro ma estremamente diverse dall’attuale (Grafico nr. 1).

Mentre, come detto, attualmente abbiamo una curva impennata, nel 2000 la curva era invertita e nel 2007 era piatta.

La curva attuale presenta rendimenti a breve bassissimi (politica espansiva), mentre le curve del marzo 2000 e dell’ottobre 2007 avevano rendimenti di breve molto alti (politica restrittiva).

In sintesi, il confronto dell’attuale curva dei rendimenti con quelle che erano le curve nell’occasione delle precedenti inversioni (marzo 2000 e ottobre 2007) mette alla luce notevoli differenze che confermano che, almeno in base all’analisi della curva, l’inversione dello S&P 500 è al momento ipotesi improbabile.

Va comunque sottolineato che, per quanto la curva dei rendimenti rappresenti uno strumento prezioso, è bene contestualizzare le indicazioni che essa offre con lo scenario generale, verificando la presenza o meno di elementi di conferma.

Ad ogni modo, ripeto, attenendomi alla sola lettura della curva, è improbabile un’inversione.

Quando la curva presenterà rendimenti di breve più alti, si avvicinerà l’inversione.

Non è escluso che ciò possa avvenire rapidamente, ma al momento così non è.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow