Pressione fiscale: approfondiamo

Dopo aver parlato del Fiscal Compact, oggi approfondiamo il tema della pressione fiscale.

La pressione fiscale è il rapporto tra il gettito fiscale ed il Pil.

Per gettito fiscale si intende il prelievo complessivo operato da Stato ed enti pubblici sotto forma di imposte, tasse e tributi.

Nel calcolo della pressione tributaria, invece, non si considerano i contributi previdenziali.

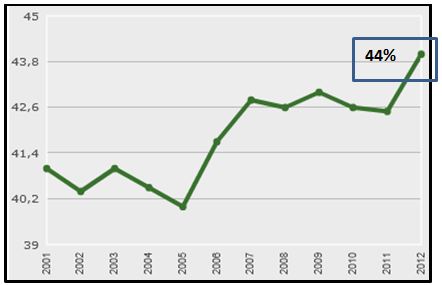

Di seguito l’andamento della nostra pressione fiscale dal 2001 al 2012 (ultima rilevazione):

Si evidenzia come la pressione fiscale sia aumentata esattamente del 3% dal 2001 al 2012.

3 punti percentuali non sono per nulla pochi, specie se si considera che si partiva da livelli già molto alti.

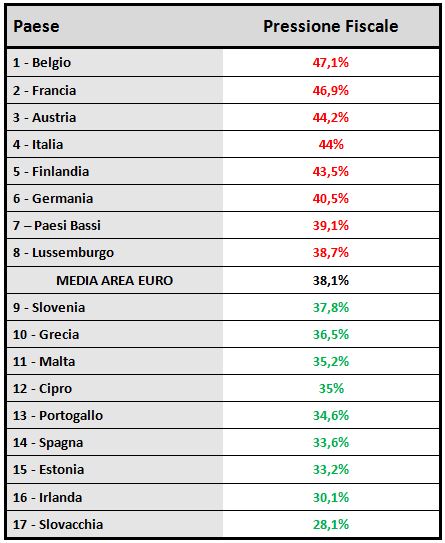

Di seguito l’ultima classifica nell’Area Euro stilata da Bankitalia:

Siamo al quarto posto, con circa 6 punti percentuali oltre la media dell’Area Euro (38,1%).

Il 4° posto sarebbe sopportabile se giustificato da servizi pubblici di qualità.

Purtroppo è vero il contrario.

Pur non scordando che parte del gettito fiscale sia destinato a fronteggiare l’elevatissimo costo del debito dell’Italia (circa 85 MLD l’anno), appare evidente che una parte consistente delle risorse prelevate da noi cittadini siano malimpiegate.

Nel precedente articolo, nel trattare il tema del Fiscal Compact, si scriveva:

“Entrando nel dettaglio, secondo l’ultima rilevazione il Deficit italiano è pari al 3% del PIL; azzerarlo, quindi, significherebbe ridurre il differenziale tra entrate ed uscite per circa 45 MLD di Euro attraverso l’aumento della pressione fiscale e/o la riduzione della spesa e/o l’aumento della base imponibile.”.

In altre parole, la necessità di azzerare il deficit rende altamente probabile per il futuro sia servizi pubblici ancor più insufficienti che una pressione fiscale in aumento.

In realtà, esiste un modo per aumentare il gettito fiscale senza innalzare la pressione fiscale: è sufficiente aumentare la base imponibile.

Aumentare la base imponibile significa aumentare la base sulla quale sono applicate imposte, tasse e tributi.

Ciò è possibile emergendo il sommerso (caccia all’evasione) e/o con una solida ripresa economica.

Infatti, una solida ripresa economica implica redditi più alti (su cui applicare le imposte dirette ed i tributi) e maggiori consumi (su cui applicare le imposte indirette).

In altre parole, mantenendo invariata o addirittura riducendo la pressione fiscale, è possibile aumentare il gettito fiscale.

Riducendo la pressione fiscale si va a stimolare proprio quel processo di ripresa che consente, per l’appunto, l’innalzamento della base imponibile.

Se invece si persiste nella strada delle tasse, da una parte si aumenta la pressione fiscale mentre dall’altra si riduce la base imponibile.

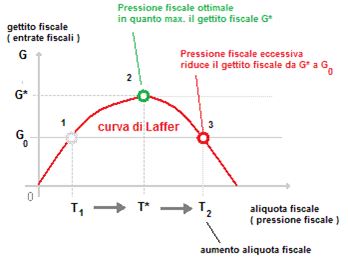

Non sono certo io a scoprirlo:

Infatti, quella che vedete è la Curva di Laffer, secondo cui esiste un livello oltre il quale qualsiasi aumento delle aliquote fiscali deprime l’economia e riduce il gettito fiscale, risultando quindi controproducente.

Riccardo Fracasso

2 Responses to Pressione fiscale: approfondiamo

Archivi

Ultimi Articoli

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

Follow

Follow

………Che tristezza. Aggiungo che l’enorme costo della pubblica amministrazione, NON produttiva e spesso frutto di compiacenze politico-elettorali, fà il resto!

Esatto, e rientra tra la spesa improduttiva, proprio quel tipo di spesa il cui taglio non frenerebbe la ripresa ma, anzi, libererebbe risorse utili per stimolarla.

Un saluto