S&P 500: elementi da monitorare

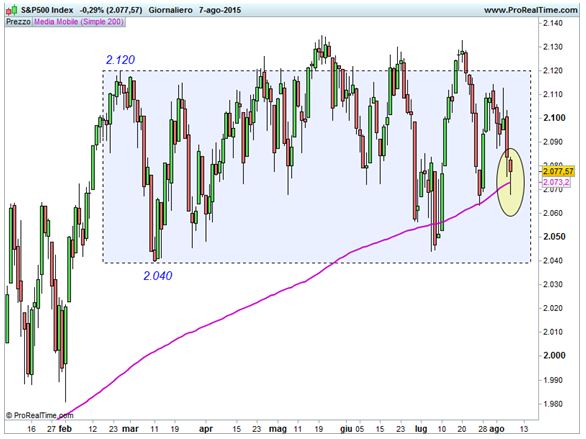

Lo S&P 500 ha chiuso la seduta a 2.077 unti, registrando un -0,29%.

Il bilancio settimanale è pari ad un -1,25%.

Grafico:

E’ bene evidenziare come i prezzi si trovino nelle prossimità dell’importante media mobile a 200 giorni, che potrebbe agire da supporto favorendo un rialzo.

D’altro canto, un’eventuale rottura rappresenterebbe un segnale negativo.

Proseguiamo.

A metà Luglio, nel corso di un’analisi (“S&P 500: alla ricerca del target”), ho evidenziato come target potenziale dell’indice americano l’area di convergenza 2.190-2.200 punti.

Il target resta tuttora valido, ma è bene allargare il campo di osservazione per evidenziare un importante aspetto che consiglia una certa prudenza:

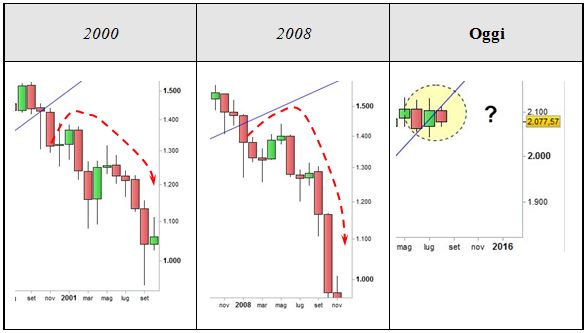

Quel che vedete è un grafico di lunghissimo termine (già in altre occasioni proposto) su scala semilogaritmica e su base mensile.

Sono evidenziati gli ultimi tre grandi rialzi sostenuti da altrettante trendline.

Avviciniamo lo sguardo:

E’ possibile notare come le grandi inversioni ribassiste del 2000 e del 2008 siano state scandite dalla prima chiusura mensile convinta inferiore alla trendline di lungo termine.

Si osservi inoltre come i prezzi attuali siano inferiori alla trendline di lungo termine che ha sostenuto il rialzo avviatosi dal marzo del 2009.

Tuttavia, si precisa che tale informazione è tendenziale poiché il mese in corso è ben distante dall’essere concluso.

Considerando quanto fin qui esposto, ed ammesso e non concesso che il comportamento passato si ripeta, un’eventuale chiusura di Agosto al di sotto della retta (che attualmente transita a circa 2.110 punti) andrebbe letta come un segnale concreto di uscita.

Monitorare.

Riccardo Fracasso

11 Responses to S&P 500: elementi da monitorare

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow

Ciao Riccardo,

questa analisi mi convince molto, attendevo da tempo questo avvicinamento alla TL di lungo termine, per non anticipare il mercato ed aprire posizioni short con obiettivi di medio/lungo termine.

Inutile ricordare il TOTORATE, in corso attualmente tra gl’investitori, a meno di eclatanti sorprese la FED procederà in quel senso tra settembre/dicembre.

Operativamente contavo di entrare (in caso di conferme) dapprima con ETF SHORT (benchmark) e in corso d’opera incrementare con CFD o minifutures, in parallelo continuare l’acquisto di dollari già presenti in portafoglio, di cui avevo alleggerito il quantitativo tra aprile/maggio temendo un’inversione, monetizzando 2/3 del gain.

Comprendo che tu non possa esprimerti in modo diretto in merito a questa strategia.

Rinnovo i saluti.

Riccardo.

Un’opinione personale, che non sia un consiglio, posso darla.

In merito all’operatività short, io, come già risposto ad altri lettori, solitamente la evito perché considero già un guadagno lo star fuori da un mercato in discesa e mantenendo la liquidità per tempi migliori.

Per quanto riguarda il cambio, io attenderei valori più alti (1,18) prima di ricomprare dollaro.

Riccardo

Come sempre grazie Riccardo di questa nuova analisi che porta con sé nuove prospettive , immagino che essendo il mercato americano ancora quello di riferimento possiamo poi proiettare anche sugli altri indici mondiali le eventuali ripercussioni ?? Meglio essere in questo momento “prudenti”e non esposti neanche su altri mercati? Devo darti ragione per mia esperienza anche sull’utilizzo dello short , molto rischioso , molte perdite da parte mia , da usare con le “pinze” , comincio a modificare questa mia impostazione che mi faceva sbagliare quasi sempre , tempi , entrate , uscite ,mi auguro di almeno limitarmi nell’uso e grazie per cercar da parte tua di “evitarci ” scottature con strumenti difficili da gestire. Grazie di tutto Renzo

Il tuo commento mi da l’occasione per fare una precisazione.

Nella mail infrasettimanale non ho detto di evitare di esporsi sui mercati azionari ma:

1 – di non mantenere eventuali sovraesposizioni in portafoglio;

2 – di vendere (e quindi lì si di ridurre/azzerare) nel caso di strappi rialzisti.

In buona sostanza, un po’ di azionario in portafoglio non va visto come il male assoluto.

Per di più, si deve passare dal concetto del singolo investimento a quello del portafoglio complessivo: la componente azionaria è, per l’appunto, una componente di un portafoglio, e l’importante è il risultato di portafoglio e non del singolo investimento.

In merito alla tua domanda, comunque, avere un po’ di Mib in portafoglio non è, a mio avviso, finanziariamente scorretto… lo sarebbe averne troppo, o non sfruttare eventuali strappi per liquidare, o non liquidare nel caso in cui comparissero segnali concreti di ribasso.

Riccardo

Personalmente utilizzo i fondi: se sono particolarmente positivo sull’azionario Euro acquisto un fondo azionario Euro (come quest’inverno) che mi consenta di sovraespormi.

Se non sono eccessivamente positivo su un’area specifica, ma non vedo particolari minacce sull’azionario, mi rivolgo ad un fondo azionario globale, senza specifiche sovraeposizioni.

Se inizio ad avere qualche perplessità sull’azionario, lo riduco notevolmente ed in alcuni casi mi rivolgo a fondi flessibili (accuratamente selezionati), dando loro fiducia nello stabilire la quota con cui esporsi.

In buona sostanza, a seconda delle previsioni, aumento o riduco il peso a questo a quell’asset, considerando il portafoglio nel suo complesso e valutandolo non nel rendimento ma nel rapporto rischio/rendimento che può garantirmi.

Grazie per l’indicazione operativa.

In linea di massima si tratta della stessa linea che cercherei di applicare io, poi in concreto non riesco a trovare un modo soddisfacente per farlo. E non solo per questioni di timing, ma perché alleggerire finisce per costarmi parecchio.

Ho diversi fondi, tutti in PAC, di recente ne ho alleggeriti due, incassando meno del previsto.

Forse è un problema legato alla struttura delPAC; magari facendo un unico ingresso è più semplice (= meno oneroso) uscire od alleggerire?

Dino.

Salve Dino,

il PAC ovviamente presenta un rischio inferiore al PIC poiché non si entra in un’unica soluzione, evitando il pericolo di farlo a prezzi sbagliati.

D’altra parte, col PIC se entri nel momento giusto ottieni rendimenti superiori avendo immediatamente tutto il capitale investito.

In linea di massima, chi decide di investire con un PAC non si deve preoccupare più di tanto dei cali perché consentono ingressi a prezzi inferiori; l’importante è che concluso il programma di acquisto (quindi a pieno regime) l’investimento salga.

Ovvio che, in questo periodo, c’è differenza tra chi ha appena aperto il PAC e chi invece ha già pagato gran parte delle rate; non so quale sia il tuo caso.

Nel secondo caso lo si valuta quasi come un PIC.

Riccardo

Ciao Riccardo,

x quanto concerne il cross €/$ l’area 1,18/1,20 si evidenzia sul grafico di medio termine a contatto della TL superiore del canale ascendente originatosi dopo i minimi annuali, in cui il prezzo ha fluttuato in questio mesi tentando un rimbalzo sempre respinto intorno a 1,14/1,15.

Con l’aumento del rate in USA, il $ dovrebbe rafforzarsi ulteriormente, mettendo in seria difficoltà l’economia export del paese, vanificando quindi parte degli sforzi attuati dalle politiche espansive volute dal presidente uscente. Nel 2016 ci saranno le presidenziali e storicamente è buona consuetudine lasciare in pace il prime rate al fine di nn turbare il clima elettorale.

Situazione simile alla storica “Tela di Penelope” pertanto mi risulta complesso intravedere uno scenario diverso da quello attuale dove il mercato Equity Usa “nn possa scendere” e il dollaro “nn possa più salire”. Una sorta di limbo laterale/crescente con frequenti alti e bassi contenuti in un range discretamente ampio per consentirne il trading: ipotesi 2000/2200… opinione personale.

Riccardo.

Ciao Riccardo,

sul dollaro bisogna capire l’entità del rialzo dei tassi e gli sviluppi del QE europeo.

Per quanto riguarda lo S&P, nel caso di correzione sarei dell’idea che si possa scendere anche sotto i 2000 punti ma attendo di vedere una tendenza negativa prima di avanzare target ribassisti.

Riccardo

Il fatto che lo S&P 500 rompa o meno la trend line dei minimi crescenti non significa necessariamente inversione, tanto più se questo brek avviene in una fase laterale come quella attuale che vige dal febbraio-marzo 2015.

La domanda che mi porrei è : si tratta di distribuzuone o di accumulazione ? Ho dato un’occhiata al grafico con le candele-volume, ma non sono riuscito a trarre una conclusione ; forse lo studio del POC potrebbe aiutare in tal senso.

In ogni caso mi pare che gli elementi per un’inversione non siano maturi : mercato immobiliare, Curva dei rendimenti, livello dei tassi, dati macro.

Un ipotetico aumento dei tassi di 0,25 o di 0,5 nella peggiore delle ipotesi, non mi pare giustifichino un crollo dell’azionario.

Se la TL venisse definitivamente rotta, nulla vieterebbe allo S&P 500 di riprendere il rialzo con una inclinazione meno ripida.

Statisticamente il periodo critico per lo S&P 500 è settembre, con minimo a ottobre … ecco io mi preoccuperei se al contrario ad ottobre ci fosse un massimo come nel 2007 !

Un saluto.

Ciao Enrico,

poiché hai toccato un argomento interessante che volevo trattare, ti risponderò (spero in giornata) attraverso un’analisi.

In questo commento invece mi limito a suggerirti, in linea generale, di non considerare i dati macro per prevedere i mercati.

I dati macro (salvo qualche rara eccezione) sono indicatore lagging, ossia di conferma di movimenti già avviati sui mercati.

A più tardi, col nuovo post.

Riccardo