Con l’analisi tecnica, si esamina il comportamento passato dei mercati individuandone quello più frequente, e si ipotizza il suo ripetersi nel futuro.

In buona sostanza, come più volte specificato, si stabilisce lo scenario più probabile, ma non quello certo.

Ciò premesso, io ritengo con una certa convinzione che una chiusura mensile inferiore alla trendline di lungo termine (vedi articolo “S&P 500: elementi da monitorare”) potrebbe dare il là ad una correzione profonda che, anche per chi opera nel medio/lungo termine, sarebbe preferibile evitare.

Gli elementi anticipatori che io considero (che esamino principalmente in sede di check up) sono il mercato immobiliare e la curva dei rendimenti.

Nessun segnale di allerta sul fronte immobiliare che, anzi, si attesta su valori opposti a quelli che suggeriscono un’inversione.

Tuttavia, è giusto sottolineare che anche nel 2000 (bolla tecnologica e non economica) non si accese alcuna spia rossa sul mercato immobiliare.

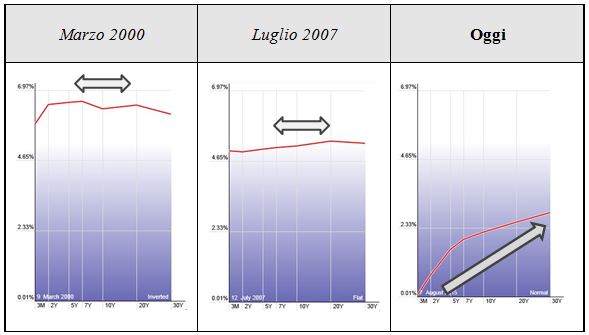

Passiamo allo studio della curva dei rendimenti (si fa riferimento al mercato americano):

Nel Marzo 2000 e nel Luglio 2007 l’inversione coincise con una curva dei rendimenti appiattita o addirittura invertita.

Balza all’occhio come ad oggi, invece, siamo ancora in presenza di una curva positiva.

Tuttavia, è doveroso fare una precisazione: questo ciclo, rispetto ai precedenti due, si distingue per gli imponenti QE, i quali rappresentano una imponente misura espansiva.

La riduzione progressiva ed il successivo azzeramento del QE sono equivalsi ad un netto rientro dalla politica espansiva sfavorevole almeno quanto un rialzo dei tassi (a ciò si aggiunga il rafforzamento del dollaro, altro elemento di peso).

La lettura d’insieme sommata ai numerosi eccessi (per esempio, il margin debt su valori ben superiori a quelli del 2000 e del 2007), mi porta ad evidenziare il rischio di una decisa correzione (magari non immediata, ma comunque probabilmente piuttosto vicina).

Non va escluso che tale eventuale calo si rivelerà essere una ribasso forte ma non una vera e propria inversione, perché fino a che il mercato obbligazionario non ricreerà valore in sé, è probabile che tutte le correzioni del mercato azionario saranno colte dagli investitori per riacquistare.

Anche su questo punto, però, non esiste certezza: nel caso di importanti choc in grado di diffondere il panico, gli investitori potrebbero mantenersi liquidi o una parte di essi potrebbe trovarsi costretta ad utilizzare le proprie disponibilità per rientrare da eventuali situazioni di debito il cui principale indicatore (margin debt) è su livelli mai visti ed insostenibili.

In estrema sintesi, le diverse caratteristiche dell’attuale ciclo economico/finanziario ci impongono di considerare un comportamento dei mercati parzialmente diverso dai precedenti due cicli, ma resto convinto del rischio di calo profondo che potrebbe far male anche ai cassettisti.

Sul brevissimo, invece, le possibilità di un allungo restano intatte, ma è giusto non perdere d’occhio il rischio di fondo.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow