S&P 500: nuovi massimi

Lo S&P 500 ha chiuso la seduta a 2.213 punti, registrando un +0,39%.

Il bilancio settimanale è pari ad un +1,44%.

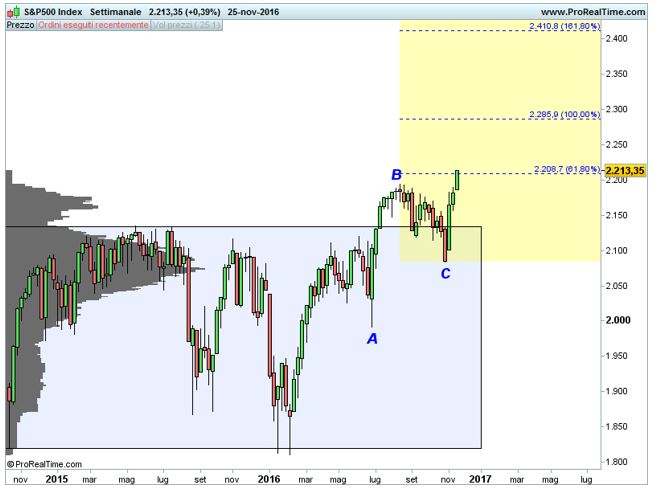

Grafico:

Di seguito, i livelli delle estensioni di Fibonacci applicati ai punti A-B-C:

- 2.208 (61,8%);

- 2.285 (100%);

- 2.410 (161,8%).

Si osservi come il primo livello è stato raggiunto.

La capacità dell’indice di segnare nuovi massimi, la chiusura della settimana sui massimi e superiori ai massimi della precedente, sono tutti aspetti positivi che suggeriscono il raggiungimento del secondo livello (2.285 punti) che, peraltro, è favorito anche dalla statistica e rafforzato dalla convergenza col pivot annuale R2 (2.281 punti).

Si sta onestamente andando oltre quanto personalmente atteso.

Andiamo a ricercare la spiegazione dietro questa rinnovata forza della Borsa Americana.

Nelle ultime settimane abbiamo assistito a vendite decise sui tresury (e non solo), spinte da rendimenti ben poco attraenti, da un rialzo dei tassi sempre più probabile e dal programma di Trump che sembra includere una veloce normalizzazione dei tassi.

Tuttavia, le vendite non si sono tradotte in un deprezzamento del dollaro che, invece, si è apprezzato sfiorando i massimi degli ultimi due anni.

Il motivo è semplice: chi ha venduto i bond ha ritenuto opportuno conservare i dollari parcheggiandoli nella liquidità e/o investendoli nella borsa americana.

L’andamento dei mercati fa capire che almeno una parte dei flussi in uscita dai tresury si sia diretto verso l’azionario USA, come spesso capita nei primi mesi d’inversione ribassista del mercato dei bond.

Tuttavia, come spiegato la scorsa settimana, stiamo vivendo un ciclo anomalo, distorto e prolungato da una politica monetaria espansiva senza precedenti, in cui tale fase (flussi in ingresso sull’equity americano) potrebbe (e forse dovrebbe) durare meno che in passato.

Questo rialzo si sta sviluppando in un contesto sempre più tirato:

- VIX (12,5%) presso i minimi storici;

- leva finanziaria presso i massimi;

- rapporto tra capitalizzazione borsa e PIL elevatissimo (124%);

- RSI in ipercomprato trimestrale;

- borsa più che triplicata dai minimi di Marzo 2009.

La borsa americana è in bolla.

Se il compito dell’investitore (non del trader) è la ricerca del valore (il che poi richiede la paziente attesa che emerga), qui non ce n’è, ma è presente eccesso.

Tuttavia, la storia è ricca di esempi di eccessi che si prolungano oltre ogni aspettativa prima di scoppiare (vedi il Bund).

Se da una parte è finanziariamente errato aprire posizioni short anticipando i segnali (troppo rischioso), dall’altra è comunque bene essere consapevoli dell’ambiente in cui si opera.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- FED: nessun taglio

- S&P 500: analisi grafica

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

Follow

Follow