Tresury e ciclo economico

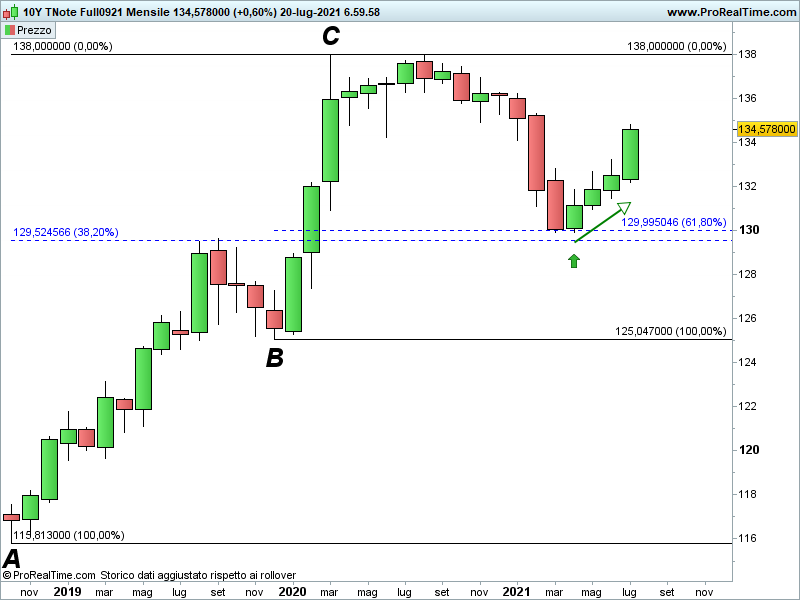

Quasi 4 mesi fa, quando erano diffuse le previsioni di nuovi forti cali sui tresury a 10 anni e di un’inflazione destinata ad andare fuori controllo, evidenziai il raggiungimento di una importante area di convergenza:

Da allora è possibile certificare la tenuta di quell’area e la successiva ripartenza.

L’inflazione ha proseguito e sta proseguendo la salita ma più che altro favorita dal confronto con le rilevazioni di un anno complicato come il 2020.

La mia previsione, oltre all’aspetto prettamente grafico, era legata al FED WATCH che esprimeva, e tuttora esprime, attese del mercato contrarie a rialzi anche minimi dei tassi da parte della Federal Reserve fino a fine anno.

Nella piena consapevolezza di non disporre della palla di cristallo, non scarto alcuna ipotesi, nemmeno quella che in futuro si possa assistere a un’esplosione incontrollata dell’inflazione.

Tuttavia, la valutazione oggettiva dello stato attuale delle cose mi porta ad altre considerazioni.

Per esempio che, più che di inflazione, al momento è giusto parlare di reflazione, ossia un semplice ritorno dei prezzi alla linea di tendenza di lungo termine, successivo a un lungo periodo di bassa inflazione.

Per quanto riguarda i tresury a 10 anni, l’apprezzamento implica un marcato calo dei rendimenti, elemento meritevole di approfondimento.

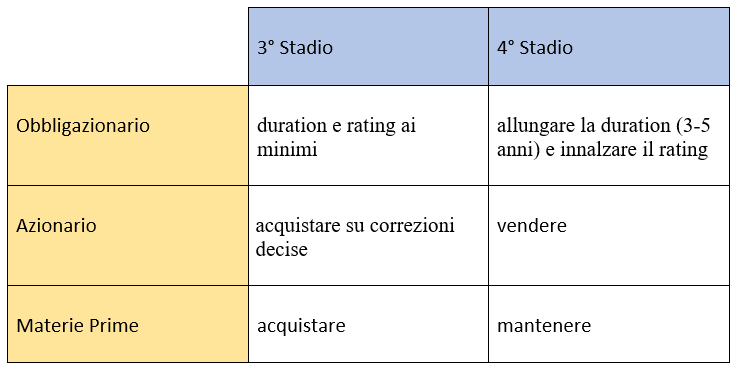

Nel corso dell’ultimo check up, l’analisi del contesto generale (aumento inflazione, indebolimento obbligazioni, curva positiva, ecc.) identificava in modo inequivocabile il terzo stadio del ciclo economico:

Nelle ultime settimane, però, abbiamo assistito a un deciso ribasso dei rendimenti della parte lunga della curva, tipico del quarto stadio.

Ovviamente, tale sviluppo dev’essere monitorato per verificare eventuali conferme o smentite.

Solitamente l’inversione ribassista dei tassi a lungo termine (4° stadio) è preceduta dal rialzo dei tassi a breve da parte della Banca Centrale (3° stadio), che però in cicli particolarmente deboli come l’attuale non necessariamente avviene (ne è esempio l’Area Euro nel precedente ciclo).

Inoltre, all’interno del quarto stadio, solitamente l’inversione ribassista dei tassi a lungo termine è anticipata da quella azionaria.

Comunque, in un ciclo talmente veloce e strano, è concessa qualche lieve anomalia, tanto più in presenza degli enormi supporti che sono stati e sono profusi per sostenere un sentiment positivo della borsa.

Essere al terzo o al quarto stadio comporta importanti differenze tra le strategie operative suggerite agli investitori:

Nel dubbio se sia opportuno o meno acquistare azionario sulle correzioni, forse è preferibile continuare a riservare la parte di rischio del portafoglio sulle materie prime la cui strategia operativa non cambia in modo così sostanziale tra terzo e quarto stadio.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow