Treasury a 10 anni: segnali di forza

A fine ottobre, esaminando il TBOND, si scriveva così:

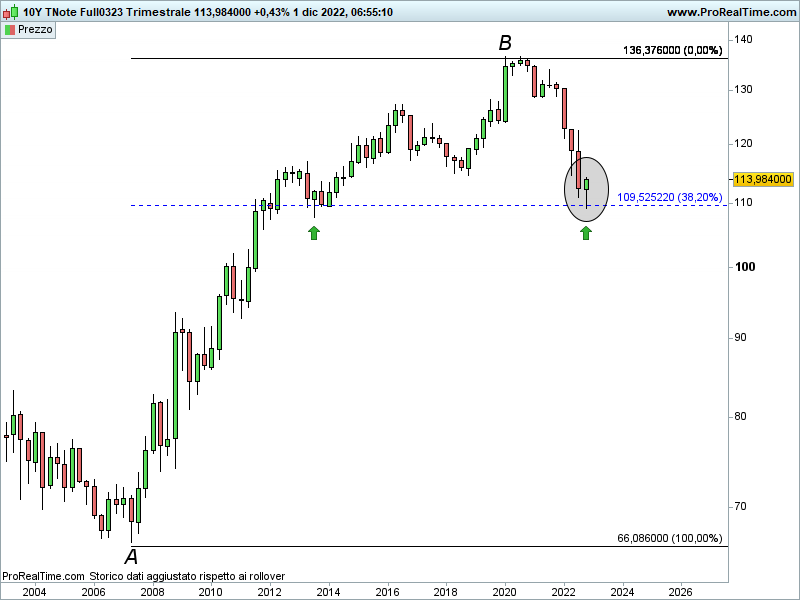

“I prezzi hanno raggiunto il ritracciamento del 38,2% del vettore A-B, peraltro convergente con i minimi del 2013 (aspetto che ne avvalora l’importanza).”.

Per poi concludere:

“Magari non sta succedendo, ma non mi stupirei se la mano primaria a questi livelli stesse comprando qualcosa.”.

A distanza di un mese:

Da allora i prezzi sono saliti da 111 a circa 114 punti.

Si osservi la formazione di un hammer mensile proprio in corrispondenza di un’area di supporto (aspetto che avvalora l’affidabilità della figura rialzista stessa).

Il tutto in un contesto in cui si affievolisce il rischio tassi che il mercato potrebbe aver sovrastimato.

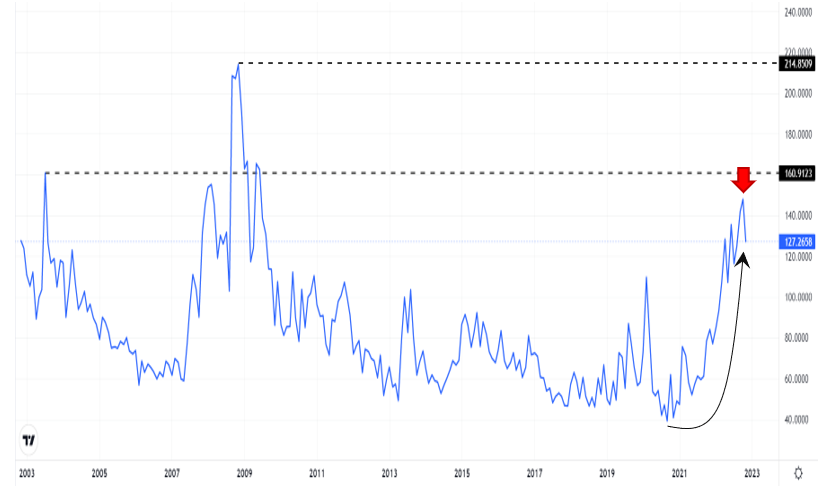

Inoltre, il mercato obbligazionario è stato protagonista di un notevole picco della volatilità che, pur restando a livelli elevati, è in calo:

In più occasioni, parlando del mercato azionario, ho affermato che il quadro non è coerente con quello di un’inversione rialzista.

Bene, per il treasury lo è e, a mio avviso, potrebbe essere smentito solo nel caso di rialzi dei tassi oltre le aspettative (ipotesi possibile nel caso di ulteriori fiammate dell’inflazione e persistente forza del mercato del lavoro).

Si parla sempre di scenari più probabili e mai di certezze, ed è proprio sulle probabilità che poggiano le strategie d’investimento.

In altre parole: il contesto è tale per indicare l’inversione rialzista come probabile per il mercato obbligazionario e improbabile per quello azionario.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow