Ftse Mib: punti pivot 2017

Concluso il 2016 disponiamo di tutti i dati necessari per calcolare i punti pivot annuali del Ftse Mib per il 2017.

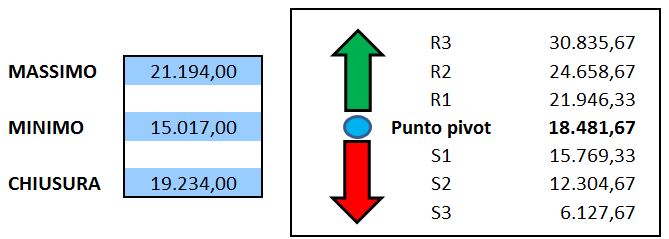

La tabella con i nuovi livelli:

Alcuni concetti di natura didattica:

- I punti pivot rappresentano dei livelli di supporto e di resistenza per il periodo successivo (nel caso specifico, per il 2016).

- Particolare importanza riveste il pivot centrale che costituisce il livello di equilibrio intorno al quale si sono mossi i prezzi in un periodo.

- E’ assai raro che la prima resistenza pivot (R1) calcolata su base annua non sia raggiunta nemmeno una volta nell’arco dell’anno; l’eventuale mancato raggiungimento indica forte negatività. In buona sostanza, è piuttosto probabile che il nostro indice nel corso del 2017 (non è dato sapere quando e per quanto tempo) andrà perlomeno a sfiorare i 21.946 punti. Tuttavia, sulla base di quanto emerso da uno studio pubblicato un mese fa (‘Ftse Mib, statistiche di fine anno‘), il 2017 appare come un anno tra quelli che potrebbero rivelarsi l’eccezione, e non la regola.

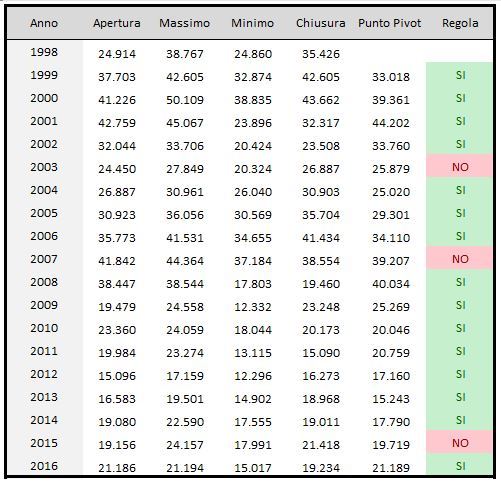

In base all’analisi condotta personalmente dei dati raccolti dal 1998 in poi, ho concluso che il più delle volte il Ftse Mib rispetta la seguente regola:

Se Apertura > Punto Pivot allora Chiusura > Punto Pivot

Se Apertura < Punto Pivot allora Chiusura < Punto Pivot

Di seguito la tabella aggiornata:

Applicando la teoria al 2016 avremo:

Apertura (21.186) < Pivot (21.189) => Chiusura (19.234) < Pivot (21.189) => VERO

Pertanto, in ben 15 anni sui 18 esaminati la statistica è stata rispettata, l’83%, una percentuale di tutto rispetto.

Il pivot centrale per il prossimo anno (vedi la prima tabella) è a 18.481 punti; considerata l’apertura del 2017 (19.207) superiore , secondo la regola risulta piuttosto probabile una chiusura annuale superiore a 18.481.

Anche in tal caso, lo studio di fine anno presentato un mese fa ci suggerisce comunque che il 2017 appare come un anno tra quelli che potrebbero rivelarsi l’eccezione, e non la regola.

Sarà quindi bene monitorare step by step gli sviluppi.

Riccardo Fracasso

15 Responses to Ftse Mib: punti pivot 2017

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow

Grazie, Riccardo

Poi la consulto.

Un abbraccio e buona giornata

Luciano

Mi ricordo i pivot del 2016 che prevedevano un ritorno quanto meno ai massimi del periodo…..ci siamo fermati anni luce da quei livelli.

Ovvio che nessuno ha la ricetta ma quanto meno grande attenzione!

Esatto Andrea, vanno considerati all’interno di un quadro generale.

Saluti.

Riccardo

Grazie per la tua analisi e complimenti per aver azzecato il minimo del 2016 ( S2 a 15000 punti). Quest’anno ho visto che S2 passa a 12300 e leggendo bene le tue analisi e facendo un pò di deduzioni in base a oscillatori,indicatori ai massimi dei massimi,euforia Usa,vix ai minimi storici,Bond ai minimi storici di rendimento,p/e usa a 24 (livello del 2007,elezioni difficili in olanda,francia,germania e forse italia…insomma forse forse il primo semestre di quest’anno potrebbe farci ritornare a quel livello per il triplo minimo decennale.Che ne pensi?

Ciao Paolo,

con tutta onestà a dicembre 2015 pensavo che il calo cui poi abbiamo assistito risultasse meno violento.

A parte questo, ritengo prematuro indicare un target per quest’anno.

Ha molto più senso procedere per step con la consapevolezza che il contesto attuale non esclude la possiiblità di giungere a minimi molto profondi.

Saluti.

RICCARDO Ciao .

Mi riallaccio alle tue risposte del 26-01 al sottoscritto ed al sig. CLAUDIO del 27-01-17. .

Dal mio punto di vista questa settimana è stata di estrema importanza . Non tanto per i mercati azionari, a cui si da troppo peso rispetto ai temi veri dell’economia reale, ma per l’incrocio di eventi che nonostante la tendenza oramai radicata della politica di rimandare le vere verifiche a qualche conclusione dovrà portare.

A)Il primo ci riguarda da vicino : L’impatto , che la negoziazione tra Unione Europea e Italia sui temi del bilancio pubblico ,avrà sul futuro dell’Unione . IL TENTATIVO GOFFO di attribuire lo sforamento ai danni del terremoto è anche pretestuoso….. Lo STATO non ha certo contribuito molto alla ricostruzione, e la UE, pur governata da burocrati che non hanno nessun interesse a decidere, potrebbe essere forzata ad un atteggiamento più fermo, anche alla luce della situazione gravissima dei conti pubblici greci.

MPS-UNICREDITO- GENERALI .

Su MPS siamo ancora in attesa ….. di cosa???

UNICREDTO . La CONSOB tace, con il titolo oggetto frequente di manipolazioni da parte del mercato. Se solo si pensa che in seguito all’interessamento di Intesa per Generali il titolo di Unicredit aveva guadagnato sino al quindici per cento ci si rende conto di quanto i prezzi siano truccati: Unicredit detiene il tredici per cento di Mediobanca che detiene l’otto per cento di Generali, il tutto per un valore implicito (nel caso in cui Unicredit vendesse la sua partecipazione in Mediobanca, cosa che è stata esclusa dal vicepresidente) di circa trecento milioni di euro, mentre sulla notizia l’azienda si è rivalutata di circa due miliardi in borsa. I prezzi non sono manipolati direttamente ma attraverso gli interventi delle varie case con i soldi che gestiscono per conto dei clienti, comprese quelle istituzioni che partecipando ai consorzi di collocamento sono in palese conflitto di interesse. Si tratta di uno dei rischi più significativi della finanza moderna: un sistema bancario ombra che finanzia operazioni inefficienti con i soldi dei clienti che alla lunga risultano sempre in pesanti perdite. CONSOB deve avere capito che non è una buona idea mettere divieti di vendite allo scoperto, ma in compenso molti operatori non accettano vendite allo scoperto sui titoli di Unicredit in questi giorni, forse adeguatamente istruite al proposito: il prezzo deve essere sostenuto per evitare che gli azionisti italiani che non potranno seguire l’aumento siano troppo diluiti.

Inoltre il GOVERNO sta facendo del suo meglio per non rimanere coinvolto nella vicenda INTESA-GENARALI . Il Ministero dell’Economia non può schierarsi apertamente con INTESA……

Con le debite proporzioni un po’ come la nuova Amministrazione Americana che deve stare attenti a non far arrabbiare troppo Cinesi e Giapponesi con le loro politiche protezionistiche.

B) La prossima settimana la FED dovrà chiarire se si ritiene suddita di una amministrazione americana che ha bisogno di una politica monetaria ancora accomodante per finanziare un deficit pubblico in aumento (e che non sarà necessariamente gradito agli Asiatici). Un messaggio meno aggressivo sui tassi servirebbe senz’altro a prolungare la corsa dei mercati finanziari (mai la borsa americana è stata così cara negli ultimi quindici anni) ma darebbe ancora più spazio all’impostazione protezionistica della nuova amministrazione. Lo stile di TRUMP è quello di sparare alto per negoziare un po’ più in basso ma se la FED vuole mantenere un certo grado di indipendenza, se mai lo ha avuto, dovrà continuare a sostenere un ritorno, in tempi relativamente brevi, ad una politica monetaria normalizzata.

C) Il terzo elemento di interesse ,a mio modo di vedere , è il sostegno esplicito espresso da TRUMP alla BREXIT , che contrasta con la decisione della Corte Suprema inglese, in base alla quale è al Parlamento la decisione finale sulle procedure di uscita della Gran Bretagna. Il Parlamento, in larga parte eletto dai poteri forti della finanza, non ha nessun interesse ad accelerare sulla procedura; inoltre da molte parti si attribuisce al referendum un valore meramente consultivo: conclusione, sarei propenso a credere che BREXIT non avverrà mai o almeno tra molti anni.

Alla luce anche di tutto questo sono concorde con la tua affermazione CITO : “Per cui, sta al singolo operatore decidere di partecipare al rialzo (ma in tal caso è obbligatoria l’impostazione di stop di protezione) o starsene alla finestra e partecipare ad altre partite, anche se ciò può significare perdere parte del rialzo (ad alcuni può comprensibilmente pesare) etc.etc.etc . In altre parole, esiste una scollatura che è destinata a rientrare. FINE CITAZIONE .

Operativamente :

1) Come INVESTITORE . Dalla mia posizione che ti avevo descritto in un post il 21-07-16 ho solamente liquidato tutte le posizioni che avevo dal 2011 nei BTP ed ho accumulato qualche posizione ulteriore sugli ETF/ORO. Per il resto nessun cambiamento .

2 )Come TRADER(casacca che indosso saltuariamente) . .

Ho aperto una posizione SHORT sul Nostro Indice giovedì 26-01-16 a 19750p . I prezzi hanno corso tanto in poco tempo: dal minimo del 28-11-16 al massimo del 3-01- 17 la variazione è stata superiore al 22% .

Successivamente l’indice ha sbattuto ed è stato respinto più volte dall’AREA 19700/19800p ….. (doppio/triplo MAX???). Il 1°TARGET a 18500p e 2° TARGET a 18000p.

La prudenza m’impone la chiusura di questa posizione alla rottura dei 20000p…non escludendo a priori la possibilità ,come anche TU indichi ,che l’INDICE possa salire fino in AREA 20660p ……..

Come sempre grazie anticipatamente per una TUA opinione in merito a queste mie considerazioni .

Buona Domenica Maurizio

Ciao Maurizio,

come al solito vado in ordine sparso ed intervengo laddove ritengo sia utile integrare.

In merito alla Brexit, si sapeva sin da subito che il referendum aveva potere puramente consuntivo e che era ed è il Parlamento a dover mettere nero su bianco, seppur non costretta dalle normative.

In merito alla FED, ad oggi le previsioni sono per due rialzi dei tassi nel 2017 e nessuno il primo trimestre.

Ho l’impressione che le decisioni che saranno prese quest’anno non stravolgeranno i programmi della mano primaria.

Per quanto riguarda MPS l’Eurogruppo deve esprimersi in merito al decreto del Tesoro che, a mio avviso, contravviene le direttive europee secondo le quali le compensazioni ai titolari di subordinati possono avvenire solo in caso di misseling.

Per quanto riguarda l’accumulazione di Oro, ritengo che anche in ottica di ottimizzazione di ingresso per gli investitori sia da considerare l’ipotesi di un ritorno nella parte bassa.

Saluti.

Riccardo

Ciao Riccardo , complimenti di nuovo per analisi e metodo(e coerenza….che in borsa paga sempre insieme ai nervi saldi!!).

Ossrvazione veloce: la stagionalità al momento sembra rispettata, minimo in estata e rally fine anno. mediamente febbraio è mese di prese di beneficio(se trend è rialzista)per poi fissare massimi nei mesi di aprile/maggio e correzione(inversione)ad inizio estate.

Che ne pensi? si rispetterà la stagionalità??

Alessandro p.

Ciao Alessandro,

all’interno della stagionalità favorevole alle borse sviluppate (Ottobre-Aprile), Febbraio non fa eccezione ed è solitamente positivo sia per lo S&P che per il Mib.

Tuttavia, al di là della stagionalità (che rappresenta un aspetto statistico importante ma che non offre certezze), nel caso in cui dovesse avviarsi a Febbraio una correzione (il che non è escludibile, seppure siano assenti al momento segnali), c’è la possibilità che poi non si ritoccheranno più i massimi ma si segneranno massimi decrescenti.

Ma, questa è una semplice ipotesi perchè è molto più corretto e utile restare concentrati su ciò che attualmente abbiamo sul tavolo.

Saluti.

Sulla stagionalità è stato brevemente trattato l argomento sul libro di Massimo Intropido uscito recentemente… che indica febbraio mese incerto se gennaio è stato favorevole da subito… insomma prese di beneficio!

saluti

Io mi riferisco alla statistica che prende in considerazione gli ultimi 20 anni (quindi un periodo piuttosto rilevante).

Per lo S&P 500 è gennaio il mese solitamente critico all’interno della stagionalità favorevole, mentre nel 63% dei casi la chiusura di Febbraio è positiva.

Se invece ti riferisci al Mib, concordo che Febbraio sia il mese che tra quelli interni alla stagionalità favorevole sia il più vulnerabile, ma comunque nel 58% dei casi è positivo.

Riccardo

RICCARDO Ciao . Grazie per la risposta .

Cortesemente mi permetto 2 domande di A.T . :

La candela disegnata la scorsa settimana ,in un trend laterale post rialzista si potrebbe definire una Shooting-Star ?

Nel caso affermativo :

“l’attendibilità ” deve essere confermata sempre su base settimanale?

Sperando di non abusare eccessivamente della tua cortesia e del tuo tempo…In ogni caso come sempre grazie

Buona Giornata e Buon Lavoro Maurizio

No Maurizio,

quella candela doveva essere in cima al movimento.

Saluti.

Riccardo

Scopro proprio ora il tuo sito (scusa se ti do subito del tu). Davvero molto bello ed in teressante. In merito alle previsioni di borsa del 2017, volevo chiederti che cosa ne pensi delle teorie di W. Gann e degli appassionati che fanno previsioni con questo metodo. Grazie. Lucio.

Salve Lucio e grazie per i complimenti.

E’ un tipo di analisi molto famoso di cui non sono specializzato, per cui per me è difficile entrare nel merito.

In linea di principio, comunque, ritengo non esista una metodologia migliore ad un’altra ma, semplicemente, una più o meno adatta ad ognuno di noi.

Non è un caso che sistemi diversi portano spesso a conclusioni diverse, per cui non è tanto questione di metodo ma della persona che ne fa uso.

Qualsiasi metodo, anche quello apparentemente più strampalato, è valido se funziona.

Riccardo