Recentemente ho descritto quella che, a mio avviso, può essere definita una disciplinata gestione del bilancio (‘Spesa pubblica: come agire’ e ‘Entrate: come intervenire’) da parte di uno Stato, precisando, però, che la stessa non sempre è sufficiente per evitare o risolvere le crisi.

Difatti, per quanto sia indiscutibile che uno Stato con bilanci in ordine disponga di risorse per stimolare l’economia in caso di necessità, le stesse non sono infinite; pertanto, nei casi di crisi profonde, il rischio è che, esaurite le risorse, il Paese si ritrovi con le casse vuote e con i problemi ancora in essere.

Ho inoltre auspicato una riforma bancaria che separi le banche commerciali da quelle d’affari (‘Riforma bancaria: Roosvelt insegna’) attraverso il divieto di investimento dei soldi dei correntisti in attività diverse da quelle del credito; d’altra parte, ho comunque rimarcato come una simile riforma ridimensionerebbe ma non eviterebbe le strette creditizie tipiche dei periodi di crisi più violente.

Insomma, misure utilissime ma da sole insufficienti per fronteggiare le crisi più gravi.

Per questo motivo è necessaria una scelta coraggiosa che consenta di cambiar marcia in caso di necessità.

Cosa manca alle famiglie? La liquidità.

E cosa manca alle imprese? La liquidità.

Banche e Stato, ossia coloro che dovrebbero garantire la liquidità al mercato, non vogliono o non possono farlo.

Gli istituiti bancari, considerati i numerosi casi di insolvenza in tempi di crisi, riducono al minimo i prestiti a famiglie ed imprese preferendo altre forme d’investimento tra i quali persino alternative a bassissimo rendimento; non va inoltre scordato che gli istituti stessi provengono da periodi di crisi di liquidità che peraltro non possono definirsi superati se solo si pensa che i soldi ricevuti circa un anno fa dalla BCE, in quanto erogati sotto forma prestito, scadono tra la fine del 2014 e l’inizio del 2015.

D’altro canto, gli Stati (spesso protagonisti essi stessi di episodi di insolvenza!) sono impegnati in Piani di Austerity che li portano a drenare liquidità anziché iniettarla nel sistema.

Insomma, non serve un esperto per capire che è indispensabile armare lo Stato di uno strumento che consenta di creare denaro dal nulla per colmare quei vuoti di liquidità che periodicamente si formano col verificarsi delle crisi economiche più violente (come l’attuale).

Il denaro fresco consentirebbe allo Stato di stimolare l’economia riducendo in modo consistente le tasse, creando piena occupazione ed offrendo servizi di qualità.

Minore disoccupazione significa anche minore criminalità, minori costi per combatterla e l’eliminazione del rischio di proteste violente che da qualche anno si stanno manifestando nei Paesi più in difficoltà; stiamo invece tristemente indirizzandoci verso uno scenario in cui il fenomeno delle sommosse interne sarà il primo dei problemi della maggior parte dei Paesi più in difficoltà dell’Area Euro.

Un mercato del lavoro più solido vuol dire anche minori costi dello Stato per garantire gli ammortizzatori sociali (per es. la Cassa Integrazione).

Uno Stato con sovranità monetaria può e deve garantire stipendi e pensioni minime, elevando il ceto basso in ceto medio, che è quello che traina i consumi che a loro volta alimentano la crescita; è questa la strada più efficace per ridurre lo spread poveri/ricchi, non certo quella di aumentar le tasse a chi ha di più.

La crescita del ceto medio non può che favorire i consumi e di conseguenza le imprese.

In una situazione di piena occupazione o lieve disoccupazione, con stipendi minimi e con consumi crescenti (in altre parole in una situazione di benessere ed esiguo rischio insolvenza) le banche sono ben disposte ad aprire i rubinetti a famiglie ed imprese, il che si traduce per lo Stato nell’importante vantaggio di dover impiegare molte meno risorse per stimolare l’economia.

Un Paese che può emettere non è schiavo del mercato: se riesce a rastrellare denaro ad interessi convenienti si rivolge agli investitori, altrimenti se lo crea dal nulla.

E va pure evidenziato che uno Stato con sovranità monetaria non può fallire per motivi economici (la sua capacità di emettere è potenzialmente illimitata), per cui il mercato solitamente lo premia richiedendogli interessi molto contenuti.

Un Paese che può emettere non è costretto a tagliare la spesa utile ma si limita ad eliminare quella improduttiva.

Uno Stato che può emettere denaro non è costretto alla disperata ricerca di raccogliere denaro attraverso privatizzazioni che, quasi sempre, si trasformano in autentiche svendite di beni e servizi pubblici a beneficio di alcuni imprenditori; si parla di privatizzazioni ma in molti casi si potrebbe parlare di privazioni.

Tuttavia, esiste una seconda faccia della medaglia dell’emissione della moneta: si tratta dell’inflazione, pericolo assolutamente da non sottovalutare ma a mio avviso sopravvalutato.

Innanzitutto va detto che è lecito affermare che in un Paese con più posti di lavoro, migliori infrastrutture, un’elevata istruzione, ecc. la produzione è spinta verso l’alto e quindi anche l’offerta; ne consegue che se l’offerta sale di pari passo con la domanda, l’inflazione non cresce.

Inoltre, se anche i prezzi dovessero scappar di mano, a quel punto lo Stato potrebbe contenerla attraverso l’aumento delle tasse (in queste circostanze motivato) ed una politica monetaria restrittiva (aumento tassi).

Tuttavia, ripeto, il rischio inflattivo non va assolutamente minimizzato, ma considerarlo non può giustificare la rinuncia a tutti i vantaggi pocanzi elencati.

E’ quantomeno discutibile non fronteggiare problemi reali (recessione, disoccupazione, crollo dei consumi, ecc.) per evitare un problema che è solamente potenziale (inflazione); forse non tutti se ne stanno accorgendo, ma questo atteggiamento è lo stesso imposto alla Grecia.

L’unica istituzione di uno Stato (o di un’Unione monetaria) che ha il diritto di disporre l’emissione di denaro fresco è la Banca Centrale.

Dal 1 gennaio 2001 l’adesione all’Area Euro ha significato il trasferimento di tale diritto da tutte le Banche Nazionali dei Paesi membri alla sola Banca Centrale Europea (BCE).

Pertanto, se un Paese membro è in crisi di liquidità deve augurarsi che la BCE stampi.

Purtroppo, la BCE è sorda a queste richieste perché il suo primo mandato è quello del contenimento dell’inflazione, il che, secondo convinzione comune, si contrappone a misure espansive come quella dell’allargamento della base monetaria.

Quindi, la BCE preferisce offrire il proprio sostegno senza emettere denaro, attraverso prestiti ed imponendo ulteriori irrigidimenti dei Piani di Austerity.

Si tratta di quei Piani che finiscono per reggersi principalmente sull’aumento della pressione fiscale la quale, come spiegato più volte, produce inevitabili effetti recessivi.

Serve una presa di posizione netta da parte del governo Italiano, con la quale si chieda alla BCE senza indugi e con estrema determinazione di emettere denaro e regalarlo (non prestarlo!) ai Paesi più in crisi.

Il fatto che tale denaro sia regalato ai soli Paesi in difficoltà riduce i margini di un eventuale aumento dell’inflazione.

Da un miglioramento delle condizioni economiche dell’Europa meridionale ne trarrebbe beneficio anche quella settentrionale, poiché Stati come la Germania, i Paesi Bassi, Finlandia, Austria, esportano molto negli altri.

Nel caso in cui la BCE non accogliesse l’invito, a quel punto sarà indispensabile prendere senza alcun tentennamento una scelta coraggiosa: lasciare l’Unione Europea, tornare alla Lira e quindi riappropriarsi della propria sovranità monetaria.

Non mi sfugge che tale strada presenterebbe buche ben profonde, ma, nel caso di rifiuto della BCE, la considero come un male necessario per rinascere e cessare d’esser guidati da un’Area Euro miope che invece di combattere la disoccupazione, la alimenta, creando povertà.

Tale scelta deve mettere in preventivo una fase iniziale di notevoli turbolenze.

D’altro canto, non mi sembra che la strada che stiamo attualmente percorrendo sia tanto agevole, e se sposto lo sguardo alla Grecia, la mia impressione si rafforza.

Ad ogni modo, a complicare un ritorno alla moneta nazionale della nostra Italia, v’è l’aspetto che il nostro Paese è povero di materie prime.

Ne consegue che una eccessiva svalutazione della Lira (ipotesi probabile) si tradurrebbe nell’aumento di tutti i beni direttamente o indirettamente legati alle materie prime importate.

Il mio pensiero va in particolar modo al petrolio, che non solo pesa sul prezzo dei rifornimenti di carburante, ma ricade indirettamente anche su quasi tutti gli altri beni e servizi per l’aumento delle spese di trasporto.

Per fronteggiare tale problema l’Italia innanzitutto dovrebbe ridurre notevolmente la pressione fiscale sui carburanti (i margini sono molto elevati) e nel frattempo investire parte del denaro emesso per le forme di energia alternativa.

In tal modo si limiterebbe o persino si eliminerebbe l’impatto che potrebbe avere l’aumento del costo del petrolio.

Inoltre, serve rafforzare l’organo di controllo dell’inflazione ed al tempo stesso è necessario perseguire la strada delle liberalizzazioni (entro certi limiti), che favorirebbe quella concorrenza indispensabile al contenimento dei prezzi.

Ora torniamo ai vantaggi legati alla possibilità di emettere.

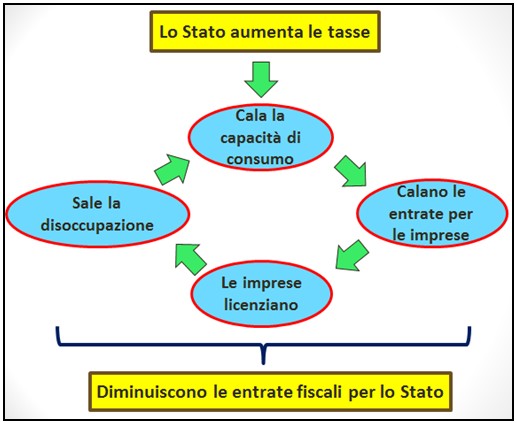

S’è iniziata questa serie di articoli col post ‘Quella strana moda’, all’interno della quale proponevo il seguente diagramma:

Ricordate? Trattasi del circolo vizioso col quale si spiegava che un aumento delle tasse crea recessione e riduce l’imponibile fiscale.

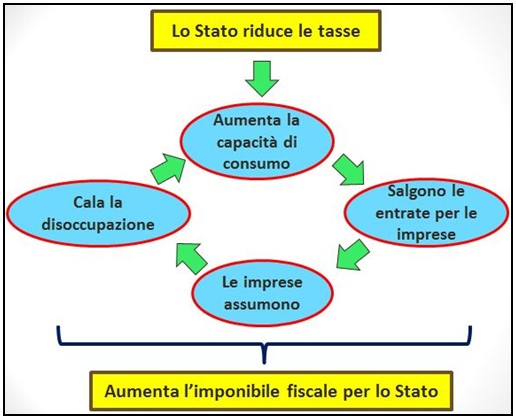

Ora vediamo il circolo che si innescherebbe qualora uno Stato riducesse la pressione fiscale (possibile soprattutto se si ha sovranità monetaria):

Risultato: crescita, più posti di lavoro ed al tempo stesso aumento dell’imponibile fiscale per lo Stato.

In sintesi, dal circolo vizioso innescato da un aumento della pressione fiscale, si passerebbe ad un circolo virtuoso favorito dalla riduzione della tassazione, possibile grazie all’emissione di denaro e ad un suo uso corretto.

Per di più, l’imponibile fiscale crescerebbe anche grazie all’apertura di nuove attività da parte degli imprenditori esteri, attirati da una pressione fiscale contenuta.

Concludo con una precisazione: per quanto ovvio la capacità di emettere non significa la possibilità di buttare via i soldi.

Anzi, l’emissione di denaro ha successo se combinata a quella che ho definito nei precedenti articoli come una disciplinata gestione di entrate ed uscite da parte dello Stato.

Ogni singolo euro deve esser impiegato nel modo giusto, al fine di limitare il più possibile l’emissione di nuovo denaro e quindi contenendo i rischi di svalutazione e di inflazione.

Certo è che servirebbe una classe politica onesta in ogni suo componente, e a tal proposito la storia recente non rassicura.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Offerto da Investing.com

Agosto 2025 L M M G V S D 1 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 28 29 30 31 Tags

Follow

Follow