Margin debt: analisi

Oggi analizzerò il Margin Debt ma prima di farlo apro un’ampia pagina didattica a riguardo.

Il Margin Debt è il debito che gli investitori hanno nei confronti delle loro banche a seguito dei prestiti ricevuti a fronte di una garanzia costituita da titoli azionari in portafoglio (collaterale).

Tale debito è solitamente utilizzato per acquistare nuove azioni; in sintesi, il margin debt consente agli investitori di utilizzare liquidità di cui non dispongono (leva finanziaria) attingendo a quella delle banche.

D’altro lato, il vantaggio delle banche consiste negli interessi pagati dagli investitori.

Un esempio può facilitare la comprensione del meccanismo:

Supponiamo che un investitore desideri acquistare 1.000 azioni X non disponendo però della liquidità necessaria.

Tuttavia, l’investitore detiene in portafoglio azioni Y.

Egli può ricevere dalla sua banca la liquidità dandole in garanzia tutte o parte delle azioni Y a lui intestate.

L’importo ricevuto in prestito è il cosiddetto margin debt.

Dal momento in cui si ottiene la liquidità, se il valore delle azioni Y (quelle date in garanzia) scende al di sotto di un livello prestabilito (detto margine di mantenimento) la banca creditrice effettua una chiamata di margine (margin call), invitando l’investitore a regolarizzare la posizione entro pochi giorni depositando più denaro o mettendo a garanzia più azioni, pena la vendita di una parte o della totalità delle azioni Y.

Pertanto, nel caso di chiamata di margine sussiste il rischio che l’investitore si veda venduti a prezzi molto bassi i titoli posti in garanzia e a tale aspetto s’aggiunge il costo previsto per la chiamata stessa.

D’altro canto, se l’azione X invece sale l’investitore ottiene un guadagno investendo denaro non suo.

Ogni mese il NYSE (New York Stock Exchange) rilascia un rapporto in cui pubblica il Margin Debt complessivo aggiornato al mese precedente.

Il NYSE, inoltre, pubblica altri due dati:

- Free credit cash account = è liquidità libera da garanzia detenuta dagli investitori sul conto corrente, e che può quindi essere prelevata in qualsiasi momento, senza alcuna restrizione;

- Credit balances in margin accounts = sono i titoli liberi da garanzia detenuti dagli investitori sul deposito titoli, e che possono quindi essere smobilizzati in qualsiasi momento, senza alcuna restrizione.

La somma del Free credit cash account e del Credit balances in margin accounts rappresenta il totale del patrimonio libero da garanzia.

Ovviamente tutti i dati pubblicati dal NYSE sono riferiti al NYSE stesso.

Attraverso questi dati è possibile calcolare il Net Margin, ossia il saldo tra il totale del patrimonio libero da garanzia (liquidità + titoli) ed il capitale vincolato a garanzia.

Net Margin = (Free Credit Cash + Credit Balances in Margin Accounts) – Margin Debt

La crescita del Margin debt rappresenta un aspetto positivo per i mercati perchè implica un maggiore ricorso alla leva e quindi l’investimento di maggiore liquidità.

Operatori finanziari propensi ad indebitarsi pur di investire sono la manifestazione di un sentiment positivo del mercato.

All’inizio di una trend rialzista del mercato azionario, il margin debt è relativamente basso; col proseguo del rialzo, aumenta la fiducia degli operatori che ricorrono via via sempre di più al margin debt per sfruttare al massimo la fase positiva.

Tuttavia, la crescita del Margin debt non può essere infinita, e nel momento in cui si innesca una miccia in grado di far scattare forti vendite, alle stesse si aggiungono quelle dei titoli posti in garanzia per poter rientrare dal debito.

Più elevato è il Margin debt e più incontrollabile ed esteso diverrà il crollo nel momento in cui non si riuscirà a contenere entro certi limiti le eventuali fisiologiche correzioni.

In altre parole, le vendite forzate dei titoli vincolati al margin debt, amplificano i crolli.

Ad ogni modo, per valutare l’effettiva pericolosità del Margin debt è bene considerarlo in base al patrimonio libero da garanzia.

Se la differenza tra il patrimonio libero da garanzia ed il Margin debt è negativa, significa che il ricorso all’indebitamento per l’acquisto è persino superiore del patrimonio libero.

Più è pronunciato tale divario e più il mercato è vulnerabile.

Riassumendo:

- l’andamento del Margin debt è utile soprattutto per valutare il sentiment del mercato (quanto più cresce il Margin debt e tanto più è positivo il sentiment, e viceversa);

- il Net Margin, ancor meglio del Margin debt, serve per valutare la sostenibilità e quindi anche la vulnerabilità del mercato, e per segnalare la presenza di bolle.

Ad esempio, in presenza di un Margin debt in forte crescita e di un Net Margin ampiamente negativo, avremo un mercato in decisa ascesa anche grazie ad un sentiment chiaramente positivo, ma allo stesso tempo una bolla destinata a scoppiare nel tempo, per cui la situazione è insostenibile e quindi vulnerabile a probabili violenti crolli.

Il margin debt è esploso con la bolla di internet, mentre in precedenza era un fenomeno assai più modesto.

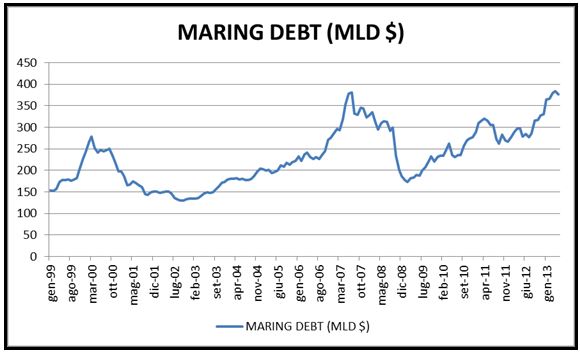

Dopo questa approfondita sezione didattica, andiamo ad osservare la situazione aggiornata a maggio del Margin Debt:

Il Margin Debt in aprile di quest’anno ha raggiunto livelli mai visti, superiori persino a quelli del luglio 2007.

Ciò implica un sentiment del mercato chiaramente positivo ed un contesto di chiaro Risk on (alta propensione al rischio) che non può che essere favorevole ai listini americani che, guarda caso, hanno recentemente segnato un massimo assoluto.

Ora andiamo ad osservare il Net Margin:

Il Net Margin in aprile ha toccato il minimo assoluto.

Ciò significa che il totale del patrimonio libero da garanzia (liquidità + titoli) è nettamente inferiore al capitale vincolato a garanzia.

In altre parole, se dovessimo assistere ad una correzione dei listini americani talmente decisa da far scattare la liquidazione forzata dei titoli posti a garanzia, le vendite si sommerebbero e le conseguenze negative si amplificherebbero.

Finora le mani forti sono riuscite nel controllare con grande maestria le borse americane, evitando correzioni eccessive, ma nel momento in cui dovesse scappargli di mano la situazione, proprio per i motivi sopra citati, gli effetti sarebbero devastanti.

La notizia positiva è che ad oggi il sentiment è positivo e ciò dovrebbe continuare a spingere verso l’alto i listini.

La notizia negativa è che tale situazione è insostenibile, e proprio per i motivi precedentemente spiegati siamo di fronte ad una bolla il cui scoppio è pressochè inevitabile.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

Follow

Follow