RATING

Il rating è una valutazione che serve per classificare i titoli obbligazionari in base al rischio di insolvenza.

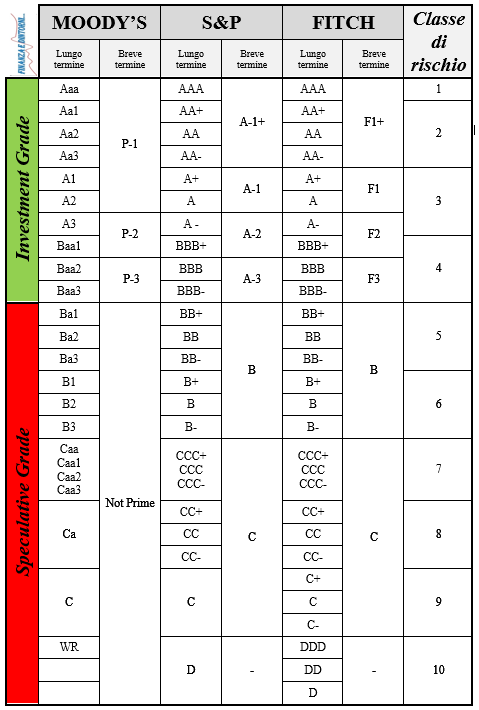

I rating sono pubblicati periodicamente da agenzie specializzate, le più importanti sono MOODY’S, STANDARD & POOR’S e FITCH RATINGS.

Il giudizio si basa principalmente su analisi quantitative (bilancio) e qualitative (settore, managment).

Dopo la votazione del rating, questo viene comunicato alla società, banca o Stato oggetto di valutazione che può contestarlo ed appellarsi, fornendo informazioni aggiuntive e richiedendo di avere un’ulteriore analisi.

La società di rating può, se lo ritiene necessario, riunirsi e deliberare di nuovo sul rating alla luce delle informazioni aggiuntive, decidendo di cambiare il voto o di mantenere quello deciso in precedenza.

Il rating si distingue in quello di breve periodo e quello di lungo; nel primo caso si valuta la solvibilità entro 12 mesi mentre nel secondo caso si valuta la solvibilità futura dell’emittente.

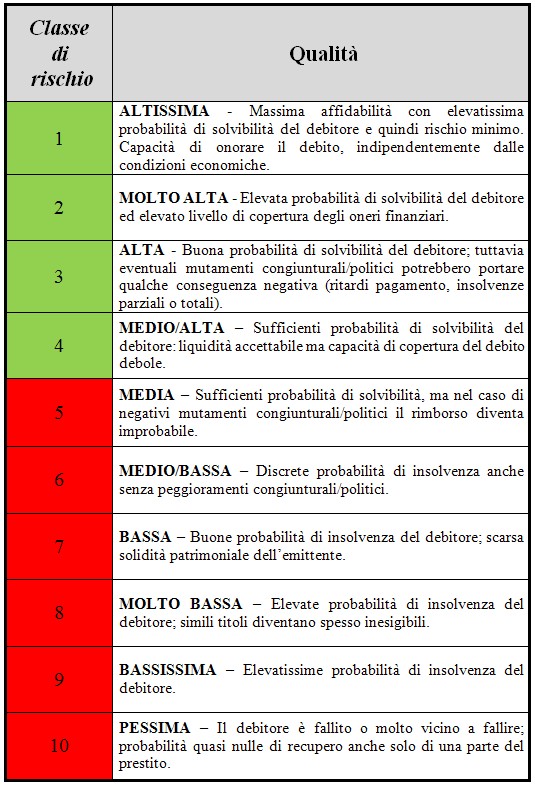

Le numerose classi si possono concentrare in due grandi raggruppamenti:

-

investment grade: titoli con capacità di rimborso piuttosto probabile;

-

speculative grade o junk bond (obbligazioni spazzatura): titoli speculativi, non sicuri.

E’ estremamente importante la distinzione tra investment grade e speculative grade perchè la maggior parte dei fondi ha l’obbligo, indicato da prospetto, di investire solo in obbligazioni investmente grade (giudizio di almeno 2 agenzie di rating su 3).

Per cui, un eventuale declassamento da un giudizio investment grade ad uno speculative grade può innescare forti vendite da parte dei fondi.

Esiste inoltre una quota rilevante di operatori con regole più stringenti; in particolare, alcuni gestori non detengono nel proprio portafoglio titoli il cui rating sia privo di ‘A’.

I rating possono essere confermati, alzati (upgrade) o declassati (downgrade).

La Credit Watch è una lista che include i rating posti sotto osservazione nel breve periodo; quando il giudizio è seguito dall’aggettivo ‘positivo’, vi è la possibilità che, al termine dei lavori di analisi si realizzi un upgrade, quando invece è seguito dall’aggettivo ‘negativo’ v’è il pericolo di un dowgrade.

L’outlook è la visione nel medio-lungo periodo e si distingue in: positivo (possibile ma non certo futuro upgrade), negativo (possibile ma non certo futuro downgrade) e stabile.

I finanziatori delle società di rating le agenzie di stampa e la comunità finanziaria, ma soprattutto le stesse società emittenti oggetto dell’indagine il che evidenzia un evidente conflitto d’interessi e rende abbastanza inaffidabili i giudizi.

Tagged with: Agenzia di rating • Credit watch • Fitch • Investment grade • Junk bond • Moody's • Outlook • Rating • Speculative grade • Standard & Poor's

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow