Ftse Mib: bull trap?

Partiamo subito col grafico del Ftse Mib:

Il nostro indice ha chiuso la seduta a 15.808 punti, registrando un -0,5%.

Il bilancio settimanale è pari ad un +1,1%.

Novembre si conclude con un +1,72%.

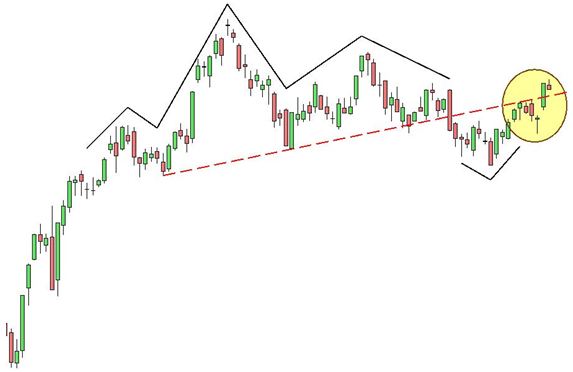

Lunedì, dopo aver evidenziato la conferma della Hanging Man comparsa venerdì scorso, s’affermava:

“Come possiamo notare l’Hanging Man di venerdì scorso è comparsa proprio a ridosso della neck line del testa e spalle ribassista del Ftse Mib, aspetto che ne accresce notevolmente l’affidabilità.”.

Grafico:

Com’è possibile notare l’Hanging Man ha effettivamente preceduto un calo ma che nel breve volgere di nemmeno tre sedute ha lasciato spazio a nuova spinte rialziste.

D’altra parte qualsiasi configurazione a candele di inversione ribassista ci suggerisce l’inizio di un movimento discendente che però non necessariamente si rivelerà qualcosa di più di un semplice storno.

Certo è che la comparsa di una figura di inversione ribassista proprio a contatto con la neck line lasciava presagire qualcosa di ben più consistente di quanto abbiamo assistito.

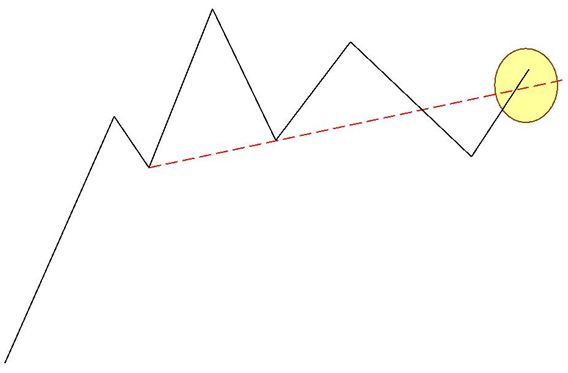

Andiamo allora a verificare la situazione del nostro testa e spalle ribassista:

Ed ora lo ‘scheletro’:

Com’è possibile notare il Ftse Mib nelle ultime due sedute ha oltrepassato la neck line.

D’altro canto il 9 novembre precisai:

“La fase di pull back è una fase delicata perchè, nel ritracciare, un mercato potrebbe proseguire ed oltrepassare la resistenza in oggetto, vanificando la precedente rottura.”.

La scorsa settimana s’era scritto:

“I criteri per considerare rotto un supporto od una resistenza sono sostanzialmente i seguenti:

- Filtro prezzi: una valida rottura di un supporto o di una resistenza prevede una perforazione in chiusura di almeno il 3% (in caso di trading la percentuale richiesta si può ridurre all’1%). Ad ogni modo tali percentuali andrebbero aumentate o diminuite anche in funzione della volatilità del sottostante più o meno alta;

- Filtro tempo 2 giorni: una valida rottura di un supporto o di una resistenza prevede una perforazione confermata per due chiusure consecutive.

- Filtro venerdì: una valida rottura di un supporto o di una resistenza prevede una perforazione di almeno l’1% registrata nella chiusura del venerdì; in tal modo si manifesta un segnale settimanale.”.

Considerando che il Ftse Mib ha oltrepassato la neck line di nemmeno un punto percentuale, sia il primo che il terzo filtro al momento classificano quanto successo come semplice sforamento.

In base al secondo filtro, la neck line, avendo il nostro Ftse Mib chiuso al di sopra della stessa nelle ultime due sedute, è da ritenersi superata.

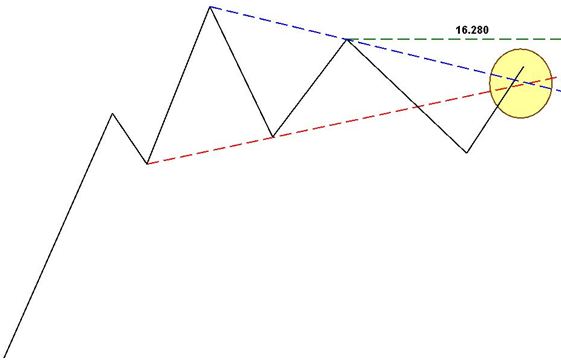

Tuttavia, l’analisi tecnica ci suggerisce degli stop loss specifici del testa e spalle:

Il primo, il più prudente, scatta nel caso in cui il sottostante supera la retta che congiunge la testa con la spalla destra (retta tratteggiata blu).

Il secondo, meno rigido, scatta nel caso in cui il sottostante supera la spalla destra (retta tratteggiata verde a 16.280 punti).

Anche qui i risultati sono tra loro contrastanti: seguendo il primo si sarebbe venduto già ieri, rispettando il secondo invece le posizioni ribassiste sarebbero tuttora in essere.

E allora quale usare? Non esiste una regola: dipende dal profilo di rischio che ognuno di noi ha.

Forse, però, quanto andremo ad approfondire potrebbe favorire una decisione:

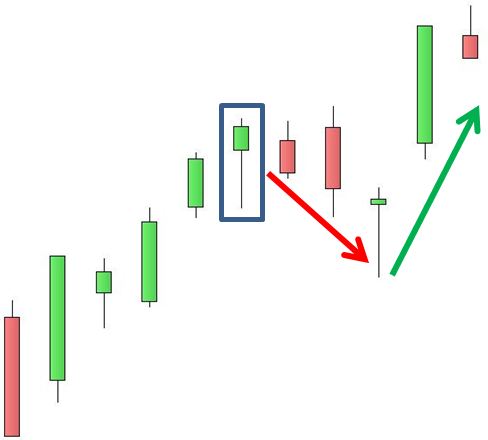

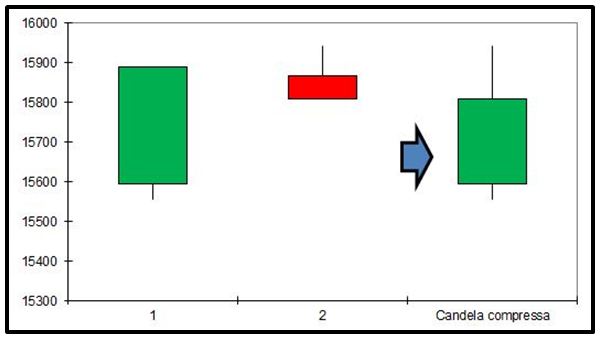

Quella evidenziata nel riquadro è una Harami Bearish, una figura di inversione ribassista.

Individuata la figura, come recentemente spiegato, è necessario osservarne il posizionamento col fine di valutarne l’attendibilità.

Come richiesto, l’Harami Bearish s’è formata al termine di un chiaro movimento rialzista, per cui sotto tale aspetto la configurazione è da ritenersi affidabile.

Compressione:

La candela compressa non conferma (nè smentisce) il segnale di inversione ribassista evidenziato dall’Harami Bearish iniziale.

Tuttavia, il forte ipercomprato segnalato dall’RSI a 2 giorni rafforza l’ipotesi di una inversione ribassista.

C’è di più: la forte salita di ieri ha originato la formazione di un gap up (Grafico nr. 6) la cui chiusura richiede un calo almeno fino a 15.482.

Se tale discesa (probabile) dovesse verificarsi si tornerebbe al di sotto della neck line ed il recente superamento della stessa sarebbe da classificare come una falsa rottura con annesse conseguenze negative.

D’altra parte capita sempre più spesso che chi ha le risorse per farlo, manipoli il mercato dando falsi segnali e creando delle bull trap (trappole per tori) o delle bear trap (trappole per orsi).

Sarà bene comunque attendere conferme (o smentite) dell’Harami nella seduta di lunedì.

Ad ogni modo, come sempre (o quasi) ad incidere sarà l’andamento degli indici americani che andremo ad approfondire col prossimo articolo.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow