Recentemente ho raccontato (Federal Reserve: decisioni e considerazioni) la riunione della Federal Reserve in cui il presidente Bernanke, pur confermando l’emissione di 85 MLD di dollari al mese (QE3) annunciava come ‘probabile una riduzione degli stimoli a fine anno” e che se le previsioni di economiche si fossero rivelate corrette, la Fed “interromperà a metà del 2014” gli acquisti di bond.

In buona sostanza, attraverso quelle parole Bernanke ha reso pubblica l’intenzione della Federal Reserve di adottare in futuro una politica monetaria meno espansiva.

E’ opinione diffusa che l’allentamento di una politica espansiva sia spinto esclusivamente dalla volontà di ridurre l’inflazione.

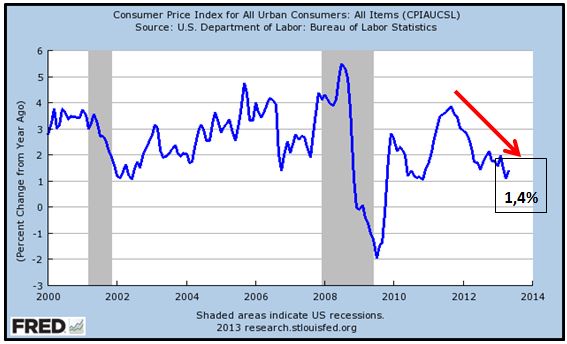

Andiamo allora ad osservare il grafico dell’inflazione degli Stati Uniti:

Come potete notare l’inflazione è in discesa dal picco di settembre 2011 (3,9%) e l’ultima rilevazione è pari all’1,4%.

Per quanto sia giusto non sottovalutare la possibilità che l’enorme liquidità emessa dalle Banche Centrali in questi anni possa ad un certo momento causare paurosi scenari di iperinflazione, il grafico al momento non segnala alcun allarme, ma semmai il rischio contrario: la deflazione.

La nuova moneta non sta quindi trovando uno sbocco significativo sull’economia reale.

Dando per scontato che chi lavora in una Banca Centrale controlli meglio di noi l’andamento del costo della vita, qualcuno potrà chiedersi il motivo per cui con un’inflazione all’1,4% ed in discesa da quasi due anni, prenda in considerazione l’idea di attuare una politica meno espansiva.

Il motivo è spiegato nell’articolo che ho pubblicato il 27 marzo (Mercati: facciamo il punto).

In estrema sintesi, il timore è quello che, come sempre accade, un periodo eccessivamente prolungato di politica monetaria espansiva causi la formazione di bolle le cui dimensioni sono tanto più grandi quanto più è lungo il periodo in cui si mantiene una politica accomodante.

L’ormai famosa bolla immobiliare del 2007 fu originata proprio da un periodo eccessivamente esteso di politica espansiva.

Quanto sta succedendo negli ultimi anni è ancor più preoccupante perché i tassi a 0-0,25% dal dicembre 2008 (ben 4 anni e mezzo !) e le imponenti quantitative easing hanno schiacciato i rendimenti e innalzando quindi i prezzi delle obbligazioni generando una bolla preoccupante.

E’ questo il motivo per cui la Federal Reserve sta prendendo in seria considerazione l’ipotesi di ridurre e poi azzerare l’emissione di nuova moneta.

La speranza della Federal Reserve era quella che il denaro emesso trovasse sbocco nell’economia reale in tempi non eccessivi, evitando quindi di alimentare pericolose bolle.

Ciò è successo parzialmente, perché se da una parte è vero che alcuni dati di estrema importanza (disoccupazione e mercato immobiliare) sono in netto miglioramento, dall’altra è altrettanto vero che l’economia Statunitense anche vista in prospettiva non parrebbe proprio in grado di camminare con le proprie gambe.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow