Titoli di Stato: aggiornamento

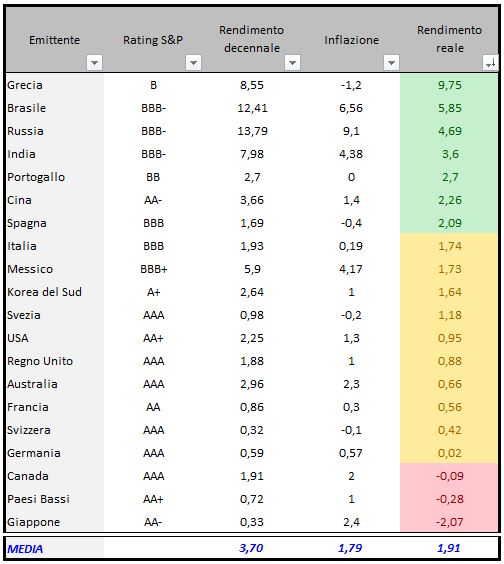

Circa un mese fa, esaminando la situazione dei principali titoli di stato pubblicai, tra l’altro, una tabella che li riportava in ordine decrescente di rendimento reale:

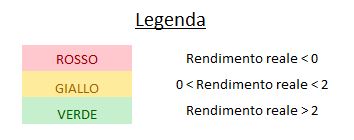

Di seguito la tabella aggiornata in ordine alfabetico:

In questa tabella vi invito a prestare attenzione alla colonna centrale che ospita i dati dei rendimenti lordi (non quelli reali).

Premessa: l’andamento del prezzo di un titolo obbligazionario è inversamente proporzionale al suo rendimento lordo, per cui un calo del rendimento implica un apprezzamento del titolo.

Pertanto, si registrano consistenti apprezzamenti per la quasi totalità dei titoli presi in esame.

Rialzo favorito in alcuni casi (Area Euro) dall’annuncio del QE, e più in generale per l’ennesimo calo dell’inflazione che ha reso più appetibili i bassi rendimenti dei vari titoli.

Pressoché stabile il decennale giapponese, mentre hanno subito un autentico crollo quello russo e quello greco.

D’altra parte, il mese scorso, in merito alla Russia s’era puntualizzato che “il rendimento non è giustificato dal rischio, a meno di piccolissime percentuali di portafoglio e con scadenze molto vicine.”.

Per di più, nell’ultimo mese va segnalata la bocciatura che ha spinto la Russia nel raggruppamento dei titoli speculative grade, detti anche junk bond (obbligazioni spazzatura).

La Grecia paga invece la vittoria di Syriza e le immediate dichiarazioni del nuovo primo ministro Tsipras che esprimono la volontà di rinegoziare il debito.

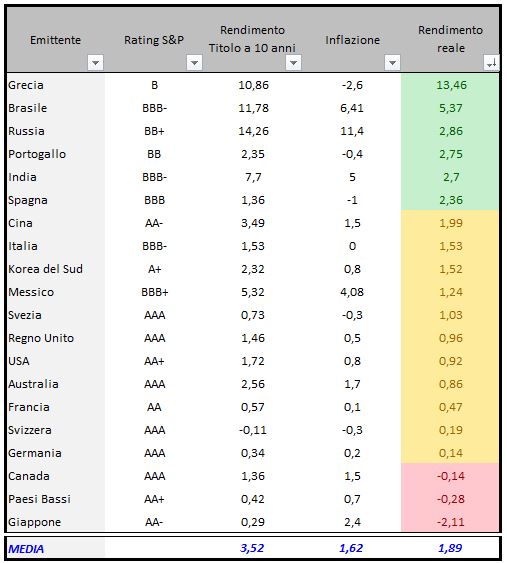

Ora vediamo la tabella aggiornata ed ordinata in funzione dei rendimenti reali:

Come precedentemente puntualizzato, il vero motivo per cui il mercato obbligazionario, pur offrendo rendimenti miseri, non è ancora crollato, si trova nei valori dell’inflazione storicamente molto bassi.

L’inflazione media dei Paesi osservati è a 1,62, livello mai visto nelle rilevazioni medie mensili dell’anno scorso.

Un eventuale rialzo dell’inflazione causerebbe un deciso deprezzamento del mercato obbligazionario.

Tuttavia, già ora i rendimenti (lordi) offerti dai vari titoli di Stato sono complessivamente tutt’altro che attrattivi.

Qualche esempio.

Nel ricordare che l’obiettivo principale di un’obbligazione è quello di coprire quantomeno l’inflazione, chi acquista oggi un BUND decennale lo può fare per i seguenti motivi:

- ritiene che nei prossimi 10 anni l’inflazione media tedesca rimarrà al di sotto dello 0,34% annuo, prevedendo per l’Area Euro uno scenario stile Giappone;

- commette un errore.

Per quanto riguarda la prima ipotesi, non può essere escluso uno scenario deflazionistico, ma in tal caso ritengo più saggio mantenersi liquidi ed attendere lo sviluppo, o posizionarsi su soluzioni più brevi e più remunerative (per esempio i conti di deposito) in grado di coprire meglio l’inflazione.

Il Canada, i Paesi Bassi ed il Giappone offrono rendimenti reali negativi, il che rappresenta un’anomalia che non può durare all’infinito.

La Svizzera presenta un rendimento lordo persino negativo.

Guardando i titoli che rientrano nella cosiddetta area di convenienza (sfondo verde), vanno fatte importanti distinzioni.

Innanzitutto va ricordato che l’algoritmo classifica i titoli esclusivamente in funzione del rendimento reale, senza considerare altri fattori.

Personalmente, ritengo che attualmente detenere in portafoglio titoli della Grecia sia un autentico azzardo perché l’intero debito ellenico è al centro di trattative tra il governo e la troika che, probabilmente, porteranno ad una ristrutturazione delle condizioni, con danni per i creditori.

Per quanto riguarda la Russia, il rischio non è giustificato dal rendimento; se proprio si desidera un posizionamento è bene farlo con percentuali ridottissime all’interno di un portafoglio ben diversificato.

Tra i titoli più convenienti in un ottica di rischio/rendimento indicherei quello portoghese, quello indiano (del quale però va considerato l’aspetto valutario) e quello spagnolo.

Considerando il rendimento reale, il rating e la politica espansiva della relativa Banca Centrale, forse il titolo al momento più interessante è proprio uno non presente nell’area di convenienza della tabella: il decennale cinese.

Riccardo Fracasso

Archivi

Ultimi Articoli

- La sincerità degli asset

- FED: una posizione scomoda

- S&P 500: analisi grafica

- FED: nessun taglio

- S&P 500: analisi grafica

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

Follow

Follow