Bad Bank: approfondimenti

Nell’attesa di raccogliere nuovi dettagli, approfondiamo l’argomento ‘bad bank’.

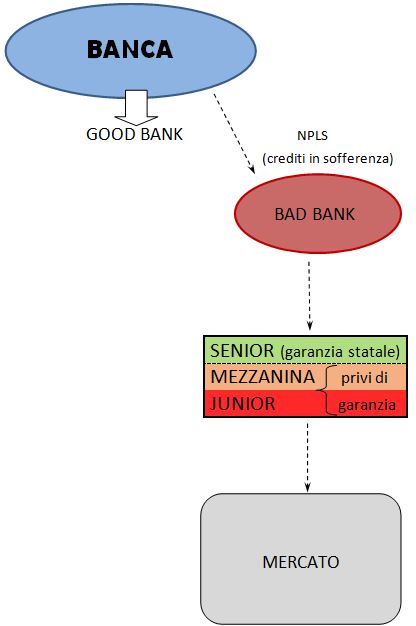

La banca innanzitutto crea una bad bank (nel caso di aiuti Statali è lo Stato a crearla) a cui vende i crediti in sofferenza (NPLS = non-performing loans), anche conosciuti come ‘prodotti tossici’.

La bad bank reperisce le risorse necessarie ad acquistare i crediti attraverso l’emissione di ABS (Asset Backed Security) che, in parole semplici, sono titoli obbligazionari il cui rimborso è garantito dai crediti stessi.

In altre parole, mentre nel caso di sottoscrizione di un BTP il rimborso dipende dalla solvibilità dell’Italia, quello degli ABS è legato alla solvibilità dei debitori dei titoli tossici.

Trattandosi di crediti in difficoltà, l’acquisto di questi ABS presenta un rischio elevato che implica l’erogazione di cedole consistenti.

Gli ABS saranno comunque suddivisi in diverse tranche (in ordine crescente di rischio: senior, mezzanina e junior).

La bad bank potrà chiedere (pagando) una garanzia da parte dello Stato sulle senior, il che ne agevolerebbe notevolmente la cessione.

Previste maggiori difficoltà di vendita per le mezzanina e le junior, prive di garanzia statale (questo aspetto potrebbe aver deluso il mercato).

Per di più, si precisa che i crediti junior (quindi quelli più pericolosi) rappresentano la maggioranza.

In ogni caso, la bad bank collocherà tali crediti sul mercato, rivolgendosi ad istituzionali e, probabilmente, agli investitori comuni.

Memori di quanto successo con i mutui subprime americani, l’auspicio è che l’eventuale vendita agli investitori sarà trasparente.

Veniamo alle considerazioni personali puntualizzando che nei prossimi giorni potrebbero emergere dettagli determinanti.

Se da una parte è vero che tale operazione per le banche implica la contabilizzazione di un’ulteriore perdita, dall’altra:

- consente di smobilizzare risorse altrimenti bloccate;

- trova una soluzione (seppur non indolore) ad una vicenda negativa;

- evita il ricorso ad un’alternativa poco amata dai mercati (aumento di capitale).

Pur consapevole che dopo una seduta come quella odierna possa sembrare fuori luogo quanto andrò dicendo, ritengo che tale operazione sia fondamentalmente positiva per il settore bancario italiano per i motivi pocanzi elencati.

Tuttavia, in un contesto nettamente negativo, non sono rare le volte che il mercato preferisce la chiave di lettura negativa a quella positiva.

Si ribadisce, comunque, che le potenzialità del settore bancario e del listino italiano in generale siano destinate ad emergere in modo pieno (non semplici rimbalzi) solo in presenza di un ambiente rialzista dell’equity (sentiment positivo ed impostazione grafica rialzista).

Riccardo Fracasso

16 Responses to Bad Bank: approfondimenti

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- L’IMD pubblica il WCY 2025

- Inflazione in aumento

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

Follow

Follow

La seguo da poco:complimenti x lo stile,la competenza e la chiarezza di esposizione.

Se sono crediti che molto difficilmente rientreranno,sono di valore praticamente nullo,ma il mercato dovrà per forza assegnare un valore maggiore di zero. Creazione di valore dal nulla,quindi. Mi chiedo chi abbia interesse a comperare tali asset.

Se li collocheranno in modo trasparente all’ investitore comune dovranno dire che é una specie di gratta e vinci.

Temo che,come i subprime,finiranno dentro prodotti talmente strutturati che nemmeno chi li gestisce sa cosa contengono ecc. Una scena già vista.

Salve Michele e grazie per i complimenti.

Possiamo darci del ‘tu’, se non è un problema.

Condivido il rischio.

C’è anche la possibilità che allungando i tempi, se nel frattempo l’economia riparte in modo serio una parte dei creditori potrebbe diventare solvibile.

Condivido il tuo timore.

Buona giornata.

Riccardo

complimenti per l’ottima spiegazione e sopratutto per l’avviso ai naviganti.

Grazie, ciao.

Riccardo

RICCARDO Ciao. ” bad-bank” Grazie per il TUO POST .

Nel mio post DEL 26-01 tra le altre cose scrivevo:

“Nel nuovo piano presentato da Padoan, lo stato darebbe garanzie, che le banche pagherebbero, per quanto richiesto dalla UE intorno al 1% (le banche chiedono molto meno ma perchè non si configurino come aiuti di stato è difficile che possano ottenere condizioni molto più favorevoli), dietro cessione dei crediti ad una loro propria bad bank, che li comprerebbe con soldi prestati dall’istituto cedente…SIC…SIC…, come possiamo notare un piccolo SCHEMA PONZI.”

In quello del 27-01-16 :

1)Il meccanismo di garanzia ha un costo progressivo in modo da incentivare gli istituti ad agire velocemente, ma accedervi equivale alla insolvenza almeno per

le BANCHE SOSPETTE che tutti NOI conosciamo.

Ogni istituto potrà fare la sua BAD-BANK accedendo ad una garanzia statale per la cessione dei CREDITI, ma solo per quelli SENIOR , ad un costo che le banche volevano di 20 punti base e invece sarà di cento come richiesto dalla UE. ETS.ETC….

2)Come DICEVO IERI si “ACQUISTA TEMPO “con un accordo di facciata

3)“Molto dipenderà anche dal contesto, dal sentiment, dalla volontà della mano primaria, ma nel lungo periodo la risoluzione del problema non può che rivelarsi un aspetto positivo ” –

Con il “TUO POST di APPROFONDIMENTO ” mi sembra che condividi i miei timori…..Nella consapevolezza che l’ACCORDO che siamo riusciti , come GOVERNO ,a strappare alle ISTITUZIONI EUROPEE è in tutti casi sempre meglio del nulla che si rischiava di ottenere.

In un POST di un lettore si leggeva:

“tuttavia, quello che più mi infastidisce è come i nostri tecnici economisti/politici stiano dando l’impressione (attraverso una scarsa chiarezza nella comunicazione) che non ci stiano capendo molto. Della serie barzellettieri d’Italia. il mio commento è catalogabile come mero sfogo” .

Sottoscrivo in toto il pensiero…

Il BAIL-IN come le STATUE RICOPERTE .

Dopo la FRITTATA e lo scarica barile delleresponsabilità di chi ha Firmato /Approvato Le Decisioni.

Si cerca di ricomporre le uova ….

Metodo molto usato dai “NOSTRI POLITICANTI ” categoria

nella quale i “COMICI” sono la maggioranza e dove un “EX COMICO di PROFESSIONE ” è quello che fa meno ridere…….

Ritornando alla BAD-BANK quello che verifichiamo è che i tempi dei nostri LEGISLATORI non sono quello dei MERCATI .

Cito quanto scrivi a PROPOSITO di questo MECCANISMO :

“Memori di quanto successo con i mutui subprime americani, l’auspicio è che l’eventuale vendita agli investitori sarà trasparente” …..lo spero vivamente.

Il Governo LETTA ha accettato senza discutere e, mi viene il sospetto, senza nemmeno capire le conseguenze che avrebbero portato, le norme europee sul BAIL-IN, che il Governo RENZI ha poi ratificato alla chetichella entro il limite massimo concesso dalla UE, per farle entrare in vigore da quest’anno.

La normativa sul BAIL-IN cancella con un tratto di penna la tutela costituzionale del risparmio, come veniva inteso finora(SOTTOLINEO INTESA ), cioè che le banche non potevano fallire .

Una rivoluzione ,forse dovuta ,che non è stata minimamente spiegata in anticipo agli italiani, che l’hanno scoperta quando si è applicata in modo leggermente edulcorato alle 4 BANCHE TOSCANE dove era evidente in BANCA ETRURIA ” QULCHE RAPPORTO INCESTUOSO E’ PRESENTE “(by GIANNINI A BALLARO’).

Comunque questa RIVOLUZIONE ,a mio modo di vedere , rappresenta un attentato alla fiducia dei cittadini.

E proprio qui penso stia il vero PROBLEMA e il NODO del nostro SISTEMA BANCARIO ……

LA FIDUCIA TUTTA DA RICOSTRUIRE…..

Credi proprio che i nostri POLITICANTI l’abbiano capito??

La soluzione trovata da PADOAN-VESTAGER è una bufala ???

Serve solo per tranquillizzare la gente mischiando le carte ???

I MEDIA GENERALISTI ultimamente si limitano a pubblicare le slides di RENZI……

Quando mai hanno fatto delle inchieste incisive dietro qulle slides come accade in questi giorni per LE STATUE?

Nell’ATTESA di altri dettagli sulle varie BAD-BANK , nel comportamento dei titoli azionari bancari da LUNEDI 25-01-16 si può intravedere come anche gli OPERATORI PROFESSIONISTI siano in piena incertezza .

Tutte scendono ma alcune BANCHE molto più delle altre.

Tralasciando MPS CARIGE e BANCO POPOLARE ,le solite note, penso che il RIBASSO molto IMPORTANTE di questi 3 giorni della BPM e UNICREDITO a 3.55€ siano molto indicativi per fotografare la situazione.

In ultimo sulle BAD-BANK :

Mia opinione personale è uno STILLICIDIO perché paventa una soluzione dei problemi ma alla fin fine questa ipotesi non si avvera quasi mai .

E come diceva TOTO nel riuscitissimo film “47 MORTO CHE PARLA ” noi tutti dovremo preparaci a dire

” E IO PAGO….”

Grazie come sempre ,se possibile , per un TUO COMMENTO

Buona Giornata e Buon Lavoro

Maurizio

p-s: mentre scrivo il FTSEMIB sale del +1,40%

Il RIMBALZO si è fermato a 19305p del 22-01-16 .

La seguente ridiscesa sembra ,speriamolo ,si sia arrestata a 18055p più o meno AREA DELLA PARALLELA INFERIORE DELLA NUOVA FORCHETTA RIALZISTA che ci hai presentato il 22-01-16 .

Nella stessa occasione ipotizzavi un possibile rimbalzo fino AREA 20351p……

Dopo tutti gli avvenimenti di questi giorni le speranze che avevo si assottigliano sempre di più…

Vediamo la chiusura serale attendendo la TUA CONSUETA ANALISI SETTIMANALE. Ancora Grazie .

Ciao Maurizio,

sarò breve nella risposta poiché mi sono già ampiamente espresso.

Una volta esclusi aiuti esterni, la soluzione al problema o è risolvibile attraverso ulteriori ingentissimi aumenti di capitale o attraverso la costituzione della bad bank.

La prima strada aumenta il patrimonio e riduce l’incidenza dei crediti in sofferenza.

La seconda permette (seppur in modo indolore) alle banche di chiudere la vicenda.

Posso capire che contabilizzare nuove perdite non sia piacevole come posso capire che il mercato avrebbe preferito una garanzia statale pure per i titoli meno sicuri di rimborso (che rappresentano la maggioranza) ma è comunque stato trovato un accordo che consenta di fare pulizia che prima o poi doveva essere fatta.

A stasera, o forse domani.

Riccardo

Complimenti per le analisi. Speriamo che dopo questa operazione le banche riescano a risanarsi e non necessitino di altri interventi. La verità che con tassi vicino allo zero non riescono ancora a smaltire con lo spread la cattiva gestione pregressa degli ultimi anni. Personalmente ritengo non positiva la politica di tassi zero applicata dalle banche centrali, sta creando grosse distorsioni che vedremo nel prossimo futuro. Grazie e buon lavoro.

Grazie Sergio,

la politica a tassi zero crea inevitabilmente bolle più o meno pericolose.

Il problema è che in una situazione precaria talvolta i rimedi per risolverla implicano altri rischi.

Buona serata.

Riccardo

RICCARDO Ciao .Grazie per la risposta

Questa volta non concordo con la TUA visione positiva sulla chiusura della vicenda e sulla possibilità che le BAD-BANK possano aiutare a fare pulizia nei bilanci delle banche che ne faranno uso.

Già nel fine settimana il MINISTRO PADOAN darà nuovi dettagli……VEDREMO.

Grazie Maurizio

Una volta conferiti nella bad bank (seppur non in modo indolore, sia chiaro), il bilancio della banca è pulito di quelle sofferenze.

Riccardo

Complimenti per la chiarezza didascalica e l’asetticità del post, dove – come si usava nel giornalismo inglese – le opinioni sono separate dai fatti (vedi che anch’io so farti i complimenti ?).

L’unica cosa che non mi trova d’accoro (non poteva mancare) è proprio l’ultima e davvero non riesco a capirne il senso – sarà una mia tara – anche perché la ripeti spesso e volentieri.

E’ esattamente quella che chiamo tautologia, cioè un “se…allora” dove in realtà causa ed effetto non sono diversi, ma esattamente la stessa e quindi sovrapponibili (di qui la “tautologia”). Voglio dire : è chiaro che se c’è compiacenza e un sentiment propenso al rischio (“risk on”)allora i prezzi tenderanno a salire ; e viceversa in un clima di avversione al rischio (“risk off”). Ma qui il nostro problema è stabilire quello che è il VALORE – cioè qualcosa di ben più oggettivo e permanente rispetto all’aleatorietà del sentiment – quel valore che tu stesso hai detto essere destinato a emergere nel lungo periodo, SE C’E’.

E sempre il valore è anche qualcosa di ben più oggettivo rispetto alla famosa “convenienza”. Un asset può essere più conveniente rispetto a un altro, ma questa è pur sempre una convenienza in termini relativi, non assoluti, ossia legata alla contingenza del momento : investire su un asset “per esclusione” (rispetto agli altri) è ben diverso dall’investirci “per elezione” (ossia in quanto realmente e intrinsecamente conveniente rispetto al suo valore oggettivo).

Ciò che denota la bontà di un investimento è dunque la relazione tra il prezzo ed il valore. Solo quando il primo riflette il secondo allora si può confidare di non rischiare di assistere ad un deprezzamento: il che è proprio dimostrato dalla differenza spesso abnorme con cui si sono mossi in queste ultime settimane i titoli del nostro listino (alcuni hanno addirittura guadagnato).

In fondo si potrebbe dire che sono proprio le mani forti a dimostrarci di cercare prezzi consoni al valore e non alla mera momentanea convenienza relativa: esattamente il motivo per il quale ti è venuto il sospetto che vogliano cercare livelli più bassi. Se i prezzi di un mese fossero stati “convenienti”, che motivo avrebbero avuto di far scendere il mercato già da lì e non da livelli più alti ?

Spero con questo ragionamento di aver esplicitato in modo più chiaro e comprensibile ciò che avevo più volte scritto (certo in modo più involuto), ossia l’inconsistenza che secondo me aveva la carenza di alternative nel “sostenere” l’equity.

Ciao.

Andrea

P.S. per i link ti ho chiesto in anticipo proprio perché ipotizzavo di non poterli mettere in chiaro. L’indirizzo e-mail è quello che sta nei “contatti” ?

Proprio stasera che devo uscire vuoi far piovere con dei complimenti?

Ce ne sono di esempi in cui un asset sale/scende seppur sconveniente/conveniente ben oltre un mese (anche un anno) prima che il mercato cambi idea.

Basterebbe guardare le materie prime, o i Paesi Emergenti, che già ora sono a prezzi di saldo ma che è preferibile considerare nel momento in cui saranno sostenuti da un trend rialzista.

Ad ogni modo, risponderò (spero in modo chiaro) al tuo commento tramite un post sul settore bancario che ho già preparato da mezzoretta ma che pubblicherò nel weekend.

L’indirizzo è finanzaedintorni@gmail.com

Buona serata intanto.

Riccardo

Una correzione ha lo scopo di pulire il mercato dagli eccessi, di creare incertezza ed opportunità per la mano primaria.

Ciò succede anche per gli asset in cui c’è valore.

Lo S&P 500 nel 2011 ha perso per oltre 5 mesi da un massimo che era inferiore ai 1.400 punti… poi è andato oltre i 2.100 …

questo dovrebbe farti riflettere.

Buongiorno Riccardo, una delucidazione per sapere se ho capito:

-la bad bank compra i titoli tossici dalla good bank come? Emettendo obbligazioni ad alto rendimento

– solo le senior comprate dalla good bank sono garantite dallo stato ma dietro pagamento della garanzia,

– a questo punto la bad bank dopo aver comprato i titoli tossici li rimette sul mercato offrendo ancora obbligazioni?

Ho fatto confusione? Grazie

Ciao Cris,

la bad bank paga (pagamento evidentemente dilazionato) la banca con i soldi raccolti attraverso l’emissione degli ABS sul mercato.

Riccardo

Grazie !