Beni rifugio: cosa succede?

Come noto, l’oro rappresenta il bene rifugio per eccellenza.

Tra le varie motivazioni:

- seppur non privo di oscillazioni importanti, tra le materie prime è quella meno volatile;

- e’ un bene reale (non carta) sempre più difficile da estrarre (il che lo rende prezioso), a differenza delle valute che possono essere stampate senza limiti.

Per di più, col tempo i ricercatori sono costretti a scavare sempre più in profondità, a costi sempre più elevati.

Si stima un costo di estrazione di circa 1.100-1.200 dollari, che costituisce un livello sotto il quale è difficile scendere in misure e per tempi significativi.

Tuttavia, negli ultimi mesi si sta diffondendo sempre più la convinzione che le criptovalute abbiano sostituito l’oro come bene rifugio.

Ho un’opinione diversa.

Il bene rifugio, in senso stretto, è un bene in grado di non perdere valore nel caso di un incremento dell’inflazione.

In senso più esteso, invece, è un bene in grado di non deprezzarsi nel caso di tensioni varie (inflazione, crisi, guerre, default, ecc.).

Oltre all’oro, i beni rifugio classici sono le opere d’arte, gli immobili, i diamanti, ecc.

Appare quindi logico che i beni rifugio debbano essere caratterizzati da una certa stabilità, il che esclude investimenti volatili come le criptovalute.

Inoltre, lo scopo principale (se non l’unico) dell’acquisto delle criptovalute è quello speculativo, mentre quello del bene rifugio è di protezione.

A mio avviso esistono due chiavi di letture che si possono dare all’andamento degli ultimi anni, e non necessariamente una esclude l’altra.

La prima descrive un mercato con bassa avversione al rischio (il che è realtà), che non vede particolari minacce da cui rifugiarsi.

Scelta degli investitori che può essere giustificata da un’inflazione piuttosto controllata, ma meno se si considerano le enormi bolle presenti sul mercato, oltre alle varie crisi (Argentina, Turchia, guerra dei dazi, ecc.).

Scelta che spiegherebbe la debolezza dell’oro.

La seconda chiave di lettura è quella secondo cui in questo periodo il mercato considera come bene rifugi degli investimenti diversi da quelli classici.

Penso al Bund: le obbligazioni sono indirettamente correlate all’inflazione, ma in un contesto in cui tale rischio non è avvertito, l’affidabilità dell’emittente (Germania) fa la differenza ed attrae diversi capitali.

O penso persino alla borsa americana: ipotizzare un listino azionario come un bene rifugio può sembrare fuor di logica, e sotto un certo aspetto lo è.

Tuttavia, la volatilità decisamente contenuta della borsa americana e la sua impressionante efficienza (rapporto rendimento rischio estremamente a favore del rendimento) in questo periodo storico può farla apparire come un lido sicuro ed al tempo stesso profittevole.

In parte ciò è vero perchè in questi anni abbiamo avuto modo di ammirare la stabilità della borsa americana anche a dispetto di tensioni significative.

D’altro canto, si ritiene che nel momento in cui la bolla americana dovesse scoppiare, l’oro tornerà a svolgere la sua funzione di bene di rifugio per eccellenza.

Mentre una parte consistente dei flussi in uscita dal mercato azionario americano sarà utilizzato per chiudere le posizioni a leva (margin debt), un’altra finirà nell’oro, a protezione.

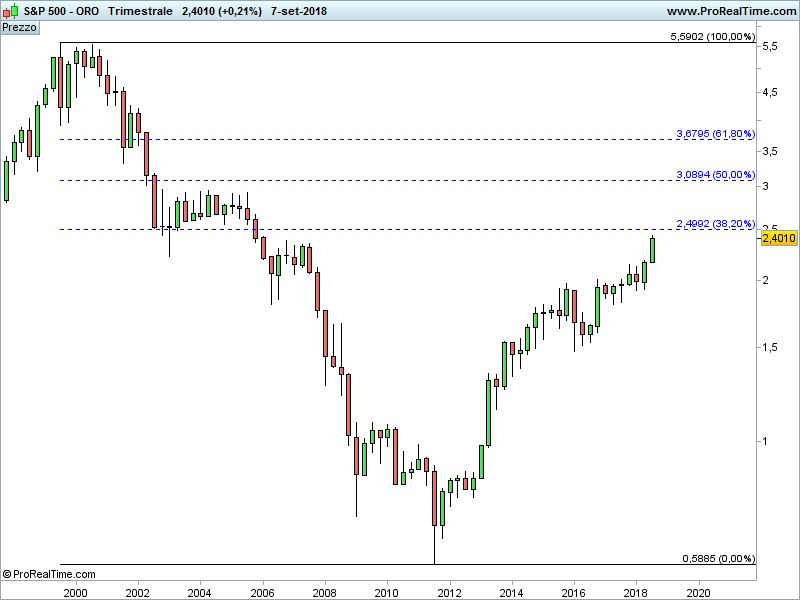

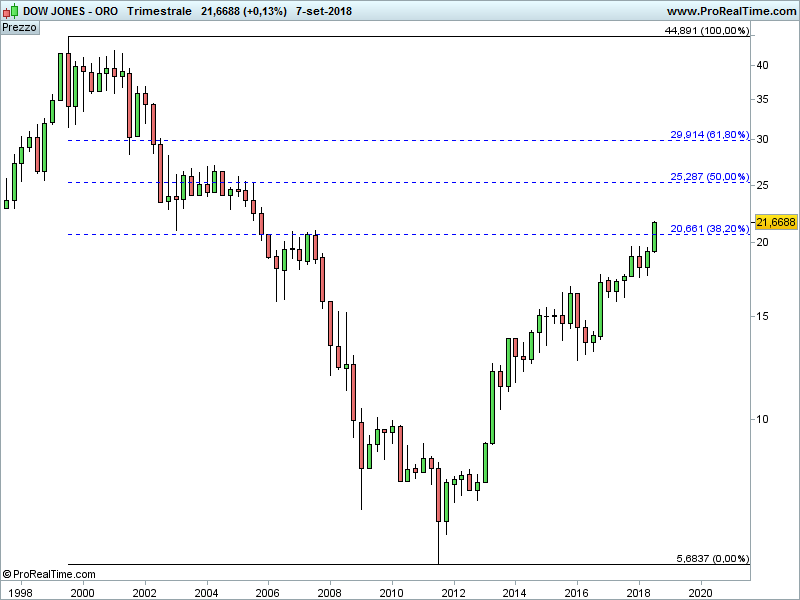

In tal caso appare interessante esaminare il grafico del rapporto tra la borsa americana e l’oro:

Si osservi che il rapporto ha raggiunto l’area di Fibonacci del 38,2%.

Giusto sottolineare che ad oggi non sono presenti segnali di inversione e che non sempre il raggiungimento dell’area di Fibonacci del 38,2% coincide al target finale di un movimento.

D’altro canto, però, bene precisare che il più delle volte al raggiungimento di tale area il movimento si inverte.

Se ciò dovesse effettivamente accadere, siamo vicini ad un cambio di scenario piuttosto importante.

Si ricorda come quanto più è ampio il time frame utilizzato e quanto più lo sviluppo richiede tempo.

Una sola candela dei grafici utilizzati rappresenta un trimestre.

In altre parole, ammesso e non concesso che si concretizzi realmente un’inversione dell’oro presso tali aree, la stessa potrebbe richiedere tempo ed essere ben visibile solo col tempo.

Una strategia market neutral composta da un long oro ed uno short sulla borsa americana potrebbe rivelarsi nel tempo profittevole.

Senza la pretesa di ottenere risultati immediati (anzi, inizialmente potrebbe soffrire), ma di lungo termine.

Una strategia da costruire gradualmente, accompagnando eventuali segnali di conferma.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Euro-Dollaro: aggiornamento

- Dazi nuovamente protagonisti

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

Follow

Follow