In questo periodo si parla molto del pericolo per l’azionario di un possibile inizio di un nuovo ciclo di rialzo dei tassi per contenere l’eventuale aumento dell’inflazione.

Approfondiamo.

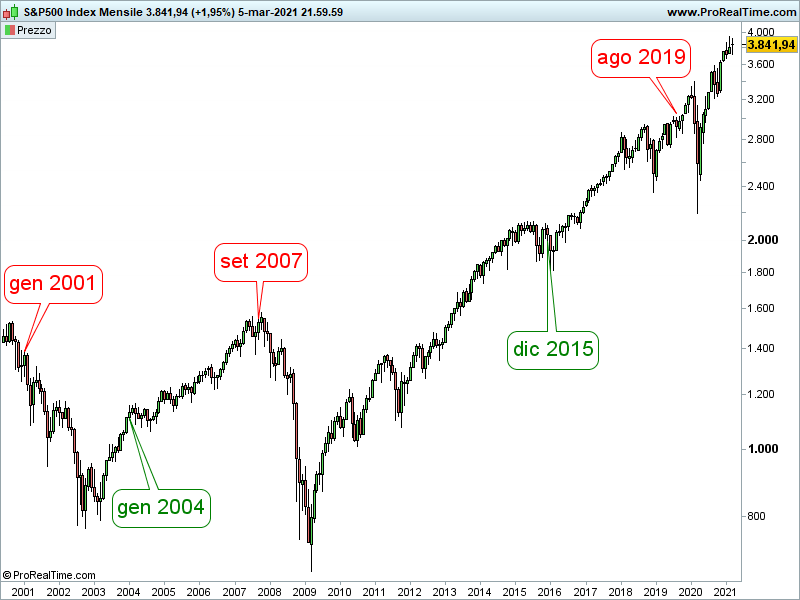

Il seguente grafico prende in esame l’ultimo ventennio dello S&P 500, evidenziandone in verde le date in cui ha preso il via una politica di rialzo dei tassi (politica restrittiva) e in rosso quelle in cui ha iniziato una politica di taglio dei tassi (politica espansiva):

Si noti come le date rosse hanno anticipato/coinciso o sono cadute nel bel mezzo di una forte discesa.

Al contrario, le date verdi hanno anticipato ulteriori allunghi pluriennali di tendenza rialziste già in essere.

In buona sostanza, la prima cosa che si vuol sottolineare è che, al di là di una temporanea turbolenza inziale, nell’ultimo ventennio l’eventuale avvio di una politica di rialzo dei tassi non è mai avvenuto nelle vicinanze di inversioni ribassiste del mercato.

Però, se quanto finora scritto può comprensibilmente indurvi a pensare a un mio invito ad acquistare, preparatevi a ricredervi.

Innanzitutto, come abbiamo avuto modo di vedere con l’ultimo recentissimo check up, a gennaio l’inflazione era all’1,4%.

Il deciso rialzo del petrolio e le ultime parole di Powell innalzano le probabilità di un rialzo dell’inflazione, ma ricordiamo che il target per la Federal Reserve è il 2%.

Inoltre, è bene ricordare che a inizio settembre 2020 la FED ha annunciato un cambio di strategia che fissava, da quel momento in poi, l’obiettivo di inflazione del 2% medio nel tempo.

Pertanto, per centrare il target non sarà sufficiente che l’inflazione raggiunga il 2%, ma che la media nel tempo sia pari a tale livello.

È evidente che la decisione di Powell fosse finalizzata proprio a ritardare il rialzo dei tassi anche nell’eventualità di un buon rialzo dell’inflazione.

Utile considerare che tra gli obiettivi principali (se non il principale) della Federal Reserve vi è quello di riportare la disoccupazione ai livelli pre covid (sotto al 4%) e che lo stesso Powell ha ammesso che servirà molto tempo perché ciò avvenga.

Si ricorda come l’ultima rilevazione (gennaio) della disoccupazione americana era al 6,3%, dato ufficiale che, però, lo stesso presidente americano ha recentemente corretto con un più realistico 10%.

In buona sostanza, per quanto sia credibile un aumento dell’inflazione (che comunque non darei per certo), attualmente non sussistono nemmeno lontanamente le condizioni per un rialzo dei tassi.

Riportando l’attenzione al grafico, possiamo affermare come l’inizio dell’ultimo ciclo di rialzo dei tassi sia avvenuto solo nel 2015 (dopo diversi anni in cui la ripresa era partita) e, aggiungo, abbia portato a un top del 2,5% (dicembre 2018), ben al di sotto di quanto inizialmente programmato.

Ciò aiuta a capire la debolezza dell’ultimo ciclo economico.

Ora torniamo al discorso inflazione ipotizzandone un forte rialzo, con un valore medio sensibilmente superiore al 2%.

Considerando il difficile quadro economico, il rincaro non avverrebbe per effetto di un aumento della domanda, ma per altri motivi.

Per esempio un calo dell’offerta (il recente deciso apprezzamento del petrolio è proprio dovuto a questo), la necessità da parte dei venditori di trasferire sui clienti l’aumento di alcuni costi (tasse, ottemperanze per essere in regola con le normative covid, ecc.), o una fortissima e incontrollata svalutazione del dollaro.

Quindi ci troveremo in un contesto inflattivo non supportato da una forte crescita economica; nei casi più estremi tale situazione si chiama stagflazione.

A quel punto la Federal Reserve si ritroverebbe in una situazione difficile e potrebbe vedersi costretta a rialzare i tassi a scapito dell’occupazione.

Ecco, in quel caso (semplice ipotesi, sia chiaro) un eventuale rialzo dei tassi andrebbe letto negativamente, perché finalizzato non a raffreddare un’economia surriscaldata ma a contenere l’inflazione in un contesto di crisi.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- FED: nessun taglio

- S&P 500: analisi grafica

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Offerto da Investing.com

Tags

Follow

Follow