S&P 500: analisi correzione

In un recente articolo analizzai il calo dello S&P 500 (“S&P 500: approfondimenti sulla correzione”) spiegando come esso, a mio avviso, rappresentasse una correzione di medio termine che, quindi, col tempo si sarebbe resa ben visibile anche su grafico mensile.

A quel punto, si esaminarono le due precedenti correzioni di medio termine sviluppatesi all’interno del lungo trend rialzista avviatosi a Marzo 2009:

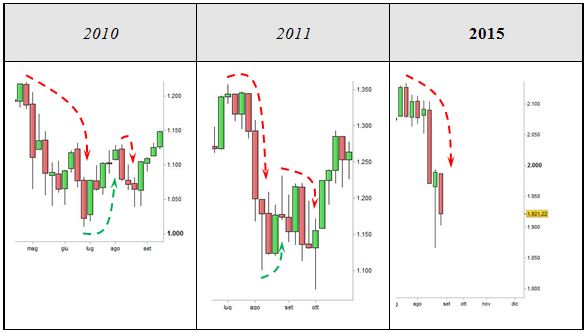

Ora, facciamo un passo avanti nella nostra analisi passando al time frame settimanale, per evidenziare i dettagli di questi movimenti:

E’ possibile notare come sia nel 2010 che nel 2011 il calo si articolò in tre fasi:

- prima ondata ribassista;

- buon rimbalzo di qualche settimana;

- nuove vendite che portarono l’indice nei pressi del primo minimo.

Attualmente siamo all’interno di quella che potrebbe essere la prima ondata ribassista.

Pertanto, se la storia si dovesse ripetere (ovviamente non v’è alcuna certezza, sia chiaro), la discesa avviatasi ad Agosto dovrebbe condurci ad un primo minimo profondo, seguito da una temporanea finestra rialzista di qualche settimana e, successivamente, da una nuova gamba ribassista in grado di riportare le quotazioni a ritestare o anche a perforare il primo minimo.

Quindi, alla luce di quanto evidenziato, nell’attuale contesto sarà utile considerare come riferimento tecnico il primo minimo visibile su scala settimanale che lo S&P 500 andrà a segnare.

Caratteristica che accomuna le tre correzioni è che tutte cadono all’interno di periodi non sostenuti da piani di QE.

Oggi gioca a favore l’assenza di alternative convenienti ma, sono diversi gli aspetti che differenziano in negativo la discesa in corso rispetto alle precedenti due correzioni, rendendola potenzialmente più rischiosa:

- lo S&P 500 scende da prezzi (oltre 2.100 punti) ben più elevati rispetto a quelli del 2010 (poco sopra ai 1200 punti) e del 2011 (sotto i 1400 punti);

- la leva (margin debt) è su livelli pressoché doppi ed esiste il rischio che un eventuale deleveraged (chiusura delle posizioni a leva che, peraltro, potrebbe essere già in corso) si avviti su sé stesso;

- è stata perforata in modo convinto la trendline di lungo termine ribassista (aspetto più volte evidenziato).

Riccardo Fracasso

7 Responses to S&P 500: analisi correzione

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow

Hai un’idea di quelli che potrebbero essere gli obiettivi finali?

Salve Antonio,

probabilmente è prematuro avanzare ipotesi.

Mi piace molto area 1.560 punti, interessantissima da considerare come eventuale soglia di ingresso, ma credo sarà raggiunta solo in casi estremi.

Più su vedo come supporto statico il minimo di Ottobre 2014 (1.820 punti).

Al momento sono questi i livelli ma probabilmente finirò per aggiungerne in funzione dell’andamento dell’indice americano.

Riccardo

Buongiorno Riccardo. Avrei due domande .

1)Alla luce degli ultimi avvenimenti , resta sempre d’attualità il TUO CONSIGLIO di uscire e non andare

a cercare obbiettivi di rimbalzo fisiologico eccessivamente ottimisti?

2)Dopo quanto successo ieri sui MERCATI e quanto accaduto questa mattina in ASIA …

La presenza TECNICA di un POSSIBILE DOPPIO MINIMO in AREA 21420P (che potrebbe essere validato dallo sforamento di area 22300P )per il nostro FTSEMIB area 23000p non sarebbe un OBBIETTIVO alla sua portata?

Grazie in anticipo di una tua opinione…

Buona Giornata e Buon Lavoro

Cordiali Saluti Maurizio

Salve Maurizio,

per carità, in un contesto volatile ci stanno rimbalzi estesi, ma io consiglio di non cercare i massimi.

Prima c’è 22.300, poi la mediana della forchetta rialzista (22.600) punti.

Riccardo.

Salve e complimenti per le analisi. Sono lungo all 80 per cento di azionario su fondi per tutta la mia posizione dal 2011. Il grosso ce l ho sull Asia compreso Giappone e sull europa. Nonostante la discesa delle scorse settimane registro un 6 per cento di rendimento dall inizio dell anno. La mia posizione attualmente è di 225mila euro. 50mila sono fermi sul conto corrente. Ora oltre a lei che fa analisi sulla media a 200 e mi parla di correzione c è un altro analista che guarda la media a 12 e 24 mesi che mi parla di rotture al ribasso, anticipate dalla rottura del dowj trasportation. Lo stesso mi aveva fatto dimezzare il rischio dopo la discesa del 2011. Degli indici che guarda su 4 hanno rotto al ribasso 3. Regge solo uno su msc world. Nella mia posizione e vista la giornata di oggi cosa mi consiglierebbe di fare? Inoltre se l Asia dovesse tenere i livelli raggiunti e da li salire, non pensa che la discesa appena vista possa essere una correzione e che da qui a fine hanno portiamo a casa una bella performance?

Salve Francesco,

possiamo passare al ‘tu’, se non ti dispiace, è più scorrevole.

Premetto che il blog è un sito di analisi e non di consulenza personalizzata, per cui, mi limito ad esprimere quel che è il mio parere in funzione delle analisi di mercato (diversamente potrei fare nelle vesti di promotore finanziario).

La media mobile a 200 giorni è solo uno degli aspetti che valuto all’interno delle mie analisi.

Ciò per dire che non giungo a conclusioni solo tramite essa.

Innanzitutto una considerazione: una componente azionaria dell’80% rappresenta una percentuale elevatissima che altro non può che appartenere ad un profilo di rischio molto, disposto a subire oscillazioni negative anche molto ampie.

Se non ti riconosci in questo, allora, a prescindere dal contesto di mercato, il tuo portafoglio va completamente rivisto.

Di questo è bene esserne consapevoli.

Ora passiamo al mercato.

Personalmente è da inizio Agosto che ho iniziato a lanciare allarmi in merito alla situazione dei mercati, seguiti effettivamente da una correzione decisa.

La strategia ideale, sempre a mio parere, era quella di ridurre/azzerare le posizioni in quel periodo.

Ora, più che un consiglio ti riferisco quel che è la mia visione: la tendenza di medio periodo è ribassista e porterà nei prossimi mesi, al di là di temporanei rimbalzi, a nuovi minimi di periodo.

La profondità del calo dipenderà anche dagli sviluppi di varie situazioni (tipo il deleveraged); questo è un pericolo che va considerato ma è impossibile prevedere.

Esistono momenti in cui è bene giocare all’attacco, altri, come questo, in difesa.

Mi auguro ti possa essere di aiuto quanto scritto.

Riccardo

Grazie mille e buona continuazione