E se fosse colpa del margin debt?

Semplificando, è possibile scomporre il sistema finanziario nei seguenti asset:

- monetario;

- obbligazionario;

- azionario;

- oro (materia prima in cui prevale la natura finanziaria a quella reale).

Volendo, il sistema finanziario può anche essere suddiviso, anzichè tra asset, per investimenti più o meno rischiosi.

Il sistema finanziario può essere considerato come un sistema di vasi comunicanti in cui vige innanzitutto il principio della convenienza.

Infatti, l’acqua (denaro) si sposta da un’ampolla (asset) ad un’altra spinta, per l’appunto, dalla convenienza che rappresenta il principale driver del sistema finanziario.

Succede, quindi, che un asset si apprezzi semplicemente perché è il meno sconveniente; in altre parole un asset può avvalorarsi grazie alla carenza di alternative appetibili e non a meriti propri.

I flussi in uscita da un asset fanno il proprio ingresso in un almeno uno degli altri.

Ciò premesso, è lecito chiedersi il motivo per cui nei dieci giorni in cui si è estesa la recente violenta correzione siano contemporaneamente scesi il mercato obbligazionario, quello azionario e persino l’oro.

Tale comportamento può essere giustificato da dei flussi in entrata nel mercato monetario (aspetto difficile da verificare considerata la sua natura stabile) e/o da una consistente chiusura delle posizioni a leva.

Nonostante quanto precedentemente spiegato, non sempre i flussi in entrata o in uscita da un’ampolla corrispondono a movimenti contrari da altre ampolle.

Infatti, talvolta è immessa nuova acqua nell’intero sistema ed in altre occasioni invece si vaporizza.

Si fa riferimento alla leva finanziaria.

Invito quanti desiderassero approfondire il tema della leva finanziaria a leggere il seguente link: margin debt.

Il principale difetto delle rilevazioni dei margin debt è il mese di ritardo col quale sono pubblicate.

Pertanto, solo a fine Marzo conosceremo i valori di fine Febbraio (mese interessato alla nostra analisi).

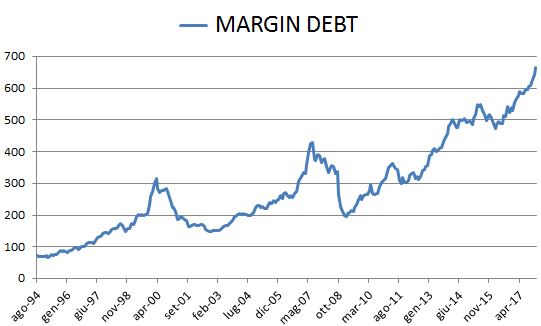

Per il momento registriamo gli ennesimi nuovi massimi storici nel mese di Gennaio:

I precedenti TOP di lungo termine del margin debt (marzo 2000 e Luglio 2007) hanno coinciso con aree di TOP sul listino americano, ma ne hanno anticipato di qualche mese (rispettivamente 6 e 3 mesi) il vero crollo.

Ammesso e NON concesso che il picco di Gennaio della leva resti inviolato, ed ammesso e NON concesso che lo schema sarà rispettato, nei prossimi mesi potremmo assistere ad un recupero da parte dei listini azionari verso i massimi di fine Gennaio (2.872) per poi lasciar spazio al tonfo il cui inizio cadrà all’interno della finestra temporale Maggio-Luglio (tempistica avvalorata da un recente nostro studio – S&P 500: prosegue il recupero).

La consapevolezza che la storia non sempre si ripete mi spinge comunque a non abbandonare ipotesi alternative, quale per esempio una inversione verticale, stile 1929.

Riccardo Fracasso

Archivi

Ultimi Articoli

- S&P 500: analisi grafica

- FED: nessun taglio

- S&P 500: analisi grafica

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

Follow

Follow