Panico?

Un modo semplice per valutare il sentiment del mercato azionario è quello di porre attenzione agli indicatori di volatilità.

Per esempio, per quanto concerne la borsa americana, il VIX.

Valori superiori alla media (20-25%) indicano la presenza di timore che alimenta l’avversione al rischio, elemento sfavorevole per gli asset ritenuti più aggressivi.

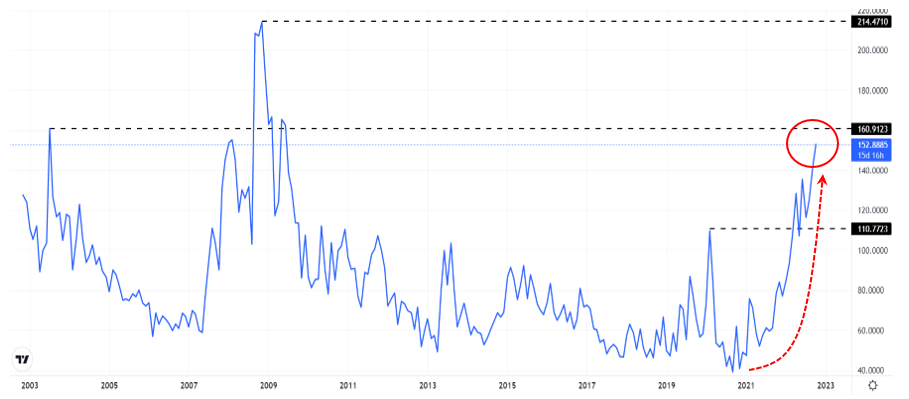

Recentemente si è esaminato il grafico del VIX, ma torna utile un aggiornamento (ultimi 25 anni):

Il VIX attualmente si trova a circa il 32%, per cui a livelli superiori la media storica.

Tuttavia, è possibile osservare come persino con diverse correzioni del mercato tale indicatore ha raggiunto area 50%.

Se invece isoliamo l’analisi alle sole inversioni, emerge che solo nel 2002 il VIX si fermò in area 50%, mentre nel 2009 e nel 2020 giunse a livelli quasi doppi (85-90%).

I numeri, quindi, sembrano negare la presenza di quel forte panico che si legge in rete.

Esaminando il passato, per poter parlare della classica impennata di volatilità, tipica dell’approssimarsi dell’inversione rialzista del mercato azionario, il VIX dovrà raggiungere area 50%, mettendo in conto allunghi persino all’85-90%.

Quindi, nessun panico, ma per il momento solo un contesto in cui l’avversione al rischio sta prevalendo sulla propensione al rischio, con forti ripercussioni.

Se invece spostiamo l’attenzione al seguente grafico, la situazione cambia:

Si tratta del MOVE index, l’indice di volatilità dei tresury (2, 5, 10 e 30 anni).

Si osservi l’impennata, il netto superamento del picco del 2020, il quasi raggiungimento dei valori del 2003, inferiori solo a quelli del 2008.

In buona sostanza, qui si può parlare di panico, seppur ciò non sia garanzia di bottom per i tresury.

Personalmente credo che si giungerà a un punto in cui il MOVE Index invertirà al ribasso mentre il VIX allungherà; in quel momento, evidentemente, il rapporto di forza tra tresury e borsa americana invertirà a favore del primo.

Per quanto riguarda la borsa, ripeto, non esistono le precondizioni per una inversione rialzista.

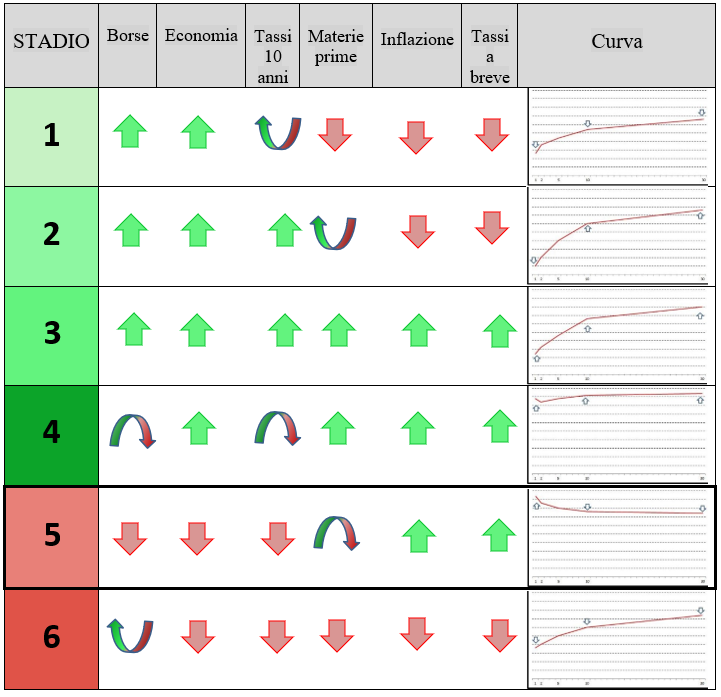

Di seguito ripropongo la tabella pubblicata anche la scorsa settimana:

Essere al quinto stadio non significa comprare nell’attesa che arrivi il sesto, tutt’altro.

Nel quinto stadio il mercato azionario scende e il calo si estende anche nella prima parte del sesto.

In altre parole, è bene attendere l’ingresso nel sesto stadio per iniziare a ricordarci che ‘chi cerca l’ingresso sui minimi finisce per perdersi il rialzo’, altrimenti si rischiano costose entrate premature.

Riccardo Fracasso

Archivi

Ultimi Articoli

- Treasury a 10 anni, rendimenti e inflazione attesa

- La FED resta ferma

- Si intensifica la guerra in Medio Oriente

- Cambio dollaro yen

- Dazi, tra blocchi e ricorsi

- Precisazioni operative

- S&P 500: analisi grafica e dazi

- S&P 500: analisi grafica

- La FED non taglia

- Comparto aurifero: analisi

- DAX: analisi grafica

- BTP: analisi grafica

- Buona Pasqua

- S&P 500: analisi grafica

- Euro/dollaro: analisi

Follow

Follow