Inflazione: una boccata di ossigeno

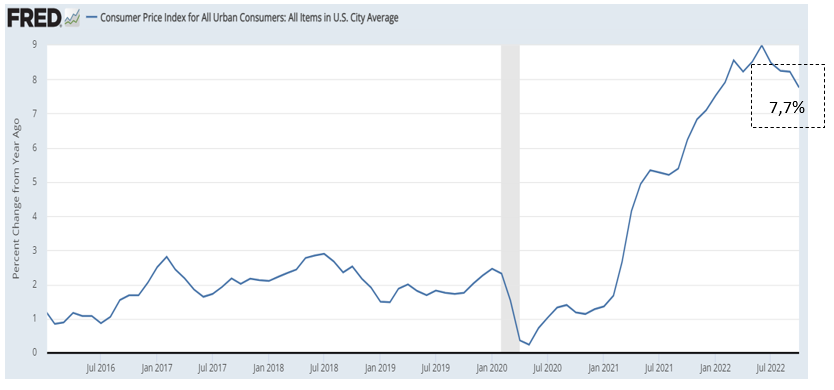

In settimana è stato diffuso il dato di ottobre sull’inflazione (CPI) degli Stati Uniti: 7,7%, inferiore a settembre (8,2%) e alle attese (7,9%).

Quindi è bastato uno 0,2% inferiore alle aspettative per rivitalizzare sia il mercato azionario che quello obbligazionario.

Anche recentemente s’è spiegato come l’inflazione eccessiva sia dannosa sia per le obbligazioni che per le azioni.

Conseguentemente, ogni calo da questi livelli è da considerarsi come estremamente positivo per i mercati, oltre che per famiglie e imprese.

D’altro canto, sono doverose delle considerazioni.

L’inflazione degli Stati Uniti è inflazione da domanda mentre quella europea è legata principalmente all’aumento dei costi delle materie prime.Ciò giustifica il rialzo dei tassi americani molto più consistente finalizzato, per l’appunto, a ridurre drasticamente la domanda.

Del fatto che il calo dell’inflazione sia favorevole sia al mercato obbligazionario che a quello azionario s’è già detto, ma la riduzione della domanda?

Eventuali dati economici negativi (rallentamento/recessione, aumento disoccupazione, scoppio bolla immobiliare, ecc.) raffredderanno le aspettative sui tassi favorendo ulteriormente il mercato obbligazionario.

D’altro canto, però, il mercato azionario quota aziende i cui utili sono destinati a scendere proprio per effetto del calo della domanda.

Lo stesso Powell a settembre, riferendosi alla necessità di raffreddare i prezzi, ha affermato che vorrebbe “ci fosse un modo meno doloroso per farlo, ma non c’è”, aggiungendo recentemente che “la finestra per un soft landing si è ristretta”.

In buona sostanza, la strada appare segnata.

Concludendo, ritengo improbabile l’ipotesi di inversione del mercato azionario e probabile per il mercato obbligazionario (ovviamente con le dovute distinzioni tra i diversi segmenti).

Riccardo Fracasso

Archivi

Ultimi Articoli

- Fed: tra inflazione e rischio recessione

- S&P 500: analisi grafica

- Check up: nuova pubblicazione

- Bitcoin: analisi comparate

- Oro: analisi e considerazioni

- Buona Pasqua

- S&P 500: analisi grafica

- La FED mantiene inalterati i tassi

- S&P 500: analisi grafica

- Borsa americana: considerazioni

- Tassi elevati: effetti

- S&P 500: analisi grafica

- Mercati: considerazioni

- Nikkey: 15 anni da protagonista

- S&P 500: analisi grafica

Follow

Follow